Lạm phát vẫn luôn là bài toán đau đầu đối với Việt Nam cũng như các nước trên thế giới trong bối cảnh giá dầu liên tục tăng cao sau cuộc tấn công của Nga nhắm vào Ukraine. Lạm phát khiến sức mua của người tiêu dùng suy giảm, ảnh hưởng tới các chính sách tiền tệ của chính phủ. Đồng thời, các kênh đầu tư cũng có thể bị ảnh hưởng tiêu cực. Đâu sẽ có thể là hàng rào chống lạm phát hiệu quả, tiền gửi – trái phiếu, bất động sản, chứng khoán hay vàng?

Đọc thêm: Lạm phát Mỹ tăng nóng 7,9%, đạt mức cao nhất trong 4 thập kỷ

1. Kênh tiền gửi ngân hàng, trái phiếu chịu ảnh hưởng trực tiếp

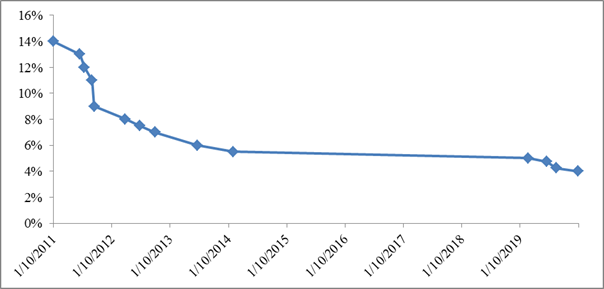

Lạm phát trước hết sẽ ảnh hưởng tiêu cực lên kênh tiền gửi ngân hàng, khi làm thu hẹp biên độ lãi suất thực (tính theo hiệu số giữa lãi suất danh nghĩa và mức lạm phát kỳ vọng) của người gửi tiền. Lãi suất tiền gửi đã duy trì xu hướng liên tục đi xuống trong hơn 10 năm, đặc biệt giảm rất mạnh trong 2 năm trở lại đây do tình hình đại dịch COVID 19, suất sinh lời đối với kênh tiền gửi hiện nay đã sụt giảm nghiêm trọng so với các kênh đầu tư khác.

Xu hướng trần lãi suất tiền gửi VNĐ từ 2011 đến nay

Nếu lạm phát tăng tốc trở lại sẽ càng khiến người gửi tiền phải cân nhắc lại kênh đầu tư này, ảnh hưởng lên hoạt động huy động vốn của các ngân hàng, vốn tốc độ tăng đã chậm lại trong những năm gần đây. Ngân hàng có thể buộc phải tăng dần lãi suất huy động vốn theo xu hướng đi lên của lạm phát nhằm giữ chân khách hàng gửi tiền, đảm bảo an toàn thanh khoản. Thực tế cho thấy xu hướng lãi suất dường như đã bắt đầu có dấu hiệu đi lên trở lại từ cuối năm 2021 đến nay.

Biểu đồ tăng trưởng huy động vốn (%yoy) từ năm 2012 đến năm 2021

Các kênh đầu tư có thu nhập cố định khác như trái phiếu Chính phủ hay trái phiếu doanh nghiệp cũng sẽ chịu tác động tiêu cực do lãi suất cố định sẽ không còn hấp dẫn với các nhà đầu tư. Lực mua trái phiếu từ các ngân hàng – vốn là nhà đầu tư lớn trên thị trường trái phiếu trong những năm qua, cũng sẽ bị suy giảm đáng kể. Nếu tăng lãi suất phát hành cao cũng sẽ làm tăng áp lực trả nợ. Mức lãi suất cao bằng mọi giá để huy động vốn mặt khác cũng cho thấy thực trạng tài chính của doanh nghiệp có thể đang gặp vấn đề, trái chủ có thể gánh phải rủi ro trong tương lai.

Như vậy khi lạm phát tăng nhanh khiến nền kinh tế đối mặt với những bất ổn, ảnh hưởng tới chính sách tiền tệ lẫn tài khóa, nhưng kênh đầu tư có tính trú ẩn an toàn như tiền gửi lại khó có thể thu hút dòng tiền nếu lãi suất không tăng theo kịp xu hướng lạm phát kỳ vọng.

Đọc thêm: Giá hàng hóa tăng chóng mặt, áp lực lạm phát rất lớn

2. Bất động sản nhạy cảm với lạm phát

Lãi suất huy động tăng sẽ kéo lãi suất cho vay tăng, do đó, những kênh đầu tư nhạy cảm với lãi suất có thể sẽ là “nạn nhân” tiếp theo và thị trường bất động sản, vốn luôn là kênh đầu tư thường sử dụng đòn bẫy vay nợ rất lớn sẽ chịu ảnh hưởng đầu tiên. Thị trường nhà đất luôn bị ảnh hưởng tiêu cực trong mỗi chu kỳ lãi suất đi lên trở lại, hiện tượng bán tháo dễ xảy ra khi nhiều nhà đầu tư không chịu nổi áp lực trả nợ vay tăng lên và sau đó là giai đoạn trầm lắng, đóng băng trong suốt thời gian dài.

3 năm gần đây các ngân hàng thường triển khai các chương trình cho vay mua nhà với lãi suất ưu đãi trong 1-2 năm đầu, thu hút nhiều người vay vốn để mua nhà, đầu tư bất động sản. Nay khi các chương trình đó hết thời gian ưu đãi , cộng hưởng với xu hướng lãi suất tăng lên trở lại càng khiến áp lực tài chính tăng lên, trong khi thu nhập nhiều người trong 2 năm trở lại đây đã bị tác động tiêu cực do ảnh hưởng của dịch bệnh.

Lãi suất vay mua nhà có vẻ đã chạm đáy và có thể sớm bật trở lại nếu lạm phát tăng tốc

Ngoài ra, trước xu hướng thắt chặt tiền tệ của các ngân hàng trung ương trên thế giới để ứng phó với lạm phát, cùng với căng thẳng xung đột Nga và Ukraine, dòng vốn đầu tư quốc tế toàn cầu sẽ bị hạn chế, dẫn đến dòng vốn đầu tư nước ngoài vào Việt Nam ở các ngành nói chung và lĩnh vực bất động sản nói riêng cũng sẽ bị ảnh hưởng.

Lạm phát tăng nhanh cũng có thể khiến Chính phủ e ngại tính bất ổn gia tăng, dẫn đến làm chậm lại việc triển khai các gói kích thích kinh tế, khi đó các dự án đầu tư công, đầu tư cơ sở hạ tầng cũng sẽ bị ảnh hưởng tiến độ. Giá cả của những dự án bất động sản, nhà đất tại các khu vực trước đây được đánh giá hưởng lợi từ các dự án cơ sở hạ tầng cũng sẽ bị ảnh hưởng theo là điều tất yếu.

Đặc biệt, thời gian bước vào giai đoạn trầm lắng có thể kéo dài hơn đối với trường hợp thị trường bất động sản đã bị đẩy giá quá cao so với giá trị thực trước đó. Với diễn biến giá nhà đất tại nhiều địa bàn “sốt” trong thời gian qua, thể hiện qua những thương vụ bỏ cọc đấu giá hồi cuối năm 2021, có lý do để lo ngại thị trường nhà đất đã xuất hiện dấu hiệu bong bóng và chu kỳ suy thoái của giai đoạn 2010-2013 sẽ quay lại.

Mới đây Bộ Tài chính đã lấy ý kiến về các chính sách thu thuế bất động sản, bao gồm việc đánh thuế với nhà và tài sản với kỳ vọng đây là một trong những công cụ hữu hiệu để hạn chế tình trạng đầu cơ bất động sản. Mặc dù chưa nhận được sự đồng tình rộng rãi, khả năng áp thuế bất động sản có thể được triển khai thí điểm tại một số tỉnh thành trong tương lai. Điều này cũng ảnh hưởng tiêu cực đến thị trường bất động sản

3. Chứng khoán và biến số lạm phát, lãi suất

Chứng khoán cũng rất nhạy cảm với lạm phát và lãi suất. Trong các chu kỳ chính sách tiền tệ thắt chặt với xu hướng lãi suất đi lên để chống lại lạm phát, chứng khoán thường chịu áp lực điều chỉnh giảm không nhỏ.

Thứ nhất, khi lãi suất tăng, chi phí vay nợ của doanh nghiệp cũng tăng theo, nhất là nhóm doanh nghiệp sử dụng đòn bẩy lớn, sẽ ảnh hưởng đến lợi nhuận của doanh nghiệp và sau đó là giá cổ phiếu.

Thứ hai, do lãi suất huy động tăng nhanh, nhà đầu tư sẽ đòi hỏi tỷ lệ sinh lời của chứng khoán ở mức cao hơn.

Thứ ba, lãi suất chiết khấu được sử dụng trong các mô hình định giá cũng sẽ ở mức cao, ảnh hưởng lên mức định giá cổ phiếu của doanh nghiệp.

Ngoài ra, lãi suất cao khiến doanh nghiệp khó khăn trong việc tiếp cận vốn ngân hàng hoặc phải phát hành trái phiếu doanh nghiệp với chi phí hợp lý, dẫn đến việc huy động vốn bằng phát hành cổ phiếu được ưu tiên hơn. Nnguồn cung lớn sẽ gây áp lực giảm giá đến thị trường.

Chỉ số Dow Jones của Mỹ đã bước vào xu hướng điều chỉnh từ đầu năm đến nay

Bên cạnh đó, vẫn có một số doanh nghiệp vẫn có thể hưởng lợi trong bối cảnh lạm phát và lãi suất tăng cao, như nhóm ngành thiết yếu, lương thực, thực phẩm, y tế, chăm sóc sức khỏe, tiện ích…, khi họ có thể tăng giá mà người tiêu dùng vẫn phải chấp nhận. Thậm chí không ít doanh nghiệp còn tận dụng cơ hội giá nguyên vật liệu đầu vào tăng cao để điều chỉnh giá bán sản phẩm đầu ra cao hơn nhiều, nhằm mở rộng biên lợi nhuận.

Mặc khác, ảnh hưởng tới các ngành nghề cũng có độ trễ. Nhà đầu tư khi nhận thấy lạm phát và lãi suất đang tăng, cần phải có thêm thời gian để đánh giá đây chỉ là diễn biến nhất thời hay bắt đầu một xu hướng dài hạn. Các ngành tài chính ngân hàng, tiêu dùng xa xỉ, bất động sản hay xây dựng sẽ chịu áp lực lớn, do thường sử dụng đòn bẫy vay nợ cao và độ nhạy cảm về giá cũng cao hơn.

Giá năng lượng và nguyên liệu thô đang tăng vọt liệu có phải là tín hiệu cảnh báo cho chứng khoán?

4. Những kênh đầu tư được lợi

Từ trước tới nay, vàng luôn là một tài sản hưởng lợi khi nền kinh tế bước vào giai đoạn đối mặt với lạm phát phi mã. Kể từ nửa cuối năm 2021 đến nay, giá vàng đã tăng vọt trong thời gian qua do ảnh hưởng các biện pháp nới lỏng tiền tệ. Đặc biệt là khi rủi ro chiến tranh Nga – Ukraine càng thúc đẩy giới đầu tư nhảy vào vàng như một nơi trú ẩn an toàn giữa những bất ổn địa chính trị và biện pháp trừng phạt liên tục trừng phạt được đưa ra. Tính từ đầu tháng 2 đến nay, giá vàng quốc tế đã tăng xấp xỉ 15%, lên mức cao nhất ở 2,070 USD/ oz trong phiên giao dịch ngày 08/3, cận kề mức cao kỷ lục 2,073 USD/oz đạt được vào ngày 07/8/2020.

Giá vàng thế giới đã trở lại đỉnh cao lịch sử và được kỳ vọng sẽ sớm vượt qua

Giá vàng SJC trong nước cũng tăng phi mã hơn, chênh lệch giữa giá vàng trong nước và giá vàng quốc tế quy đổi có thời điểm đã mở rộng lên tận 20,000,000 đồng/ lượng – mức chênh lệch kỷ lục khi gần bằng 30% giá giao dịch hiện tại, chênh lệch mua bán cũng duy trì ở mức cao đến 2,000,000 đồng/ lượng.

Giá vàng SJC trong nước cũng tăng vọt trong nửa tháng qua

Giá các loại hàng hóa khác, từ năng lượng, nhiên liệu, nguyên vật liệu thô cũng có thể tiếp tục tăng giá mạnh mẽ trong một nền kinh tế lạm phát cao. Những căng thẳng địa chính trị giữa các cường quốc lớn đã ảnh hưởng tiêu cực lên nguồn cung những mặt hàng này, vốn luôn là công cụ được sử dụng để trừng phạt lẫn nhau của các cường quốc.

Tính từ đầu năm, chỉ số giá hàng hóa CRB (Thomson Reuters/CoreCommodity CRB Index) theo dõi 19 mặt hàng từ kim loại, nông sản, ngũ cốc đến nhiên liệu, năng lượng đã tăng hơn 33% , hiện đã leo lên mức gần 330 điểm, cao nhất kể từ tháng 7/2011. Nếu tính từ mức đáy hồi tháng 3/2020, chỉ số này đã tăng đến 165%, cho thấy cơn sốt giá hàng hóa đang nóng như thế nào.

Chỉ số giá hàng hóa CRB Index đang ở mức cao nhất trong hơn 10 năm qua

Chỉ số hàng hóa Bloomberg cũng đã tăng xấp xỉ hơn 34% từ đầu năm đến nay và tăng 120% từ mức đáy tháng 3/2020.

Chỉ số hàng hóa Bloomberg cũng không hề kém cạnh

Siêu chu kỳ hàng hóa, cụm từ được lặp lại thường xuyên hơn trong 1 năm trở lại đây, phản ánh nhu cầu các loại hàng hóa, tài nguyên thiên nhiên tăng mạnh tới nỗi các nhà cung cấp phải vật lộn để đáp ứng đủ, khiến giá cả hàng hóa liên tục tăng trong nhiều năm, thậm chí kéo dài hơn một thập kỷ. Trong lịch sử, siêu chu kỳ hàng hóa thường diễn ra trong các cuộc cách mạng công nghiệp hoặc các giai đoạn chiến tranh kéo dài.

Dù vậy, các ngân hàng trung ương có thể mạnh tay thắt chặt tiền tệ sớm hơn và tăng lãi suất nhanh hơn nếu nhận thấy nguy cơ lạm phát vượt ra khỏi tầm kiểm soát. Nếu lạm phát được kiểm soát ổn định trở lại, những tài sản như vàng hay hàng hóa có thể giảm dần vai trò như kênh trú ẩn an toàn.

Tuy nhiên, có vẻ các Chính phủ đang ở thế “tiến thoái lưỡng nan”, và đó cũng là lý do mà nhiều người lo ngại về rủi ro lạm phát đình trệ có thể đang dần xuất hiện!

TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM: Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và không cấu thành lời khuyên về đầu tư.

Nguồn: ViMoney tổng hợp