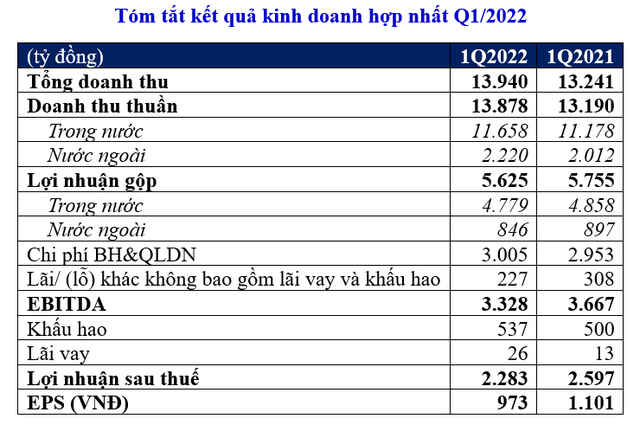

Quý 1 doanh thu thuần đạt 13.878 tỷ đồng, hoàng thành 21.3% kế hoạch năm

Trong bối cảnh nền kinh tế cả nước bắt đầu có dấu hiệu phục hồi sau đại dịch, Quý 1 năm 2022 (“Q1/2022”), doanh thu thuần hợp nhất của Vinamilk duy trì đà tăng ở mức 5,2% so với cùng kỳ năm 2021, đạt 13.878 tỷ đồng và hoàn thành 21,3% kế hoạch năm (64.070 tỷ đồng). Theo Tổng cục Thống kê (GSO), tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng Q1/2022 tăng 4,4% so với cùng kỳ năm trước. Việt Nam hiện đang là một trong 6 quốc gia có tỷ lệ bao phủ vắc xin phòng COVID-19 cao nhất thế giới.

Thị trường nội địa ghi nhận doanh thu thuần đạt 11.658 tỷ đồng trong Q1/2022, tăng 4,3% so với cùng kỳ, trong đó:

Doanh thu nội địa Công ty Mẹ đạt 10.234 tỷ đồng, tăng 4% so với cùng kỳ. Trong Q1/2022, Vinamilk đã nâng cấp hình ảnh bao bì của các sản phẩm chủ lực là Sữa chua ăn Vinamilk, Sữa chua uống Probi, Sữa dinh dưỡng đặc biệt cho người đái tháo đường Sure Diecerna mang đến trải nghiệm mới cho người tiêu dùng. Công ty cũng nỗ lực đẩy mạnh bán hàng trên nhiều nền tảng kênh phân phối, trong đó:

Kênh hiện đại tiếp tục tăng tốc với mức tăng trưởng trên 30% so với cùng kỳ. Sau đại dịch, thói quen mua sắm ở kênh hiện đại ngày càng trở nên phổ biến và công ty đã nhanh chóng tăng cường độ phủ tại các siêu thị và cửa hàng tiện lợi trên khắp cả nước. Kênh phân phối này được kỳ vọng tiếp tục là động lực tăng trưởng cho thị trường nội địa.

Kênh truyền thống duy trì đóng vai trò chủ lực trong hệ thống phân phối toàn quốc của Vinamilk với độ phủ mạnh mẽ ở các vùng nông thôn (dân số nông thôn chiếm khoảng 63% tổng dân số Việt Nam). Tăng trưởng doanh thu của kênh truyền thống tiếp tục phục hồi sau thời gian dài bị ảnh hưởng do các lệnh giãn cách và hạn chế di chuyển.

Đối với chuỗi cửa hàng Giấc Mơ Sữa Việt (GMSV) nói riêng, doanh thu trong Q1/2022 tiếp tục ghi nhận mức tăng trưởng gần 25% so với cùng kỳ. Với những thành quả đạt được trong năm 2021, công ty đã tiến hành mở mới gần 30 cửa hàng trong Q1 với mục tiêu xây dựng một kênh phân phối độc lập, củng cố vị thế dẫn đầu về bao phủ kênh phân phối. Đến nay, số cửa hàng GMSV đã lên đến gần 620, phân bố rộng rãi tại các thành phố lớn và vừa. Công ty cũng đang tận dụng nguồn lực và vị trí thuận lợi từ các cửa hàng GMSV như điểm giao hàng phục vụ cho nền tảng bán hàng trực tuyến, bắt kịp với xu hướng thương mại điện tử hiện nay.

CTCP Giống Bò Sữa Mộc Châu (MCM) ghi nhận doanh thu thuần đạt 675 tỷ đồng, tăng 8,6% so với cùng kỳ. Trong Q1/2022, MCM đã tung ra thị trường 2 sản phẩm sữa tươi tiệt trùng mới với bao bì bắt mắt.

Thị trường Nước ngoài ghi nhận doanh thu thuần 2.220 tỷ đồng, tăng 10,3% so với cùng kỳ, trong đó:

Các chi nhánh nước ngoài ghi nhận doanh thu thuần 1.081 tỷ đồng, tăng trưởng mạnh gần 28% so với cùng kỳ. Mức tăng trưởng ấn tượng hơn 40% được ghi nhận ở Driftwood, chi nhánh tại Mỹ, nhờ nhu cầu tiêu thụ gia tăng ở nhóm trường học và khách sạn. AngkorMilk ghi nhận doanh thu tăng trưởng cao một chữ số trong Q1/2022 nhờ nỗ lực phát triển thị trường thương mại hiệu quả.

Xuất khẩu trực tiếp ghi nhận mức doanh thu thuần đạt 1.139 tỷ đồng, duy trì ngang mức so với cùng kỳ và đóng góp hơn 8% vào doanh thu thuần hợp nhất.

Lãi quý 1 hợp nhất đạt 2.283 tỷ đồng, dư 10.500 tỷ đồng tiền mặt

Biên lợi nhuận gộp (“LNG”) hợp nhất Q1/2022 đạt 40,3% dưới áp lực từ các chi phí sản xuất gia tăng. Giá nguyên vật liệu đầu vào tiếp tục duy trì ở mức cao do thiếu hụt nguồn cung và ảnh hưởng từ khủng hoảng chuỗi cung ứng toàn cầu. Tuy nhiên, nhờ sự chủ động nguồn cung trong nước như sữa tươi nguyên liệu thu mua từ trang trại, đường v.v. và đơn hàng mua với số lượng lớn, công ty đã đảm bảo được nguồn nguyên liệu chất lượng với mức giá đầu vào hợp lý.

Chi phí bán hàng & quản lý doanh nghiệp hợp nhất Q1/2022 là 3.005 tỷ đồng, tương đương tỷ lệ 21,7% trên doanh thu thuần. Tỷ lệ chi phí này vẫn đang được tối ưu hóa hiệu quả, giảm 73 đcb so với cùng kỳ năm ngoái.

Lợi nhuận trước thuế (“LNTT”) hợp nhất Q1/2022 đạt 2.764 tỷ đồng. Lợi nhuận sau thuế (“LNST”) hợp nhất đạt 2.283 tỷ đồng và hoàn thành 23,1% kế hoạch năm (11.240 tỷ đồng). Đối với MCM, LNST đạt 86 tỷ đồng, tăng mạnh 73,1% so với cùng kỳ nhờ việc tối ưu hóa chi phí tiếp tục diễn ra.. Biên LNST của MCM trong Q1/2022 đạt 12,7%, tăng gần 500 đồng so với cùng kỳ và gần gấp đôi so với giai đoạn trước khi trở thành đơn vị thành viên của Vinamilk.

Số dư tiền thuần trên báo cáo tài chính hợp nhất tại thời điểm 31/03/2022 là 10.500 tỷ đồng, chiếm 19,8% tổng tài sản.

https://cafef.vn/doanh-thu-quy-1-cua-vinamilk-tang-5-kenh-hien-dai-va-chi-nhanh-nuoc-ngoai-dong-gop-tich-cuc-20220509165658988.chn