Cuộc họp chính sách tiền tệ định kỳ tiếp theo của Cục Dự trữ Liên bang Mỹ (Fed) sẽ diễn ra vào ngày 20-21/9, và câu hỏi lớn nhất đối với giới đầu tư trên toàn cầu vào thời điểm này là ngân hàng trung ương quyền lực nhất thế giới sẽ nâng lãi suất với bước nhảy như thế nào trong lần họp này. Và trước những dự đoán về thay đổi định hướng chính sách của Fed thì nhà đầu tư nên áp dụng chiến lược đầu tư nào để bảo toàn vốn và gia tăng lợi nhuận?

Fed sẽ hành động ra sao?

Dưới góc nhìn vĩ mô, bà Trần Thị Hà My – Trưởng phòng Vĩ mô Chứng khoán Rồng Việt (VDSC) cho rằng lạm phát Mỹ đang giảm từ mức đỉnh với mức độ chậm. Tuy vậy, mức lạm phát sẽ duy trì ở mức cao từ nay đến cuối năm với lạm phát chung 8,5%, lạm phát lõi 6,5%. Sang đến năm 2023, chuyên gia dự báo trong kịch bản cơ sở lạm phát cao kéo dài suốt nửa đầu năm, sau đó sẽ giảm nhanh từ nửa cuối năm 2023. Lạm phát chung cả năm 2023 dự kiến từ 3-3,5%.

Về vấn đề lãi suất, chuyên gia VDSC cho rằng động thái Fed hiện tại có điểm khá tương đồng với đợt tăng lãi suất năm 2018 khi nền kinh tế kinh tế Mỹ duy trì ổn định, lạm phát leo thang. Tuy nhiên điểm khác biệt là mức độ, tần suất, ảnh hưởng chính trị, bối cảnh kinh tế toàn cầu khác nhau. Do đó, những tác động đến thị trường chứng khoán cũng sẽ khác nhau.

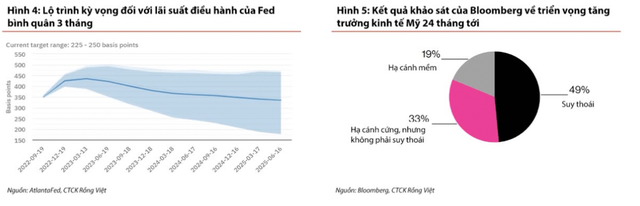

Giới đầu tư dự báo Fed có thể nâng lãi suất lên 1%, song chuyên gia cho rằng không có nhiều lý do để Fed hành động mạnh tay như vậy. Luận điểm này đặt trong bối cảnh lạm phát đang có dấu hiệu đi xuống một cách chậm rãi và nền kinh tế cũng đang đối mặt với những rủi ro. Do đó, chuyên gia cho rằng Fed sẽ mềm mại hơn trong việc điều hành chính sách.

Theo đó, xác suất cao là Fed sẽ tăng 0,75% điểm cơ bản trong kỳ họp tới. Đồng thời, trong hai kỳ họp tiếp theo vào tháng 11 và 12 Fed sẽ tăng lần lượt 0,5% và 0,25%. Tính chung, lãi suất của Fed đến cuối năm là 3,75-4% – mức khá cao thể hiện quyết tâm thắt chặt chính sách tiền tệ của Fed.

Đồng thời, tác động tăng lãi suất của Fed đến thị trường có thể chậm lại. Việc tăng lãi suất nhanh và mạnh có thể ảnh hưởng trực tiếp lên kết quả kinh doanh của các doanh nghiệp tại Mỹ. Điều này đồng nghĩa với việc mối quan tâm của nhà đầu tư sẽ chuyển dần từ vấn đề tăng lãi suất đến rủi ro sụt giảm thu nhập trên mỗi cổ phần của doanh nghiệp.

Xét ở bức tranh rộng hơn, việc tăng lãi suất mạnh là yếu tố hỗ trợ cho đà tăng của đồng USD. Việc đồng USD tăng giá cũng như “con dao hai lưỡi” tác động đến nền kinh tế. Theo ước tính, đồng USD tăng 1% khiến lợi nhuận doanh nghiệp trong chỉ số SP500 giảm 50 điểm %. Chuyên gia dự báo rủi ro này vẫn có thể tiếp diễn trong thời gian tới. Tại Việt Nam, đà tăng của đồng USD có thể ảnh hưởng đến năng lực tỷ giá.

Bức tranh kinh tế suy giảm của toàn cầu có thể ảnh hưởng tới hoạt động xuất khẩu của Việt Nam, trong khi đó xuất khẩu là trụ đỡ rất lớn cho nền kinh tế nước ta. Do đó, chuyên gia cho rằng khó khăn của thế giới sẽ bộc lộ rõ hơn vào nền kinh tế Việt Nam vào năm 2023.

Áp lực điều chỉnh vẫn còn trong ngắn hạn

Khi bối cảnh vĩ mô còn nhiều gam màu tối, chuyên gia cho rằng nhà đầu tư cần xác định chiến lược phù hợp. Đặc biệt, cần xác định chu kỳ tiền rẻ đã qua đi và cần xây dựng chiến lược đầu tư trong môi trường lãi suất tăng cao.

Phân tích sâu hơn về bối cảnh thị trường, ông Hà Tiến Hoàng – Chuyên viên Tư vấn Khách hàng cá nhân cho rằng thị trường năm nay có nhiều điểm tương đồng và khác biệt so với năm 2018.

Về diễn biến chỉ số, thị trường cả 2 năm đều tạo đỉnh và điều chỉnh từ tháng 4 và hồi phục vào tháng 7. Điểm khác nhau là năm 2018 có đợt phục hồi 18% từ đáy, năm 2022 thì mức phục hồi thấp hơn. Với nhiều điểm tương đồng, nhiều nhà đầu tư kỳ vọng VN-Index sẽ có đợt phục hồi mạnh hơn vượt 1.350 – 1.380 điểm. Tuy nhiên, những kỳ vọng trên khó xảy ra khi thị trường đã có 4 tuần liên tiếp giảm mạnh.

Về định giá thị trường, P/E hiện tại rẻ hơn, mức nền giá cổ phiếu cũng thấp hơn so với năm 2018 khá nhiều. EPS thị trường dự phóng tăng 23% và 19% trong hai năm 2022 và 2023. Do đó, yếu tố tâm lý có thể khiến thị trường có thể điều chỉnh sâu hơn trong ngắn hạn, song về dài hạn mức định giá trên vẫn khá hấp dẫn.

Đặc biệt, dòng tiền vẫn chưa rút ra khỏi thị trường mà đang xoay vòng tìm cơ hội mới. Việc dòng tiền rút ra khỏi một số nhóm hấp thụ thanh khoản lớn như ngân hàng, bất động sản có thể tác động đến chỉ số chung. Tuy nhiên, chuyên gia cho rằng vẫn có thể tìm kiếm những câu chuyện đầu tư mới, đơn cử như nhóm Xây dựng và một số cổ phiếu có câu chuyện riêng lẻ khác.