Mùa hè trước, khi báo động về lạm phát ở Mỹ ngày càng gia tăng, các cố vấn kinh tế tại Nhà Trắng đã viết một bài đăng trên blog, trong đó xem xét các điểm tương đồng lịch sử đối với áp lực giá xây dựng. Mặc dù báo chí chỉ so sánh với những cú sốc dầu mỏ trong những năm 1970, nhưng họ viết rằng ảnh hưởng gần hơn là sự mất giá trị sau chiến tranh thế giới thứ hai, khi sự thiếu hụt nguồn cung cùng với nhu cầu bị dồn nén làm tăng lạm phát. Đó là một lập luận hợp lý.

Nhưng sự gia tăng giá dầu trong tháng qua, sau cuộc xâm lược của Nga vào Ukraine, làm nảy sinh một câu hỏi đáng lo ngại: liệu nền kinh tế toàn cầu hiện đang chứng kiến một cú sốc dầu theo kiểu những năm 1970 trước sự suy giảm nguồn cung theo kiểu cuối những năm 1940?

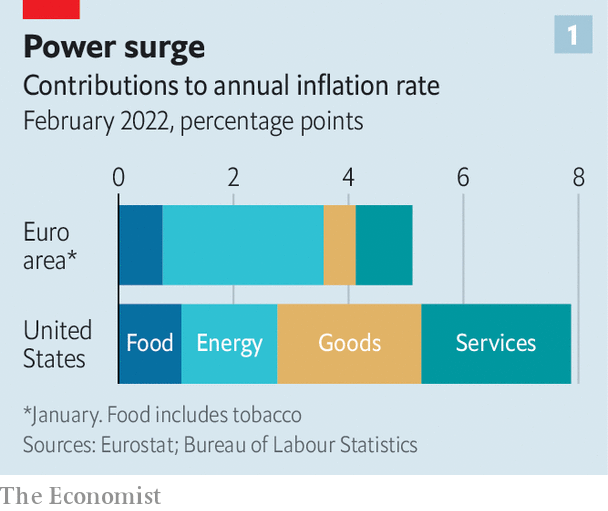

Chắc chắn rằng không có nhà kinh tế nghiêm túc nào kỳ vọng lạm phát ở thế giới giàu có sẽ đạt đến đỉnh cao hai con số như những giai đoạn đó. Tuy nhiên, cú sốc dầu là một diễn biến đau đớn. Theo số liệu công bố vào ngày 10/3, lạm phát giá tiêu dùng ở Mỹ đã ở mức cao nhất trong 40 năm vào tháng Hai, ở mức 7,9% so với cùng kỳ năm ngoái; tỷ giá trong khu vực đồng euro vượt quá 5% (xem biểu đồ 1). Giá dự kiến sẽ tăng lên khi thế giới giàu có đặt điều tồi tệ nhất của đại dịch covid-19 đằng sau nó. Giờ đây, sự đồng thuận mới là lạm phát sẽ vẫn ở mức cao khó chịu ở Mỹ, châu Âu và các nơi khác trong những tháng tới. Và như thể cần thêm bất kỳ tin xấu nào nữa, việc ngừng hoạt động ở các khu vực của Trung Quốc, bao gồm cả trung tâm công nghệ Thâm Quyến, có thể gây thêm căng thẳng cho chuỗi cung ứng.

Bằng chứng nổi bật nhất về sự thay đổi kỳ vọng lạm phát tăng lên có thể được tìm thấy ở các thị trường có thu nhập cố định ở Mỹ. ICE, một công ty tài chính, đưa ra một số con số khác nhau, bao gồm lợi suất của trái phiếu được bảo vệ chống lạm phát và hoán đổi lãi suất, thành các chỉ số ngắn hạn và dài hạn để đánh giá kỳ vọng. Vào cuối tháng Giêng, tỷ lệ lạm phát dự kiến trong năm tới là 3,5%. Đến ngày 11 tháng 3, nó đã tăng lên 5,6%, cao nhất kể từ khi đại dịch bắt đầu (xem biểu đồ 2).

Đồng thời, các chỉ số dài hạn đã bình tĩnh hơn một chút. Một thước đo về lạm phát chỉ số giá tiêu dùng (CPI) bình quân dự kiến trong 5 năm, bắt đầu từ 5 năm tới, là 2,6%. Con số này cao hơn khoảng nửa điểm phần trăm so với một năm trước, nhưng không quá xa so với mục tiêu của Cục Dự trữ Liên bang là giữ lạm phát ở mức trung bình 2% (theo đánh giá của một biện pháp khác thường thấp hơn một chút so với thước đo CPI). Châu Âu cũng đã chứng kiến xu hướng tương tự, nếu hơi dốc hơn. Tỷ lệ hoán đổi lạm phát kỳ hạn một năm đã tăng lên 5,9% vào ngày 8 tháng Ba.

Thị trường vốn đã biến động, vì vậy việc đưa ra các dự đoán lạm phát từ lợi suất trái phiếu là điều nên làm. Nhưng sự thay đổi về giá cả nhìn chung là phù hợp với những gì các nhà kinh tế đang dự báo. Tuần trước, Ngân hàng Trung ương Hoa Kỳ đã nâng dự báo lạm phát của mình cho hầu hết các quốc gia trên thế giới. Ở Mỹ, hiện nay, họ dự kiến lạm phát trong toàn bộ năm 2022 sẽ ở mức trung bình 7%, tăng so với dự báo trước đó là 6,3%. Tại khu vực đồng euro, tỷ lệ này thậm chí còn tăng mạnh hơn, với mức lạm phát trung bình là 6% trong năm nay, cao hơn nhiều so với dự báo trước đó là 4,4%. Thách thức lớn hơn đối với châu Âu vì nước này phụ thuộc nhiều vào khí đốt của Nga, nguồn cung cấp khoảng 45% lượng khí đốt nhập khẩu của nước này.

Trong một dấu hiệu cho thấy áp lực có thể sẽ lan rộng như thế nào, các nhà kinh tế thậm chí đang tập trung vào các dự báo lạm phát của họ cho Nhật Bản, nơi giảm phát từ lâu đã trở thành mối đe dọa lớn hơn. Vào ngày 8 tháng 3, một cơ quan xếp hạng S&P, cho biết lạm phát của Nhật Bản sẽ trung bình 2% trong năm nay, cao hơn gấp đôi so với dự đoán trước đó. Cho đến nay, các nhà dự báo cho rằng lạm phát tổng thể ở các thị trường mới nổi sẽ tăng tương đối khiêm tốn. Nhưng chi phí thực phẩm tăng cao sẽ đặc biệt gây thiệt hại cho những công dân nghèo nhất của họ.

Hai câu hỏi liên quan xuất hiện từ những dự báo này. Đầu tiên là liệu sự gia tăng giá dầu hôm nay có dẫn đến lạm phát cao trong dài hạn hay không. Đó sẽ là một rủi ro nếu nhiều người coi lạm phát cao như một kẻ phạm tội và kết quả là đòi hỏi các khoản tăng lương lớn. Tuy nhiên, có lý do cho sự lạc quan thận trọng trên mặt trận này. Một nhóm nghiên cứu lớn cho thấy tác động từ giá dầu cao hơn sang lạm phát phi năng lượng là khá hạn chế. Ví dụ, Goldman Sachs, một ngân hàng, tính toán rằng giá dầu thô tăng 10% dẫn đến mức tăng gần ba phần mười điểm phần trăm trong lạm phát chính ở Mỹ, nhưng chỉ tăng khoảng ba phần trăm một điểm phần trăm trong lạm phát cơ bản (trừ giá thực phẩm và năng lượng). Điều đó giúp giải thích tại sao định giá thị trường đối với lạm phát dài hạn vẫn tương đối thấp hơn.

Tiếp theo là những gì các ngân hàng trung ương chọn làm đối với giá tăng nhanh. Trong khi đối với họ, đại dịch là terra incognita, những cú sốc về dầu ít nhất là quen thuộc hơn. Sự khôn ngoan đã nhận được trong vài thập kỷ qua là, nếu có, có thể cần hỗ trợ tài chính và tiền tệ, bởi vì giá năng lượng tăng đóng vai trò là lực cản đối với tiêu dùng. Điều đó đặc biệt đúng đối với châu Âu, nơi ảnh hưởng đến tăng trưởng có thể là lớn nhất. Nhưng vào ngày 10 tháng 3, Ngân hàng Trung ương Châu Âu đã gây bất ngờ cho thị trường khi thông báo rằng họ sẽ giảm bớt hoạt động mua trái phiếu của mình nhanh chóng hơn.

Ở Mỹ, nơi những suy thoái kinh tế từ cuộc chiến Ukraine đang nhẹ hơn và lạm phát ở mức cao trong nhiều tháng, Fed khó có thể bị nản lòng với việc tăng lãi suất. Nhiều người dự kiến sẽ bắt đầu một chu kỳ thắt chặt tại cuộc họp của ủy ban thiết lập lãi suất của nó kết thúc vào thứ Tư. Nhưng Jerome Powell, Chủ tịch Fed, chắc chắn sẽ dành nhiều thời gian để nói về những rủi ro địa chính trị. Thật khó để các ngân hàng trung ương có thể hiểu rõ về nền kinh tế trong năm ngoái, do đại dịch và chuỗi cung ứng gặp khó khăn. Bây giờ họ cũng phải nghĩ đến hậu quả của chiến tranh.

Nguồn: The Economist