Ngày 9/9 vừa qua, Tập đoàn Container Việt Nam (Viconship, HoSE: VSC ) đã tổ chức họp ĐHĐCĐ bất thường miễn nhiệm và bầu thay thế thành viên HĐQT cùng phương án chào bán riêng lẻ.

Cổ đông đã thông qua miễn nhiệm 2 thành viên HĐQT là ông Trần Quang Tiến và ông Dương Tiến Dũng, bầu bổ sung ông Cáp Trọng Cường và ông Nguyễn Đức Dũng.

Ông Cường hiện làm Giám đốc Công ty cổ phần Cảng Xanh VIP, Thành viên HĐQT Công ty cổ phần dịch vụ dầu khí Đình Vũ và Công ty cảng VIMC Đình Vũ. Trong khi đó, ông Dũng là Tổng giám đốc Tập đoàn Thành Thái ( HNX: KKC ) và Chủ tịch HĐQT Thành Đức Holding.

Tại đại hội, cổ đông cũng đã thông qua phương án chào bán 40 triệu cổ phiếu riêng lẻ giá 20.000 đồng/cp, thấp hơn 44% so với giá chốt phiên ngày 14/9. Nhà đầu tư chiến lược tham gia mua gồm Công ty cổ phần đầu tư và dịch vụ Cảng biển TTD và Công ty cổ phần đầu tư và dịch vụ Xuất nhập khẩu Thái Bảo, cả 2 đều mới thành lập trong năm nay và có cam kết nắm giữ cổ phiếu trong vòng 3 năm.

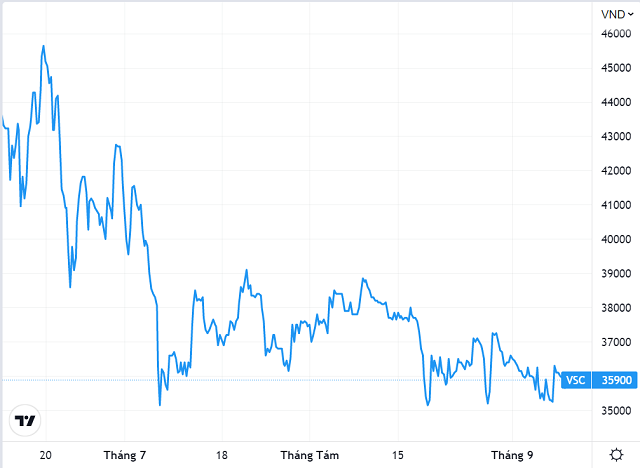

Trước thông tin này, cổ phiếu VSC phản ứng không mấy tích cực khi giảm từ vùng 50.000 đồng/cp xuống 35.000 đồng cp trong đầu tháng 6 đến đầu tháng 7 và duy trì đi ngang cho đến nay.

Tại đại hội, cổ đông cũng đưa ra nhiều câu hỏi liên quan đến cách thức xác định giá chào bán, phương án M&A hay xem xét huy động vốn từ cổ đông hiện hữu thay cho chào bán riêng lẻ…

Trả lời cổ đông, lãnh đạo Viconship cho biết khi đàm phán giá đã cân nhắc các yếu tố như rủi ro biến động thị trường, biến động giá cổ phiếu trong những năm gần đây và thời gian sắp tới vẫn còn ở mức cao; tham khảo mức chiết khấu và thời gian hạn chế chuyển nhượng của các đợt phát hành riêng lẻ gần nhất của công ty niêm yết hoặc đăng ký giao dịch trên sàn chứng khoán; quy định của luật.

Đồng thời, HĐQT cũng cân nhắc việc huy động vốn từ cổ đông hiện hữu nhưng hình thức này cần thời gian huy động kéo dài, đợt phát hành gần nhất của công ty từ khi được ĐHĐCĐ thông qua cho đến khi được sử dụng vốn mất 11 tháng. Điều này sẽ khiến công ty bỏ lỡ cơ hội M&A.

Cụ thể, phần lớn số tiền huy động từ đợt phát hành riêng lẻ được công ty sử dụng để M&A các đơn vị hoạt động trong lĩnh vực vận tải biển. HĐQT cho biết thời điểm thực hiện rơi vào khoảng đầu quý IV, nếu trễ hơn Viconship sẽ bỏ lỡ cơ hội vào tay các đối thủ khác.

Trong bối cảnh huy động vốn qua kênh tín dụng hay trái phiếu đều bị hạn chế về room tín dụng hoặc quy định ngân hàng không được tài trợ vốn mua cổ phần, thời gian huy động vốn bằng chào bán cho cổ đông hiện hữu kéo dài thì phương án phát hành riêng lẻ là phù hợp nhất.

HĐQT cũng hé hộ tham vọng trở thành tập đoàn logistics toàn cầu nên cần M&A với công ty vận tải biển để hoàn thành chuỗi cung ứng. Đội tàu container Việt Nam đang để trống rất nhiều thị phần và Viconship có tham vọng sở hữu đội tàu nằm trong top đầu Đông Nam Á, châu Á.

Hoạt động của Viconship chủ yếu trong vận hành và khai thác cảng biển với 2 cảng Greenport và Vip Greenport. Trong quý II, doanh nghiệp đã mua gần 99% vốn Công ty cổ phần cảng cạn Quảng Bình – Đình Vũ. Dự án Cảng cạn ICD Quảng Bình – Đình Vũ có tổng diện tích dự kiến khai thác, sử dụng là hơn 26 ha, số vốn đầu tư hơn 432 tỷ đồng, thời gian hoạt động, khai thác 50 năm.

HĐQT cũng thông báo ngày 29/9 đăng ký cuối cùng lập danh sách cổ đông trả cổ tức tỷ lệ 10%, 1 cổ phiếu được nhận 1.000 đồng. Ngày thanh toán 18/10.