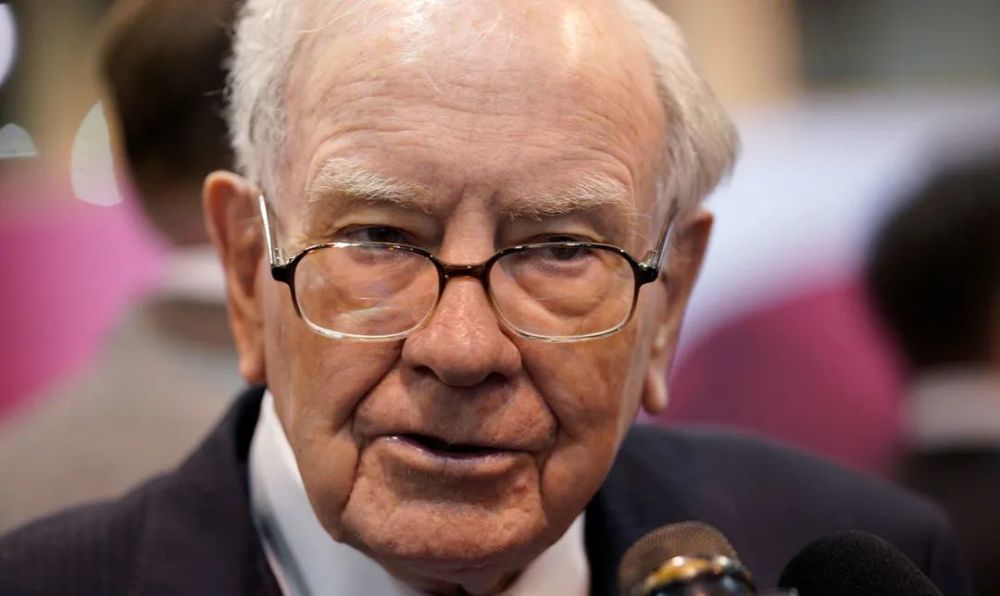

Tiền điện tử meme, Tesla, Bitcoin, vũ trụ ảo, năm nay có thể nói là một năm của xu hướng đầu tư bất tận, nhưng đối với “thần chứng khoán” Buffett, 2021 lại là một năm đứng ngồi không yên và cầm tiền mặt không còn chỗ để đầu tư.

Bất chấp sự gia tăng nhanh chóng của chứng khoán Mỹ, Warren Buffett, người thích đầu tư ngược lại và mua các cổ phiếu có giá trị ở mức thấp của thị trường chứng khoán, đã không thực hiện bất kỳ động thái lớn nào trong quý gần nhất.

Sự gián đoạn chuỗi cung ứng và lạm phát gia tăng đã cuốn trôi nền kinh tế Mỹ. Berkshire Hathaway dưới sự chỉ huy của “thần chứng khoán” Warren Buffett đã chịu ảnh hưởng không nhỏ, và lợi nhuận ròng trong quý III của công ty này giảm mạnh so với cùng kỳ năm ngoái. Berkshire, như mọi khi, nhắc nhở các nhà đầu tư không nên chú ý quá nhiều đến dữ liệu ngắn hạn như báo cáo hàng quý.

Lợi nhuận ròng quý III của Berkshire Hathaway dưới thời Warren Buffett giảm mạnh so với cùng kỳ năm ngoái, và thủ phạm có thể là “sự gián đoạn chuỗi cung ứng”.

Vào ngày 6/11, Berkshire đã công bố báo cáo kết quả hoạt động mới nhất của mình, cho thấy trong quý III, công ty đạt lợi nhuận hoạt động 6,466 tỷ USD, tăng 18,04% so với cùng kỳ năm ngoái; lợi nhuận ròng cho cổ đông là 10,344 tỷ USD, giảm 65,68% so với cùng kỳ năm ngoái; tính đến cuối quý 3, dự trữ tiền mặt của công ty đạt mức kỷ lục 149,2 tỷ USD.

Berkshire đã đề cập đến “sự gián đoạn chuỗi cung ứng” nhiều lần trong báo cáo của mình, nói rằng “do sự gián đoạn liên tục của chuỗi cung ứng toàn cầu, một số doanh nghiệp đã phải chịu chi phí nguyên vật liệu, vận chuyển hàng hóa và các chi phí đầu vào khác cao hơn.” Điều đáng chú ý là do ảnh hưởng của các cơn bão trong đó có bão Ida, khoản lỗ bảo hiểm của công ty đã mở rộng lên 784 triệu USD trong quý 3, tăng 268% so với mức lỗ 213 triệu USD cùng kỳ năm ngoái.

Bị “gián đoạn chuỗi cung ứng”

Theo báo cáo kết quả hoạt động quý III của Berkshire, lợi nhuận ròng của công ty trong kỳ báo cáo đã giảm 66% so với cùng kỳ năm ngoái xuống còn 10,34 tỷ USD.

Theo các nhà phân tích, nguyên nhân chính khiến lợi nhuận ròng quý III của Berkshire sụt giảm là do “sự gián đoạn chuỗi cung ứng” thường xuyên được đề cập trong báo cáo của mình.

Berkshire nêu trong báo cáo, “Do sự gián đoạn liên tục của chuỗi cung ứng toàn cầu, một số doanh nghiệp của chúng tôi đã phải chịu chi phí nguyên vật liệu, vận chuyển hàng hóa và các chi phí đầu vào khác cao hơn, bao gồm sự gián đoạn chuỗi cung ứng do bão mùa đông và bão Bắc Mỹ, khiến chi phí đầu vào cao hơn.”

Berkshire cũng tuyên bố: “Chúng tôi không thể dự đoán chính xác tác động kinh tế trong tương lai của đại dịch, cũng như không thể dự đoán khi nào hoạt động kinh doanh của chúng tôi được bình thường hóa hoàn toàn, cũng như không thể dự đoán những sự kiện này sẽ thay đổi việc tiêu dùng dịch vụ của người tiêu dùng và mô hình của doanh nghiệp trong tương lai như thế nào.”

Tổn thất kinh doanh bảo hiểm đã mở rộng đáng kể

Điều đáng chú ý là khoản lỗ kinh doanh bảo hiểm của Berkshire Hathaway trong quý III đã mở rộng đáng kể.

Báo cáo cho thấy trong quý III, hoạt động kinh doanh phát hành bảo hiểm của Berkshire Hathaway lỗ 784 triệu USD, so với mức lỗ chỉ 213 triệu USD cùng kỳ năm ngoái.

Berkshire Hathaway tuyên bố trong báo cáo quý III rằng, các công ty bảo hiểm của họ đã bị ảnh hưởng bởi bão bao gồm cả cơn bão Ida, và ba tập đoàn bảo hiểm lớn của họ đều báo cáo các khoản lỗ.

Tuy nhiên, trong quý III, các mảng kinh doanh đường sắt, tiện ích và năng lượng của Berkshire Hathaway tiếp tục tăng trưởng, đạt lợi nhuận hoạt động 3,03 tỷ USD trong kỳ báo cáo, tăng 11% so với cùng kỳ năm ngoái. Trong số đó, mảng kinh doanh đường sắt đã vượt qua chuỗi cung ứng, tăng 14% so với cùng kỳ năm ngoái lên 1,54 tỷ USD trong quý III, lập mức cao kỷ lục.

Dự trữ tiền mặt cao kỷ lục

Do chưa thực hiện thương vụ thâu tóm quy mô lớn nào nên lượng tiền mặt của ông Buffett cũng lên mức cao mới. Mặc dù CEO Tesla, Elon Musk đã chế giễu tư duy đầu tư lỗi thời của ông thần chứng khoán xứ Omaha nhưng Buffett vẫn tuân thủ các khái niệm đầu tư giá trị.

Theo báo cáo, tính đến cuối quý III, lượng tiền mặt dự trữ mới nhất của Berkshire đạt kỷ lục 149,2 tỷ USD. Với lượng tiền mặt khổng lồ trong tay, việc mua lại cổ phiếu của chính mình với số lượng lớn là điều hoàn toàn hợp lý.

Báo cáo cho thấy Berkshire đã mua lại 7,6 tỷ USD cổ phiếu của chính mình trong quý III, vượt tổng số tiền mua lại cổ phiếu là 6 tỷ USD trong quý II. Có thông tin cho rằng đây là mức mua lại cổ phiếu cao thứ ba kể từ khi Buffett thay đổi chiến lược đầu tư vào năm 2018.

Xét về lượng cổ phiếu nắm giữ, Apple vẫn là cổ phiếu lớn nhất của Warren Buffett

Báo cáo cho thấy tính đến ngày 30 /9, tổng giá trị thị trường của cổ phiếu Berkshire nắm giữ là 310,739 tỷ USD.

Trong đó, giá trị thị trường của cổ phiếu Apple là 128,4 tỷ USD, tăng 4,1 tỷ USD so với quý II; giá trị thị trường của cổ phiếu tại Bank of America là 43,9 tỷ USD, tăng 1,3 tỷ USD so với quý II; giá trị thị trường của các khoản nắm giữ tại American Express là 25,4 tỷ USD, tăng 300 triệu USD so với quý II; giá trị thị trường của vị thế tại Coca-Cola là 21 tỷ USD, giảm 600 triệu USD so với quý II. Giá trị thị trường của các vị thế tại bốn công ty này chiếm 70% tổng giá trị thị trường trong danh mục đầu tư của Berkshire.

Apple và Amazon là một trong số ít các công ty công nghệ mà Berkshire đã đầu tư vào. Vào tháng 10 năm nay, Musk nói đùa trên Twitter rằng có lẽ Buffett nên đầu tư vào Tesla.

Xét về tình hình hoạt động trên thị trường, giá cổ phiếu của Tesla đã tăng liên tục kể từ đầu năm nay, với tổng giá trị thị trường vượt 1,2 nghìn tỷ USD, và tài sản cá nhân của Musk gấp đôi tài sản của Buffett.

Trước đó, Buffett đã đánh giá Musk là một người rất tuyệt vời và nói rằng Tesla là một công ty tuyệt vời, nhưng Tesla không phải là mục tiêu đầu tư lý tưởng của ông.

Hai vị tỷ phú này cũng có những khác biệt về triết lý đầu tư. Công ty đầu tư lý tưởng của Buffett là công ty đủ rộng và đủ sâu để có thể bảo vệ hào kinh tế của mình. Musk chỉ trích triết lý đầu tư này, cho rằng biện pháp chống lại cạnh tranh từ bên ngoài sẽ không tồn tại được lâu. Con đường thực sự là sự đổi mới và khả năng cạnh tranh.