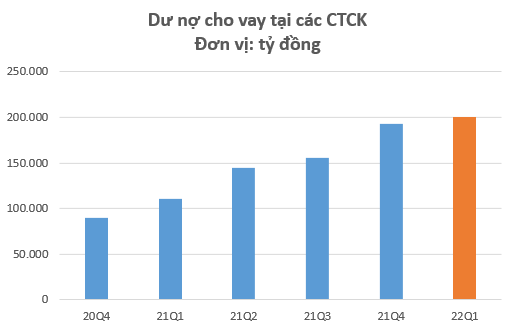

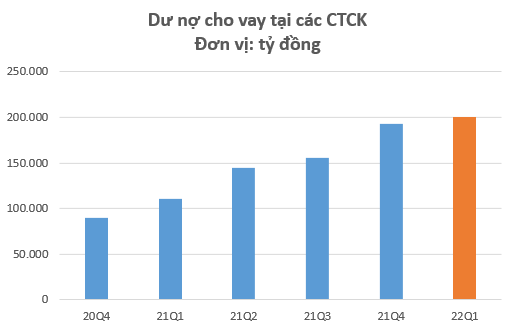

Theo ước tính tới cuối quý 1/2022, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính vào khoảng 200.000 tỷ đồng (~8,7 tỷ USD), tăng nhẹ khoảng 5.000 tỷ so với quý trước và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay (số dư nợ không bao gồm cho vay 3 bên).

Trong số 200.000 tỷ đồng dư nợ cho vay có khoảng 182.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán. Dư nợ margin trên toàn thị trường ước tính tăng nhẹ khoảng 2.000 tỷ so với cuối năm 2021.

Như vậy, sau giai đoạn bùng nổ tăng trưởng mạnh, dư nợ margin đang có xu hướng chững lại. Điều này có thể đến từ việc tốc độ tăng vốn của các Công ty chứng khoán chưa theo kịp nhu cầu thị trường (quy định hiện chỉ cho vay tối đa 2 lần Vốn chủ sở hữu). Ngoài ra, việc thị trường có nhiều biến động mạnh trong quý 1 phần nào khiến giới đầu tư có phần thận trọng hơn, không “mạnh tay” margin như trước.

Riêng 20 Công ty chứng khoán lớn nhất thị trường có dư nợ cho vay cuối quý 1/2022 lên tới hơn 172.000 tỷ đồng, tăng nhẹ 5.000 tỷ (+3%) so với quý trước đó.

Tính tới cuối quý 1/2021, toàn thị trường có 6 công ty có dư nợ cho vay từ 10.000 tỷ trở lên, bao gồm SSI (21.203 tỷ đồng), Mirae Asset (18.482 tỷ đồng), VNDirect (17.123 tỷ đồng), TCBS (16.018 tỷ đồng), HSC (14.523 tỷ đồng) và VPS (10.212 tỷ đồng), đây cũng là 6 công ty chứng khoán đã có có dư nợ cho vay trên 10.000 tỷ đồng trong quý 4/2021.

Trong đó, SSI và VPS là các Công ty chứng khoán có dư nợ cho vay sụt giảm so với quý trước, trong khi Mirae Asset, VNDirect, TCBS và HSC đều tăng trưởng nhẹ.