SSI Research mới đây đã công bố kết quả kinh doanh ước tính quý I/2022 của 32 doanh nghiệp hoạt động trong nhiều lĩnh vực từ ngân hàng, phân bón, hóa chất đến cảng biển, dầu khí, điện lực,…..

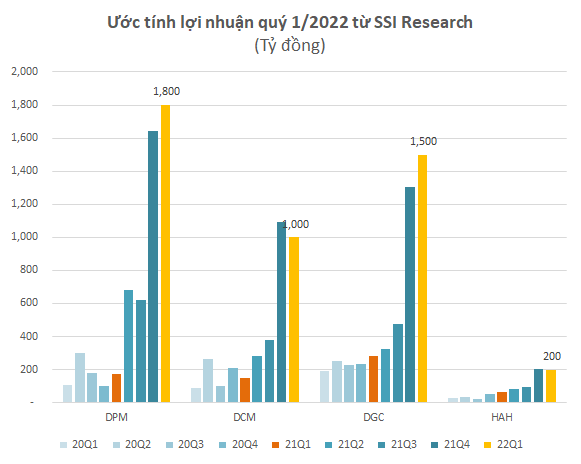

30 công ty trong danh sách nghiên cứu dự kiến sẽ có lợi nhuận tăng trưởng dương trong quý I, chỉ có 2 công ty dự báo lợi nhuận giảm. Trong đó, nhiều doanh nghiệp ghi nhận mức tăng trưởng vượt bậc, như Công ty Cổ phần Phân bón Dầu khí Cà Mau – Đạm Cà Mau (mã: DCM), Tổng Công ty Phân bón và Hóa chất Dầu khí – Đạm Phú Mỹ (mã: DPM), Công ty Cổ phần Tập đoàn Hóa chất Đức Giang (mã CK: DGC), Công ty Cổ phần Vận tải và Xếp dỡ Hải An (mã CK: HAH) và Ngân hàng TMCP Sài Gòn – Hà Nội (mã CK: SHB).

Ngành Phân bón

Đối với 2 doanh nghiệp đầu ngành phân bón, SSI ước tính LNST quý I/2022 của DCM đạt 1.000 tỷ đồng (tăng 6,6 lần so với cùng kỳ) nhờ giá bán bình quân tăng mạnh. Đối với DPM, LNST ước tính đạt 1.800 tỷ đồng (tăng 10 lần) trong quý 1/2022, chủ yếu nhờ giá bán bình quân tăng mạnh và sản lượng tiêu thụ tăng.

Thực tế, thị trường phân bón đã sôi động từ năm 2021 khi giá trên trường thế giới tăng mạnh. Sang năm 2022, cuộc chiến Nga – Ukraina là cơ hội cực tốt, nhiều doanh nghiệp trong nhóm phân bón sẽ hưởng lợi từ sự kiện này. Biện pháp trừng phạt kinh tế từ phía EU – Mỹ sẽ đẩy giá các mặt hàng tăng cao và tạo cơ hội cho các nước xuất khẩu khác. Điển hình, Nga là một trong những cường quốc xuất khẩu phân bón lớn, và với một đất nước sản xuất và xuất khẩu phân bón tốt như Việt Nam thì đây là một cơ hội.

Về giá cả, chỉ số giá phân bón tại Bắc Mỹ trên kênh Thị trường Xanh của Bloomberg trong tuần kết thúc vào ngày 18 tháng 3 là 1.248 USD / tấn, so với 1.138 USD / tấn của tuần trước, tăng gần 10%. So với một tháng trước, khi chiến tranh ở Ukraine nổ ra, giá mặt hàng này đã tăng tới 40% và cao nhất trong lịch sử.

Chỉ số giá phân bón tại Bắc Mỹ (Nguồn: Bloomberg)

Sản lượng phân bón xuất khẩu cũng tăng mạnh. Theo Tổng cục Hải quan, xuất khẩu phân bón cả nước trong 3 tháng đầu năm 2022 đạt 474.268 tấn (tăng 42,6% so với cùng kỳ), thu về gần 307 triệu USD.

Ngành Cảng biển

Không kém cạnh, các doanh nghiệp đầu ngành cảng biển cũng tiếp đà thăng hoa. HAH vượt trội về tốc độ tăng trưởng lợi nhuận khi ước tính LNST của cổ đông công ty mẹ (NPATMI) đạt khoảng 200 tỷ đồng (gấp 3 lần Quý I/2021), nhờ (i) hoạt động toàn thời gian của 4 tàu cho thuê, (ii) giá cước vận tải nội địa tăng, (iii) giá dịch vụ cảng tăng.

SSI Research ước tính tăng trưởng LNTT quý đầu năm của Gemadept (GMD) sẽ duy trì ở mức 20% hoặc cao hơn, chủ yếu nhờ đóng góp của cảng Gemalink khi cảng này đã hoạt động ở mức gần tối đa công suất.

Ngành Hóa chất

Là doanh nghiệp dẫn đầu về xuất khẩu phốt pho vàng, giá phốt pho cao đã giúp DGC tăng nhanh lợi nhuận. Ước tính quý I / 2022, LNST của DGC đạt 1.500 tỷ đồng (tăng gấp 5 lần cùng kỳ).

Theo Tập đoàn Hóa chất Việt Nam (Vinachem), giá phân lân và phân lân tăng mạnh gần 40% trong hai tháng đầu năm 2022 do gián đoạn nguồn cung từ Nga và Trung Quốc, chi phí đầu vào tăng cao do giá khí đốt và than tăng cao trong khi nhu cầu cao. Dự báo giá phân lân DAP năm nay sẽ tiếp tục được giữ ở mức trên 600 USD / tấn nếu giá lân tiếp tục “tăng nhiệt”.

Trong khi đó, nhờ cảng Gemalink đã hoạt động gần công suất tối đa nên LNTT của CTCP Gemadept (mã CK: GMD) cũng ước duy trì mức tăng trưởng từ 20% trở lên.

Ngành Ngân hàng

Về nhóm ngân hàng, SHB là ngân hàng có mức tăng trưởng tốt nhất, tăng 92% so với cùng kỳ đạt 3.200 tỷ đồng nhờ tăng trưởng tín dụng 5% so với cùng kỳ và huy động tăng 2,5% so với đầu năm. Tỷ lệ nợ xấu ở mức 1,5% trong khi tỷ lệ NIM được đánh giá là ổn định.

Ngân hàng đạt lợi nhuận cao nhất theo ước tính của SSI là VPB với lợi nhuận trước thuế Q1/2022 ước tính đạt 11 nghìn tỷ đồng tăng 175% so với cùng kỳ, nhờ ghi nhận đầy đủ phí trả trước từ hợp đồng bancassurance với AIA và tăng trưởng tốt tại bảng cân đối kế toán tăng trưởng tín dụng và huy động đạt +7% và +12% từ đầu năm.

Ở chiều ngược lại, CTG bị dự báo có mức tăng trưởng lợi nhuận trước thuế âm trong quý 1. Mặc dù tăng trưởng tín dụng và huy động ước tính ở mức cao +7% và +5% tại thời điểm cuối tháng 3/2022, SSI Research cho rằng lợi nhuận trước thuế của ngân hàng có thể sẽ thấp hơn cùng kỳ do mức so sánh cao trong Q1/2021. Phí trả trước từ bancassurance với Manulife có thể chưa được ghi nhận trong Q1/2022.

Đọc thêm: Ngân hàng nào dự kiến đạt tăng trưởng lợi nhuận cao nhất trong quý 1/2022?