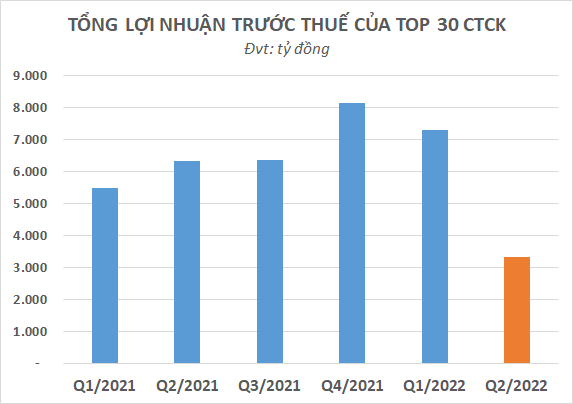

Trong bối cảnh thị trường biến động không thuận lợi cùng thanh khoản sụt giảm, quý 2 vừa qua là một trong những giai đoạn khó khăn nhất đối với ngành chứng khoán trong nhiều năm trở lại đây. Ước tính, tổng lợi nhuận trước thuế của top 30 công ty chứng khoán hàng đầu đạt khoảng 3.300 tỷ đồng, giảm 3.000 tỷ đồng so với cùng kỳ năm trước.

So với quý liền trước, tổng lợi nhuận của nhóm 30 CTCK trên đã giảm khoảng 4.000 tỷ đồng. Con số này thậm chí còn lên đến gần 5.000 tỷ đồng nếu so với quý 4 năm ngoái, giai đoạn thị trường sôi động bậc nhất từ trước đến nay. Khó khăn trong quý 2 khiến giới đầu tư đặt dấu hỏi về khả năng duy trì tăng trưởng trong năm 2022 khi 2 quý cuối năm ngoái ngành chứng khoán đều ghi nhận kết quả kinh doanh rất cao.

Lợi nhuận quý 2 của các CTCK sụt giảm mạnh

Đánh giá về triển vọng tăng trưởng ngành năm 2022, Chứng khoán KIS không kỳ vọng một năm như mơ tương tự năm 2021 với mức tăng vượt trội mà thiên về các kịch bản đi ngang hoặc giảm nhẹ. Theo KIS, để có thể đạt được kết quả đi ngang trong năm 2022, giá trị giao dịch bình quân ngày trong nửa cuối năm cần duy trì khoảng 25.000 tỷ đồng và số dư cho vay margin cũng cần cao hơn mức 90.000 tỷ đồng.

Con số dư nợ margin không phải vấn đề lớn bởi thực tế thói quen dùng đòn bẩy cao của nhà đầu tư cá nhân. Ngay cả trong bối cảnh thị trường biến động không mấy khả quan trong quý 2, dư nợ margin cuối quý 2 đã giảm 42.000 tỷ so với cuối quý trước nhưng vẫn ở mức cao trên 140.000 tỷ đồng. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm dư nợ từ cho vay 3 bên, con số thực tế có thể lên tới hơn 150.000 tỷ đồng.

Trong khi đó, thanh khoản thực sự là nút thắt không dễ giải quyết trong bối cảnh lãi suất được dự báo sẽ tiếp tục xu hướng tăng sau các thông điệp mang tính “diều hâu” của các Ngân hàng Trung ương hàng đầu thế giới tại hội nghị Jackson Hole. Cả Fed và ECB đều đã phát đi những tín hiệu cứng rắn và thống nhất trong cuộc chiến chống lạm phát khi đà tăng của giá cả đang lan rộng và có thể sẽ kéo dài dai dẳng.

Sau khi chạm đáy vào tháng 7, thanh khoản đã có dấu hiệu hồi phục trong tháng 8 tuy nhiên mức độ vẫn còn hạn chế. Giá trị giao dịch bình quân phiên trên HoSE đã tăng 37% so với tháng trước nhưng chỉ ở quanh mức 14.000 tỷ đồng. Thanh khoản hồi phục thời gian gần đây phần nào được hỗ trợ bởi kỳ vọng của nhà đầu tư vào động thái giảm tốc độ tăng lãi suất của Fed sau quyết định tăng 0,75 điểm % trong kỳ họp tháng 7. Dù vậy, yếu tố này đã có phần lung lay gần đây.

Thanh khoản được cải thiện nhưng vẫn ở mức thấp

Mặt khác, việc rút ngắn chu kỳ giao dịch về T+1,5 (áp dụng từ ngày 29/8) được nhiều chuyên gia kỳ vọng sẽ giúp thanh khoản thị trường chứng khoán được cải thiện hơn với ước tính khoảng 20-25%. Ngoài ra, việc HoSE cho phép giao dịch lô lẻ trở lại trong thời gian tới cũng sẽ góp phần giúp thị trường giao dịch sôi động hơn.

Tuy nhiên, với giá trị khớp lệnh trên cả 3 sàn hiện chỉ quanh mức 17.000 tỷ đồng, ngay cả khi áp dụng chu kỳ tháng toán mới và giao dịch lô lẻ, thanh khoản toàn thị trường cũng khó có thể quay trở lại mức 25.000 tỷ đồng trong những tháng cuối năm nếu không có cú hích nào đủ lớn. Trong khi đó, dòng tiền mới vào thị trường còn hạn chế khi kênh đầu tư thay thế là gửi tiết kiệm ngân hàng đang hút tiền mạnh và tâm lý nhà đầu tư vẫn khá thận trọng sau những biến động vừa qua.

Về dài hạn, triển vọng của thị trường chứng khoán Việt Nam vẫn được đánh giá khả quan nhờ vĩ mô ổn định và tăng trưởng lợi nhuận của các doanh nghiệp niêm yết ở mức cao. Thanh khoản thị trường cũng được kỳ vọng sẽ dần cải thiện khi dư địa tăng trưởng số lượng nhà đầu tư còn nhiều và chứng khoán vẫn được đánh giá là kênh đầu tư hấp dẫn.

Thêm nữa, kỳ vọng về hệ thống KRX sớm đi vào hoạt động cùng những thông tin về chính sách lắng xuống sau Chính phủ hoàn thiện khung pháp lý cho thị trường vốn có thể sẽ thúc đẩy thanh khoản thị trường trong dài hạn. Tuy nhiên, khó có thể trông đợi vào một sự sự cải thiện ngay lập tức trong ngắn hạn và kết quả kinh doanh của các CTCK cũng không dễ để duy trì tăng trưởng.