Cổ phiếu chứng khoán hồi mạnh theo thị trường

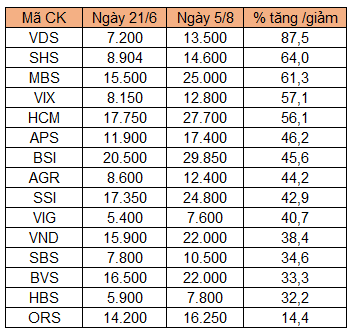

Bất chấp kết quả kinh doanh quý II không khả quan so với cùng kỳ năm trước, hàng loạt cổ phiếu nhóm chứng khoán có đà phục hồi mạnh sau khi chạm đáy từ ngày 20-21/6. Tính đến nay, cổ phiếu VDS của Chứng khoán Rồng Việt (VDSC, HoSE: VDS ) ghi nhận đà tăng 88% từ vùng 7.200 đồng/cp lên 13.500 đồng/cp. Cổ phiếu Chứng khoán Sài Gòn – Hà Nội ( HNX: SHS ) cũng tăng 64% từ 8.904 đồng/cp lên 14.600 đồng/cp. MBS của Chứng khoán MB ( HNX: MBS ) tăng 61,3%.

Từ cổ phiếu chứng khoán đầu ngành như SSI, HCM, VND… đến cổ phiếu nhỏ như VIG, HBS, AGR… cũng tăng từ 30-50% trong vòng một tháng rưỡi qua.

Cổ phiếu ngành chứng khoán có sự phục hồi tốt trong bối cảnh thị trường chứng khoán chung tăng điểm đáng kể từ vùng 1.169 lên 1.252. Đi kèm với đó giao dịch khớp lệnh trên HoSE cũng có sự cải thiện, trong 7 phiên giao dịch liên tiếp gần đây, khối lượng khớp lệnh đạt 12.000 – 14.000 tỷ đồng, trong khi trước đó đạt bình quân 8.000 – 9.000 tỷ đồng, có phiên giảm xuống dưới 5.500 tỷ đồng.

|

|

Theo SSI Research, nhà đầu tư đã phần nào trút bỏ được gánh nặng tâm lý sau 2 dữ liệu vĩ mô quan trọng của Mỹ là Fed tăng lãi suất thêm 0,75 điểm phần trăm và GDP quý II giảm 0,9%, phù hợp với dự đoán thị trường. Nhờ đó, sự chú ý của các nhà đầu tư dần chuyển sang tăng trưởng lợi nhuận trong quý II cũng như triển vọng 6 tháng cuối năm.

Dựa trên 86 công ty trong phạm vi phân tích, SSI Research ước tính tăng trưởng lợi nhuận bình quân sẽ đạt 19,6% cho năm 2022 và 14,8% cho năm 2023. P/E của thị trường đang được định giá là 11 lần cho năm 2022 và 9,7 lần cho năm 2023. Ngành ngân hàng được dự báo vẫn tiếp tục có những kết quả khả quan trong ngắn hạn, do rủi ro từ bất động sản và trái phiếu doanh nghiệp chưa thực sự lộ diện rõ nét. Dự báo tăng trưởng lợi nhuận 6 tháng cuối năm 2022 của các ngân hàng trong phạm vi nghiên cứu ở mức 38-39% và đây có thể là yếu tố giúp nâng đỡ thị trường trong tháng 8 và những tháng còn lại của năm sau khi nhóm này đã có thời gian điều chỉnh dài nhất trong các nhóm ngành.

Về vĩ mô, rủi ro từ các yếu tố bên ngoài chưa có nhiều sự cải thiện, như rủi ro suy thoái ở các nền kinh tế lớn, chính sách Zero Covid ở Trung Quốc, hay mới hơn gần đây là căng thẳng giữa Đài Loan và Trung Quốc, có thể tạo ra nhiều bất ổn cho nền kinh tế hơn ước tính và đẩy rủi ro trên TTCK lên cao. Tuy vậy, chính sách tiền tệ được NHNN điều hành thận trọng nhưng cũng có nhiều sự linh hoạt sẽ là một điểm cộng lớn trong việc ổn định vĩ mô, bên cạnh đó là chính sách tài khóa mở rộng thông qua gói hỗ trợ kinh tế. Đầu tư công là động lực tăng trưởng chính từ nửa cuối năm 2022, trong đó việc giải ngân vốn sẽ tập trung vào công tác giải phóng mặt bằng của các dự án đầu tư công đang được ưu tiên.

Sau nguyên cả quý 2 giảm sâu, tín hiệu kỹ thuật đã cho thấy một số cải thiện nhất định. SSI Research cho rằng khả năng VN-Index sẽ vận động ở kênh giá 1.220 – 1.300 điểm trong tháng 8, khu vực 1.300 điểm sẽ đóng vai trò là kháng cự quan trọng và xác định xu hướng trung hạn của VN-Index.

Nhiều công ty chứng khoán triển khai phương án tăng vốn

Tận dụng bối cảnh thuận lợi, nhiều công ty chứng khoán triển khai kế hoạch tăng vốn. VDSC thực hiện phát hành tổng cộng 104,9 triệu cổ phiếu để tăng vốn lên 2.100 tỷ đồng. Trong đó, chào bán cho cổ đông hiện hữu 52,6 triệu đơn vị, tỷ lệ 50%; trả cổ tức 36,8 triệu đơn vị và thưởng cổ phiếu tỷ lệ 10,5 triệu đơn vị, tổng tỷ lệ 45%; phát hành ESOP hơn 5 triệu đơn vị, tỷ lệ 4,8%.

Ngày 1/8 đăng ký cuối cùng lập danh sách cổ đông. Với phương án chào bán cổ phiếu cho cổ đông hiện hữu, thời gian đăng ký mua 10/8 đến 7/9, thời gian thực hiện chuyển nhượng quyền mua 10/8 đến 31/8, thời gian nhận tiền mua từ 10/8 đến 7/9.

Giá chào bán 10.000 đồng/cp, công ty chứng khoán muốn huy động khoảng 576 tỷ đồng cho mục tiêu bổ sung vốn hoạt động cho vay giao dịch ký quỹ chứng khoán, ứng trước tiền bán chứng khoán, tự doanh, bảo lãnh phát hành, tham gia thị trường trái phiếu…

Công ty Chứng khoán MB công bố ngày 15/8 đăng ký cuối cùng lập danh sách cổ đông trả cổ tức năm 2021 bằng cổ phiếu và thực hiện quyền mua chứng khoán. Doanh nghiệp phát hành 53,5 triệu cổ phiếu, tỷ lệ 20% để trả cổ tức và phát hành 59,4 triệu cổ phiếu để chào bán cho cổ đông hiện hữu, tỷ lệ 22%. Tổng khối lượng phát hành thêm là 113 triệu đơn vị, vốn điều lệ dự kiến tăng từ 2.676 tỷ đồng lên 3.805 tỷ đồng.

Với phương án chào bán cổ phiếu, công ty dự kiến thu về 594 tỷ đồng để bổ sung và cung ứng vốn cho hoạt động kinh doanh margin (195 tỷ đồng), đầu tư phát triển hệ thống nền tảng công nghệ thông tin (400 tỷ đồng). Thời gian chuyển nhượng quyền mua từ 22/8 đến 7/9 và thời gian đăng ký đặt mua, nộp tiền từ 22/8 đến 12/9.

Thị giá ở vùng 7.600 đồng/cp, Công ty cổ phần chứng khoán thương mại và công nghiệp Việt Nam (VISC, HNX: VIG ) triển khai kế hoạch chào bán 34,1 triệu cổ phiếu cho 11 nhà đầu tư gồm 1 tổ chức và 10 cá nhân với giá 10.000 đồng/cp. Trong đó, Công ty cổ phần Tập đoàn đầu tư Thăng Long mua 8 triệu đơn vị, các cá nhân còn lại mua từ 1 – 3,1 triệu đơn vị.

Cổ phiếu chào bán riêng lẻ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt chào bán. Thời gian thực hiện dự kiến trong quý III và IV, sau khi được UBCK chấp thuận. Vốn điều lệ dự kiến gấp đôi lên 682 tỷ đồng.

Doanh nghiệp có kế hoạch chào bán riêng lẻ 115 triệu cổ phiếu để tăng vốn lên 1.491 tỷ đồng. Mục tiêu của phương án phát hành là tìm cổ đông chiến lược cho công ty có nguồn vốn đầu tư, kinh doanh, thực hiện tái cấu trúc. Vào đầu năm, VISC công bố Nghị quyết HĐQT triển khai phương án chào bán riêng lẻ 34,1 triệu đơn vị cho 11 nhà đầu tư nhưng chưa hoàn thành.

Chứng khoán BIDV (BSC, HoSE: BSI ) khởi động lại kế hoạch phát hành riêng lẻ 65,7 triệu cổ phiếu cho Công ty TNHH Chứng khoán Hana – Tập đoàn tài chính Hana (Hàn Quốc) với giá 41.000 đồng/cp, dự thu về 2.694 tỷ đồng. Vào tháng 3, cả hai đã ký thỏa thuận đặt mua cổ phiếu. Ngày 3/8 vừa qua, BSC và Chứng khoán Hana tổ chức lễ ký thỏa thuận hợp tác chiến lược để thực hiện tiếp thỏa thuận trước đó. Đồng thời, sau khi trở thành cổ đông chiến lược, tổ chức tài chính này sẽ hỗ trợ BSC trong thiết lập kế hoạch chiến lược và tầm nhìn; thiết lập chiến lược và kế hoạch số hóa; nâng cao chức năng quản lý tài sản với trọng tâm là tập trung vào hoạt động bán lẻ thông qua việc thành lập công ty quản lý quỹ và hỗ trợ quản trị rủi ro.