Tại thời điểm 2/6, cổ phiếu của Tập đoàn Hòa Phát ( HoSE:HPG ) xếp thứ 4 trong top 10 khoản đầu tư lớn nhất của Vietnam Enterprise Investment Limited (VEIL) với tỷ trọng 7,2%. Giá trị tài sản ròng (NAV) quỹ lớn nhất của Dragon Capital là gần 2,2 tỷ USD, tương ứng khoản đầu tư HPG trị giá 157,9 triệu USD (khoảng 3.632,2 tỷ đồng).

Trước đó, đầu tháng 3, giá trị khoản đầu tư cổ phiếu HPG là 313,6 triệu USD, tương đương 7.212,4 tỷ đồng. Đây là cổ phiếu có tỷ trọng lớn nhất cơ cấu danh mục thời điểm đó với 11,9%.

Như vậy, sau 3 tháng, giá trị khoản đầu tư của VEIL tại doanh nghiệp thép lớn nhất cả nước giảm 155,7 triệu USD, tương đương hơn 3.580 tỷ đồng. Lý do đằng sau sự biến động này là bởi VEIL thoái bớt cổ phần tại Hòa Phát trong bối cảnh giá cổ phiếu HPG giảm mạnh.

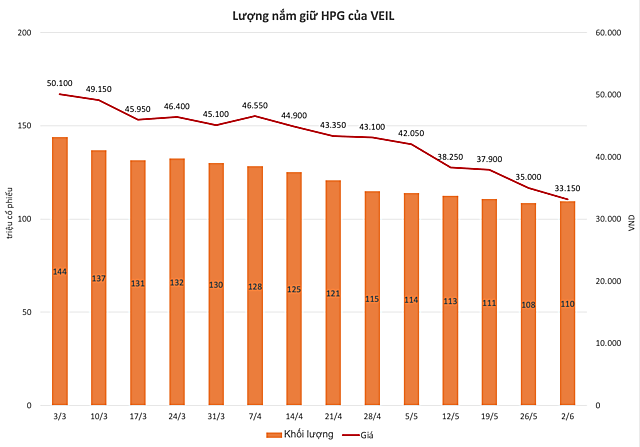

Lượng nắm giữ cổ phiếu HPG của VEIL từ tháng 3 đến đầu tháng 6. Ảnh: NDH tổng hợp

Theo thống kê, VEIL sở hữu gần 144 triệu đơn vị HPG đầu tháng 3. Song đến đầu tháng 6, quỹ ngoại này chỉ còn nắm giữ 109,6 triệu đơn vị. Theo đó, VEIL đã bán ròng 34,4 triệu cổ phần Hòa Phát chỉ trong 3 tháng. Trong khoảng thời gian này, cổ phiếu HPG mất 33,8% giá trị, thị giá giảm từ 50.100 đồng/cp còn 33.150 đồng/cp.

Thị giá HPG bắt đầu đà giảm sau khi đạt mức đỉnh năm nay 51.100 đồng/cp ngày 7/3. Thị giá mã này lao dốc sau những thông tin không mấy tích cực về ngành thép được Chủ tịch HĐQT Trần Đình Long đưa ra tại ĐHĐCĐ thường niên hôm 24/5. Tính riêng phiên này, cổ phiếu HPG giảm 5,03%, đóng cửa tại mức 34.900 đồng/cp.

Nhận định của “vua thép” đưa ra khi nhiều cổ đông cho rằng công ty đang đặt mục tiêu quá thận trọng. Kế hoạch kinh doanh năm nay gồm doanh thu 160.000 tỷ đồng và lợi nhuận sau thuế từ 25.000 tỷ đồng đến 30.000 tỷ đồng. Như vậy, mục tiêu kinh doanh năm 2022 ghi nhận tăng trưởng gần 7% về mặt doanh thu nhưng giảm từ 13% đến 27,5% về lợi nhuận.

Theo ban lãnh đạo, kế hoạch lợi nhuận thách thức do triển vọng ngành thép không thuận lợi trong vài quý tới do xung đột giữa Nga và Ukraine dẫn đến chi phí nguyên liệu cao, đặc biệt là giá than cốc; và nhu cầu toàn cầu sụt giảm sau khi Trung Quốc thực hiện chính sách zero Covid, cùng với suy thoái kinh tế có thể xảy ra ở Mỹ. Ông Long cho rằng giá mặt hàng thép có xu hướng đi xuống vì lượng cầu đang giảm, trong khi nguồn cung vẫn giữ nguyên. Đây là lý do khiến ban lãnh đạo Hòa Phát đặt mục tiêu thận trọng.

Trong nước, nhiều doanh nghiệp thép xây dựng đã liên tục giảm giá sản phẩm từ 11/5. Tính đến ngày 6/6, các công ty thép có năm lần hạ giá liên tiếp trong 3 tuần với tổng mức giảm hơn hai triệu đồng/tấn. Cụ thể, thép CB240 và CB300 của Hòa Phát ở miền Bắc giảm lần lượt 2,04 triệu đồng/tấn và 1,58 triệu đồng/tấn.

Tính riêng đợt điều chỉnh chiều 6/6, Hòa Phát giảm 300.000 đồng/tấn đối với thép CB240 và D10 CB300 tại miền Bắc, xuống còn 16,95 triệu đồng/tấn và 17,51 triệu đồng/tấn. Tại thị trường miền Nam, giá hai loại trên cũng giảm 300.000 đồng/tấn, xuống còn 16,95 triệu đồng/tấn và 17,41 triệu đồng/tấn.

|

|

|

Diễn biến giá thép Hòa Phát đến ngày 10/6. Nguồn: Steel Online. |

Tuy nhiên, ban lãnh đạo cho rằng Hoà Phát sẽ tiếp tục duy trì được hiệu quả hoạt động tốt nhất so với ngành. Tập đoàn đang triển khai xây dựng nhà máy Dung Quất 2 trong năm nay và đồng thời nghiên cứu về Dung Quất 3 với công suất 6 triệu tấn. Như vậy, tổng công suất của đơn vị này sẽ nâng lên 21 triệu tấn, ngang với nhu cầu tiêu thụ thép hiện tại của Việt Nam.

Năm ngoái, tập đoàn đạt 149.680 tỷ đồng doanh thu, tăng 66% so với 2020; lợi nhuận sau thuế đạt 34.521 tỷ đồng, gấp 2,6 lần. Cổ tức năm 2021 được phê duyệt với tỷ lệ 35%, bao gồm 5% cổ tức tiền mặt và 30% cổ tức cổ phiếu. Tỷ lệ cổ tức tiền mặt ở mức khiêm tốn do kế hoạch đầu tư lớn trong những năm tới (đặc biệt là dự án Dung Quất 2) và nhu cầu duy trì ít nhất 30.000 tỷ đồng tiền lỏng để tài trợ vốn lưu động và trả nợ.

Với gần 4,5 tỷ cổ phiếu đang lưu hành, Hòa Phát dự chi 2.236,5 tỷ đồng để trả cổ tức tiền mặt, ngày thanh toán 6/7. Đồng thời, doanh nghiệp sẽ phát hành thêm hơn 1,3 tỷ cổ phiếu để trả cổ tức, vốn điều lệ dự kiến tăng lên 58.148 tỷ đồng.

|

|

Hiện tại, Hòa Phát có công suất thép thô 8,5 triệu tấn/năm, trong đó có 5,5 triệu tấn phôi thép, thép xây dựng và 3 triệu tấn thép cuộn cán nóng (HRC)/năm. Công ty hiện đang giữ thị phần số 1 Việt Nam về thép xây dựng, ống thép và là doanh nghiệp Việt Nam duy nhất sản xuất được thép cuộn cán nóng.

Lũy kế 5 tháng đầu năm, Hoà Phát sản xuất 3,6 triệu tấn thép thô, tăng 10% so với cùng kỳ. Sản lượng bán hàng phôi thép, thép xây dựng và HRC tăng 5%, đạt 3,4 triệu tấn. Thép xây dựng đóng góp hai triệu tấn, tăng 26%, trong đó có 631.000 tấn xuất khẩu, gấp hơn hai lần cùng kỳ. Sản lượng HRC ghi nhận 1,2 triệu tấn, tăng nhẹ so với cùng kỳ năm trước. Bên cạnh đó, Hòa Phát còn cung cấp trên 300.000 tấn ống thép, 152.000 tấn tôn mạ các loại cho thị trường trong và ngoài nước.

|

|

Trong hai năm tới, Hoà Phát sẽ tập trung vào khu liên hợp Dung Quất giai đoạn 2 với công suất 5,6 triệu tấn/năm. Chi phí dự án ước tính khoảng 75.000 – 80.000 tỷ đồng, trong đó gần 35.000 tỷ đồng được tài trợ từ vốn vay ngân hàng và phần còn lại từ vốn chủ sở hữu. Dự án hướng tới thị trường trong nước, với nhu cầu hiện khoảng 12 triệu tấn/năm và tốc độ tăng trưởng hàng năm là 10% so với nguồn cung khoảng 10 triệu tấn.

Về dài hạn, Hoà Phát có thể đầu tư giai đoạn III với công suất 6 triệu tấn, sản xuất HRC và các sản phẩm thép khác. Ban lãnh đạo vẫn đánh giá lạc quan về nhu cầu thép trong dài hạn do mức tiêu thụ thấp hiện nay khoảng 240 kg/người. Công ty sẽ xem xét đầu tư vào một nhà máy thép xanh, sử dụng khí làm nguyên liệu thay cho than, ở nước ngoài có giá khí rẻ hơn.

Đối với các sản phẩm thép dẹt thành phẩm, tập đoàn thép dự kiến khởi công dự án mới tại Long An trong quý III năm nay với công suất 500.000 thép ống/năm cùng với tôn mạ.