Trong báo cáo vừa công bố có tên “Look Ahead at 2022” (Dự cảm năm 2022), VinaCapital nhận định năm 2022 sẽ tiếp tục một năm thuận lợi cho thị trường chứng khoán Việt Nam, đồng thời đánh giá nhà đầu tư nhỏ lẻ đang ngày càng thông minh đáng kinh ngạc

1. Năm 2022 tiếp tục là năm thuận lợi với TTCK Việt Nam

Động lực từ tăng trưởng lợi nhuận dự kiến

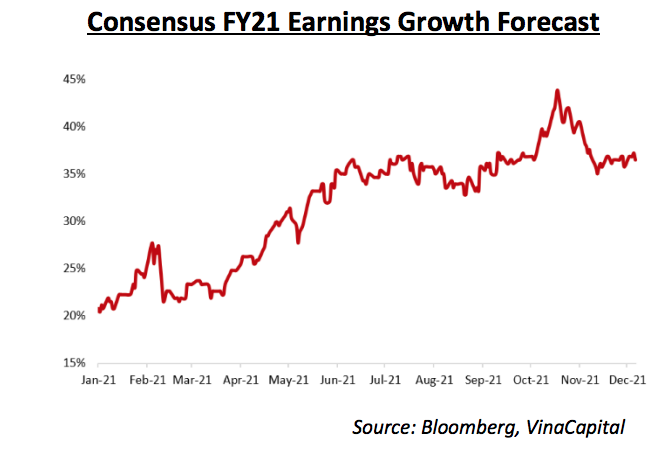

Theo ông Michael Kokalari, Chuyên gia kinh tế trưởng của VinaCapita, thị trường chứng khoán của Việt Nam tăng 37.3% (theo USD) trong năm 2021, chủ yếu nhờ vào mức tăng trưởng lợi nhuận dự kiến trên 30%. Chỉ số P/E năm tài chính 2021 của thị trường chứng khoán Việt không đổi, vẫn ở mức 17 lần.

Theo VinaCapital, chỉ số VN-Index tăng mạnh trong năm 2021 là do sự tăng trưởng lợi nhuận của doanh nghiệp, điều này rất quan trọng đối với nhà đầu tư. Vì, thị trường tăng điểm nhờ vào tăng trưởng lợi nhuận sẽ lành mạnh và bền vững hơn so với tăng điểm nhờ vào hệ số định giá P/E.

VinaCapital kỳ vọng lợi nhuận của các doanh nghiệp Việt Nam sẽ tăng khoảng 24% trong năm 2022, theo đó thúc đẩy thị trường chứng khoán đạt được nhiều mốc cao hơn.

Động lực từ các nhà đầu tư “nhỏ lẻ” đang ngày càng thông minh đáng kinh ngạc

Bên cạnh đó, sự “bùng nổ” của các tài khoản chứng khoán cá nhân tham gia thị trường cũng thúc đẩy VN-Index tăng trưởng trong năm qua. Nhà đầu tư nhỏ lẻ ở Việt Nam cũng ngày càng thông minh hơn một cách đáng kinh ngạc khi họ bắt đầu tập trung vào các yếu tố tăng trưởng kinh tế, môi trường vĩ mô thế giới (bao gồm cả việc Fed cắt giảm chương trình nới lỏng định lượng,…), và các tiến triển mới của các ngành cụ thể.

Nhóm nhà đầu tư nhỏ lẻ hiện đang chiến khoảng 90% khối lượng giao dịch hằng ngày trên thị trường chứng khoán Việt Nam, do đó các nhà đầu tư chủ động với phương pháp đầu tư đúng đắn, dự đoán được dịch chuyển giữa các ngành và có thể ước đoán chính xác tăng trưởng lợi nhuận của các công ty đơn lẻ sẽ có vị thế thuận lợi để tăng vượt chỉ số VN-Index.

Động lực từ chính sách tiền tệ ổn định

Ngoài ra, Việt Nam (cùng với Trung Quốc) sẽ là một trong số ít các thị trường mới nổi được dự kiến không thắt chặt chính sách tiền tệ trong năm nay. Ngược lại, hơn 10 ngân hàng trung ương của các thị trường mới nổi đã tăng tỷ giá vào năm 2021 để bảo vệ giá trị đồng tiền của họ, điều mà Việt Nam không cần phải làm.

Các nhà đầu tư nước ngoài đã bán cổ phiếu tại các thị trường mới nổi để phòng ngừa Covid-19 và tình hình Trung Quốc. Nhưng khả năng quay trở lại thị trường mới nổi và thị trường cận biên vào năm 2022, cũng như mức chiết khấu định giá lớn giữa thị trường mới nổi và thị trường phát triển.

Nếu điều đó xảy ra, định giá rẻ của Việt Nam và tăng trưởng thu nhập mạnh mẽ sẽ thu hút một số dòng vốn đó.

Năm 2022, VND dự kiến tăng khoảng 2%, nhờ vào thặng dư thương mại tăng lên 5%/GDP, so với 1%/GDP năm 2021.

2. Săn lùng cổ phiếu hưởng lợi từ sự phục hồi kinh tế

Chiến lược đầu tư hiện tại của VinaCapital vẫn tập trung vào việc xác định các cổ phiếu và lĩnh vực được hưởng lợi từ phục hồi kinh tế, bao gồm các cổ phiếu nhóm ngành tiêu dùng, tài chính, bất động sản, và nguyên vật liệu.

Cổ phiếu ngân hàng

Theo đó, lợi nhuận của các ngân hàng có khả năng tăng khoảng 30% trong năm 2022, nhờ tăng trưởng tín dụng 14% và các ngân hàng của Việt Nam ít bị ảnh hưởng bởi COVID hơn vào năm 2022. Cụ thể, hai xu hướng đang diễn ra sẽ hỗ trợ lợi nhuận của các ngân hàng Việt Nam vào năm 2022, bao gồm: 1) cải thiện cơ cấu cho vay (tức là, nhiều khoản cho vay bán lẻ và doanh nghiệp vừa và nhỏ hơn), và 2) chi phí cấp vốn thấp hơn. Ngoài ra, các biện pháp xử lý nợ xấu của Chính phủ sẽ cho phép các ngân hàng bù đắp khoản lỗ cho vay do Covid trong ba năm qua, điều này sẽ hỗ trợ lợi nhuận của các ngân hàng trong năm nay.

VinaCapital dự báo tăng trưởng lợi nhuận của các ngân hàng năm 2022 cao nhất là 25%. Nguyên nhân là Ngân hàng Nhà nước sẽ phân bổ hạn ngạch tín dụng khác nhau dựa trên chất lượng tài sản giữa các ngân hàng và tăng trưởng tín dụng dự kiến đạt từ 11 – 12% đến hơn 20% trong năm nay.

Ngoài ra, nhiều yếu tố như giao dịch bancassurance với các công ty bảo hiểm nước ngoài (thường đòi hỏi các khoản trả trước) và câu chuyện xoay quanh việc M&A/tái cấu trúc cũng có thể ảnh hưởng đến lợi nhuận và giá cổ phiếu.

Cổ phiếu bất động sản

Đối với cổ phiếu nhóm ngành bất động sản, VinaCapial duy trì đánh giá tích cực khi đặt kỳ vọng lợi nhuận của các công ty bất động sản sẽ tăng gần 25% vào năm 2022, do doanh số bán/bán trước căn hộ mới tăng gần gấp đôi sau khi giảm hơn 50% trong năm 2021 do Covid cũng như các vấn đề pháp lý/quy định hiện đang được giải quyết.

Ngoài ra, dòng vốn đầu tư vào bất động sản sẽ tiếp tục tăng một phần nhờ lãi suất huy động thấp, điều này sẽ thúc đẩy giá bất động sản tiếp tục tăng trong năm 2022.

Cổ phiếu ngành bán lẻ

Với ngành bán lẻ, VinaCapital dự báo chi tiêu của người tiêu dùng Việt Nam sẽ tăng mạnh trở lại vào năm 2022, trong đó tập trung vào các sản phẩm dịch vụ cho sức khoẻ. Quỹ kỳ vọng tăng trưởng kinh tế của Việt Nam năm 2022 ít nhất ở mức 7% (lạm phát 3%), dựa trên tiêu dùng nội địa phục hồi (bắt đầu từ quý 4/2021 khi tăng gần 30% so với quý trước đó và vẫn thấp hơn 10% so với trước dịch). Du lịch sẽ dần quay trở lại khi thế giới và Việt Nam chuyển sang trạng thái “sống chung với Covid-19”.

3. Fed tăng lãi suất cũng không gây áp lực lên Việt Nam

Hầu hết nhà đầu tư và giới phân tích kỳ vọng Cục dự trữ Liên bang Mỹ (Fed) sẽ tăng lãi suất 3 lần trong năm 2022, gây ra tổn hại đối với giá cổ phiếu ở các thị trường chứng khoán mới nổi và cận biên, bao gồm có Việt Nam.

Tuy nhiên, Vinacapital không tin rằng Fed sẽ tuân thủ đúng theo những kế hoạch dự kiến về tăng lãi suất 3 lần mà họ thông cáo, và quan trọng hơn, Việt Nam đang ở vị thế đủ thuận lợi để giữ bình tĩnh trước những đợt tăng lãi suất quyết liệt từ Fed trong năm nay.

Bên cạnh đó, Ngân hàng dự trữ Liên bang Dallas vừa xuất bản nghiên cứu về sự kiện “taper tantrum” năm 2013, trong đó kết luận rằng các thị trường mới nổi và cận biên trước đó chịu ảnh hưởng nhiều nhất bởi đợt “cắt giảm chương trình nới lỏng định lượng” của Fed, thường là các quốc giá có lượng dự trữ đồng USD khiêm tốn và/ hoặc có quá nhiều nợ được định danh bằng đồng USD.Theo IMF, so sánh tác động của sự kiện “taper tantrum” lên tỷ giá hối đoái của những nền kinh tế mới nổi, giữa các quốc gia không có đủ dự trữ ngoại hối so với các quốc gia có đủ dự trữ.

Tỷ giá hối đoái của các quốc gia dự trữ không đủ ngoại hối đã bị mất giá hơn 10% trong sự kiện “taper tantrum”, dẫn đến sự điều chỉnh trên thị trường chứng khoán của các quốc gia này; còn những quốc gia có đủ dự trữ ngoại hối đã đứng dậy sau sự kiện “taper tantrum” và tương đối không có tổn thương.