Thị trường đang xuất hiện những phiên điều chỉnh mạnh, qua đó xác nhận mẫu hình vai đầu vai. Điều này đang hàm ý một sự điều chỉnh về vùng 1,360 điểm trong tương lai.

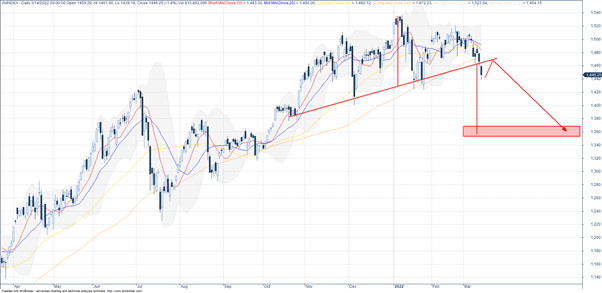

Mẫu hình vai đầu vai

Với phiên điều chỉnh mạnh hôm 14/03/2022, VN-Index đã xác nhận mẫu hình vai đầu vai. Theo đó, đường viền cổ của mẫu hình đi qua đáy đầu tháng 12/2021 và đáy giữa tháng 01/2022, trong khi các đỉnh của mẫu hình gồm có đỉnh tháng 11/2021, đỉnh tháng 01/2022 và đỉnh tháng 02/2022 (Xem hình để biết thêm chi tiết).

Mẫu hình vai đầu vai là mẫu hình đảo chiều thường thấy ở vùng đỉnh với xác suất thành công khá cao. Với tín hiệu xác nhận hiện tại, mục tiêu giá có thể là vùng 1,360 điểm. Mục tiêu giá này được tính bằng cách lấy chiều cao mẫu hình 100 điểm (được tính từ đỉnh 1,530 điểm vào tháng 01/2022 đến đường viền cổ, vùng 1,430 điểm) trừ vào điểm phá vỡ mẫu hình hay vùng 1,460 điểm.

Hình 1. Mẫu hình vai đầu vai trên VN-Index

Trong những phiên tới, hiện tượng pullback có thể xuất hiện. Đây là hiện tượng thường thấy sau khi giá phá vỡ những ngưỡng quan trọng hay theo sau hiện tượng breakout với xác xuất diễn từ 60-67% với mẫu hình vai đầu vai ở đỉnh (theo Charles D. Kirkpatrick II và Julie R. Dahlquist). Nhà đầu tư cần lưu ý hiện tượng này, nếu giá pullback trở lại mà không vượt được đường viền cổ thì khả năng mẫu hình vai đầu vai đạt được mục tiêu giá sẽ tăng lên đáng kể. Ngược lại, nếu hiện tượng pullback diễn ra và phá vỡ được đường viền cổ thì lúc đó mẫu hình vai đầu vai sẽ thất bại và mục tiêu giá 1,360 điểm sẽ không còn chính xác.

Có một lưu ý về trường hợp mẫu hình vai đầu vai thất bại như sau: Nếu mẫu hình vai đầu vai thất bại, chỉ số sẽ tạo thành một vùng tích lũy trong dài hạn và tăng trưởng mạnh mẽ trong tương lai.

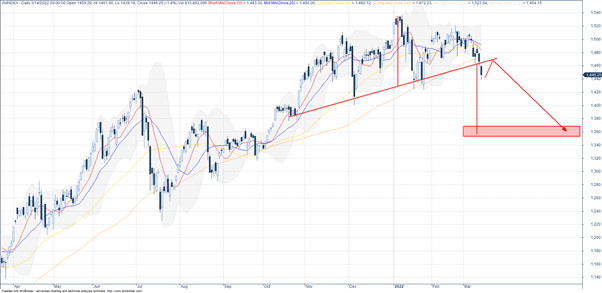

Giai đoạn sideway với mẫu hình chữ nhật

Trước đó, chỉ số đang sideway trong 2 mẫu hình chữ nhật: (1) Mẫu hình chữ nhật thứ 1 từ vùng 1,480-1,510 điểm (2) mẫu hình chữ nhật thứ 2 từ vùng 1,420-1,510 điểm. Hiện tại, chỉ số đã phá cận dưới của mẫu hình chữ nhật thứ 1, nhưng vẫn chưa phá cận dưới của mẫu hình chữ nhật thứ 2. Với mẫu hình thứ 2, thì vùng 1,420 điểm sẽ là vùng hỗ trợ mạnh trong ngắn hạn.

Chúng ta có thể nhận thấy có sự không đồng thuận ở đây. Theo đó, mẫu hình vai đầu vai đã được xác nhận với mục tiêu giá là vùng 1,360 điểm, trong khi mẫu hình chữ nhật vẫn chưa được xác nhận với vùng hỗ trợ quanh ngưỡng 1,420 điểm. Theo đó, sự không đồng thuận này có thể được giải quyết trong thời gian tới thông qua các kịch bản sau:

Kịch bản 1: Mẫu hình vai đầu vai thất bại. Theo đó, giá sẽ quay trở lại đóng cửa trên đường viền cổ và làm mẫu hình này thất bại. Trong trường hợp này, mẫu hình vai đầu vai thất bại có thể trở thành một dạng mẫu hình củng cố cho xu hướng tăng trong trung và dài hạn.

Kịch bản 2: Mẫu hình vai đầu vai thành công. Khi đó, ngưỡng 1,420 sẽ bị phá, lúc này mẫu hình chữ nhật sẽ được xác nhận với mục tiêu giá là vùng 1,330 điểm. Vùng này được tính bằng chiều cao mẫu hình 90 điểm (1,420-1,510 điểm) trừ cho ngưỡng phá vỡ 1,420 điểm. Trong kịch bản này, chúng ta nhận thấy 2 mẫu hình (mẫu hình vai đầu vai và mẫu hình chữ nhật) đều được xác nhận nên giá lúc này sẽ điều chỉnh nhanh và mạnh.

Hình 2. Mẫu hình chữ nhật trên VN-Index

Một số vấn đề phân tích kỹ thuật

Trong bài viết VN-Index: Bò hay gấu, người viết có đề cập đến xu hướng tăng trong dài hạn của thị trường và đưa ra một số luận điểm ủng hộ xu hướng này. Tuy nhiên, bài viết này lại cho thấy góc nhìn không tích cực về thị trường. Như vậy, hai bài viết đang không được thống nhất? Tuy nhiên, thực tế lại không như vậy, hai bài viết này là sự bổ sung cho nhau.

Thứ nhất, trong dài hạn, thị trường được dẫn dắt bởi các yếu tố cơ bản. Ở hiện tại, các yếu tố này đang được cải thiện đáng kể. Do đó, xu hướng điều chỉnh với mẫu hình chữ nhật và vai đầu vai chỉ là một đợt điều chỉnh nhỏ trong xu hướng tăng lớn hơn.

Thứ hai, chỉ số vĩ mô phản ánh những số liệu trong quá khứ và có độ trễ, trong khi thị trường chứng khoán thường sẽ phản ánh trước những thông tin được thể hiện trong số liệu vĩ mô từ 3-6 tháng. Điều đó có nghĩa nếu nền kinh tế bắt đầu tăng trưởng chậm lại thì số liệu vĩ mô vào 3-6 tháng sau mới phản ánh điều này, trong khi giá chứng khoán có thể phản ảnh ngay ở thời điểm hiện tại. Do đó, vẫn có xác suất nhỏ tình hình vĩ mô đang thay đổi mà chúng ta chưa nhận thấy được, phải một thời gian sau, sự không tích cực này mới được phản ánh vào số liệu thống kê. Tuy nhiên, những thông tin “không tốt” này có thể đang được phản ánh vào giá trên thị trường chứng khoán.

Thứ ba, phân tích kỹ thuật là phương pháp sử dụng giá và khối lượng để hành động theo xu hướng. Các tín hiệu đôi khi không có sự đồng nhất với nhau. Đây là điều thường xuất hiện, việc không đồng nhất này sẽ thường xuất hiện trong giai đoạn thị trường sideway như hiện tại. Đôi khi, sự không đồng nhất còn đến từ đặc điểm của công cụ, như các đường trung bình sẽ rất hữu ích khi thị trường có xu hướng, trong khi lại cho tín hiệu nhiễu (sai) khi thị trường sideway. Trong khi nhóm chỉ báo xung lượng (Momentum) lại cho tín hiệu tốt trong giai đoạn thị trường sideway. Do đó, việc lựa chọn công cụ phù hợp với từng giai đoạn thị trường và cách thiết lập chiến lược đầu tư dựa trên công cụ phân tích kỹ thuật nào cũng là vấn đề phức tạp trong phân tích kỹ thuật.

Thứ tư, do đặc điểm khác nhau giữa phân tích kỹ thuật và phân tích cơ bản nên khi sử dụng kết hợp 2 phương pháp này, nhà đầu tư cần nắm rõ những đặc điểm quan trọng của hai phương pháp để có thể đưa ra những quyết định hợp lý.

Trần Trương Mạnh Hiếu, Trưởng nhóm phân tích chiến lược, Chứng khoán KIS Việt Nam