Trong báo cáo “Chiến lược thị trường Tháng 5 năm 2022 – Đã đến lúc giải ngân?” công bố mới đây, Chứng khoán VNDirect đánh giá, chỉ số VN-Index đã giảm khá mạnh so với đầu tháng. Động lực bán mạnh trên thị trường gần đây xuất phát từ nguyên nhân liên quan đến tâm lý thị trường tiêu cực sau khi một số lãnh đạo các tập đoàn lớn vướng vào vòng tố tụng liên quan đến thao túng cổ phiếu, lừa đảo phát hành trái phiếu doanh nghiệp. Bên cạnh đó, sự điều chỉnh của thị trường toàn cầu do lạm phát gia tăng, gián đoạn chuỗi cung ứng và áp lực bù trừ ký quỹ lớn đã tác động tiêu cực đến thị trường, kể cả những cổ phiếu có nền tảng cơ bản tốt.

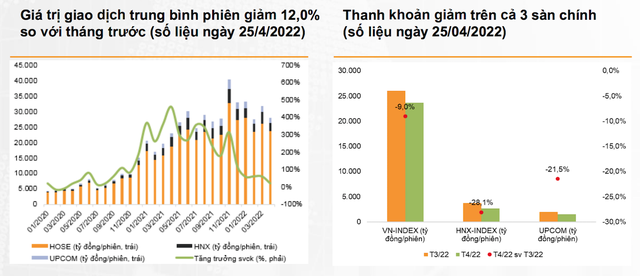

Thanh khoản thị trường cũng giảm 12% so với tháng trước. Nhóm phân tích cho rằng thanh khoản thị trường sụt giảm do tâm lý thị trường trở nên kém tích cực sau khi một số lãnh đạo các tập đoàn lớn vướng vòng lao lý và động thái siết cho vay khách hàng của Ngân hàng Nhà nước đối với các lĩnh vực nóng bất động sản và chứng khoán.

Định giá thị trường đang hấp dẫn

Định giá thị trường tại thời điểm ngày 25 tháng 4 ở mức P/E 12 tháng là 14,7 lần – đây là mức thấp nhất kể từ tháng 9 năm 2020, thấp hơn 15,2% so với mức đỉnh của năm nay. VNDirect dự báo lợi nhuận ròng của các công ty niêm yết trên HOSE sẽ tăng trưởng lần lượt 23% và 19% theo năm năm 2022 và 2023, dẫn đến P/E dự phóng năm 2022 là 12,3 lần năm 2022 và năm 2023 là 10,5 lần, thấp hơn nhiều so với P/E trung bình trong 3 năm qua là 16,2 lần.

Cân nhắc cả yếu tố hỗ trợ và rủi ro nêu trên, nhóm phân tích cho rằng định giá thị trường chứng khoán Việt Nam hiện đang ở mức rất hấp dẫn đối với các nhà đầu tư dài hạn, những người đang tìm kiếm các công ty được quản trị tốt với mức tăng trưởng lợi nhuận cao và tin rằng Những nỗ lực của các cơ quan chức năng trong việc nâng cao tính minh bạch của thị trường chứng khoán sẽ mang lại niềm tin cho các nhà đầu tư trong và ngoài nước và là yếu tố góp phần vào sự phát triển bền vững của thị trường trong dài hạn.

Trên quan điểm kỹ thuật, nhiều khả năng VN-Index sẽ hồi phục trở lại sau khi chạm vùng “quá bán”. Chỉ số Sức mạnh Tương đối (RSI) đang ở mức thấp nhất kể từ tháng 3 năm 2020. Chỉ số VN-Index thường hồi phục sau khi chỉ số RSI giảm xuống dưới 30 điểm. Ngưỡng kháng cự mạnh tiếp theo của VN-INDEX là 1.380-1.400 điểm, ngưỡng hỗ trợ mạnh của thị trường quanh 1.300 điểm.

Đối với giao dịch ngắn hạn, nhóm phân tích duy trì quan điểm thận trọng trong bối cảnh thanh khoản thị trường giảm mạnh và tâm lý thị trường yếu. Nhà đầu tư nên duy trì tỷ trọng cổ phiếu hợp lý và hạn chế sử dụng đòn bẩy tài chính (margin) trong thời điểm hiện tại để giảm thiểu rủi ro.

5 cổ phiếu triển vọng được VNDirect nhấn mạnh

BCG – CTCP Bamboo Capital

BCG được đánh giá cao trong cả ngắn hạn và dài hạn với tốc độ tăng trưởng kép 45,7% trong giai đoạn 2022-24, liên quan đến:

- (1) Đóng góp lớn từ các dự án đang bàn giao. Nhóm phân tích kỳ vọng BCG sẽ bàn giao một phần dự án Hoi An D’Or và Malibu Hoi An vào năm 2022, mang lại doanh thu 4.897 tỷ đồng (55,4% tổng doanh thu), trong khi việc bàn giao dự án có thể ghi nhận doanh thu 5 đồng. 233 tỷ (+6,9%) vào năm 2023.

- (2) Năng lượng tái tạo là động lực của tăng trưởng dài hạn. Dự báo doanh thu mảng năng lượng của BCG đạt 1.786 tỷ đồng (chiếm 20,2% tổng doanh thu) vào năm 2022 và 3.791 tỷ đồng (chiếm 32,7%) vào năm 2023.

MWG – CTCP Đầu tư Thế giới Di động

MWG được đánh giá cao nhờ:

- (1) MWG có thể hưởng lợi từ sự phục hồi mạnh mẽ của nhu cầu tiêu dùng sau đại dịch nhờ vị thế thống lĩnh thị phần

- (2) MWG đang tối ưu hóa hiệu quả của BHX (chuỗi cửa hàng tạp hóa) vào năm 2022 để đạt được điểm hòa vốn trước khi đặt chân ra miền Bắc vào năm 2023

- (3) MWG không ngừng tìm kiếm động lực tăng trưởng mới như An Khang hay AVAKids để duy trì đà tăng trưởng sức mạnh trong dài hạn

- (4) Cổ phiếu MWG có thể hưởng dòng tiền mạnh từ việc tăng NAV của VNDiamond ETF.

PVS – Tổng Công ty Cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam

PVS được kỳ vọng với tốc độ tăng trưởng lợi nhuận sau thuế kép hàng năm là 26,7% trong giai đoạn 2022-24, liên quan đến:

- (1) đóng góp vững chắc của mảng FSO / FPSO nhờ giá dầu cao, điều kiện thuận lợi cho PVS đàm phán các hợp đồng mới với các đối tác FSO / FPSO, và

- (2) cải thiện triển vọng kinh doanh M&C từ năm 2022 sau khi các hợp đồng mới được ký kết vào năm 2021 và tiềm năng lớn từ các dự án lớn như Lô B – Ô Môn dự kiến được khởi công trong năm nay.

REE – CTCP Cơ điện lạnh

REE được kỳ vọng sẽ có triển vọng kinh doanh tốt trong giai đoạn 2022-24. VNDirect dự báo LNR tăng 18% vào năm 2022 nhờ sự phục hồi của mảng năng lượng và M&E. Năm 2023, bất động sản sẽ chiếm tỷ trọng cao hơn nhờ sự đóng góp của E.town 6, kéo theo LNR của REE có khả năng tăng lên 2.641 tỷ đồng (+ 19%). Đợt bán tháo gần đây đã đẩy giá cổ phiếu REE về vùng định giá hấp dẫn. Với tiềm năng tăng giá 24%, tỷ lệ rủi ro/lợi nhuận là hấp dẫn để gia tăng tỷ trọng đối với các cổ phiếu phòng thủ như REE.

VPB – Ngân hàng TMCP Việt Nam Thịnh Vượng

VPB được lựa chọn cho mục tiêu đầu tư dài hạn vì dự kiến năm 2022 VPB sẽ được NHNN cấp tín dụng tăng trưởng cao (> 23%) nhờ hệ số CAR cao nhất ngành (15,2%) và hệ số LDR thấp. (76,3%) trong 1Q22 và sự phục hồi của FE Credit mang lại khoảng 4.000-5.000 tỷ đồng vào năm 2022.