Ngày 5/1, 35,8 triệu cổ phiếu VNZ của CTCP VNG sẽ chào sàn UpCOM với giá tham chiếu trong ngày giao dịch đầu tiên là 240.000 đồng/cổ phiếu tương ứng mức định giá chưa đến 350 triệu USD. Đáng chú ý, con số này thấp hơn nhiều so với mức định giá VNG từng chạm tới trong quá khứ.

Năm 2014, “startup” công nghệ này từng được định giá 1 tỷ USD và trở thành “kỳ lân” đầu tiên tại Việt Nam, theo World Startup Report. Đến năm 2019, VNG được quỹ đầu tư Temasek định giá lên tới 2,2 tỷ USD (tương đương 1,8 triệu đồng/cp). Năm 2021, doanh nghiệp vẫn được định giá cao “ngất ngưởng” khi Công ty quản lý quỹ Mirae Asset mua cổ phần với giá 1,7 triệu đồng/cp.

Như vậy, chỉ sau chưa đầy 2 năm, định giá của VNG đã “bốc hơi” khoảng 86%. Tuy nhiên, con số 350 triệu USD vẫn đủ đưa doanh nghiệp này lọt top 2 về vốn hóa trong nhóm công nghệ trên sàn chứng khoán, chỉ sau Tập đoàn FPT (mã FPT).

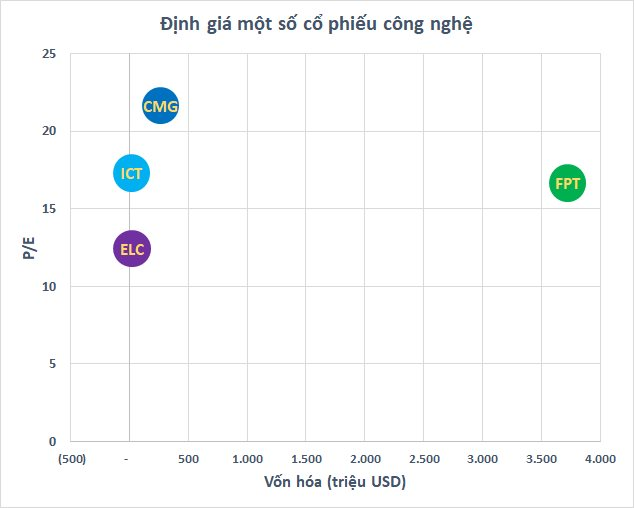

Thực tế, thị trường chứng khoán (TTCK) Việt Nam cũng không có nhiều cổ phiếu công nghệ nổi bật. Bên cạnh “gã khổng lồ” FPT (~3,7 tỷ USD vốn hóa), chỉ có CMC Group (mã CMG) là cái tên đáng chú ý với giá trị vốn hóa hơn 260 triệu USD. Trong khi đó, những doanh nghiệp khác như ELCOM (mã ELC), CTIN (mã ICT), VMG (mã ABC),… đều có quy mô rất nhỏ.

Thông thường, một tân binh mới lên sàn với quy mô lớn được kỳ vọng sẽ mang đến hiệu ứng tích cực lên các cổ phiếu khác cùng nhóm ngành do hoạt động định giá lại của nhà đầu tư. Tuy nhiên, với đặc thù nhóm công nghệ và bối cảnh thị trường hiện tại, không dễ để thương vụ lên sàn của VNG tạo ra một con sóng ngành thực sự.

Định giá không rẻ trong khi lợi nhuận khó đột phá

Một trong những rào cản lớn nhất khiến nhóm cổ phiếu công nghệ tại TTCK Việt nam khó bứt phá là mức định giá không rẻ của các doanh nghiệp đầu ngành. FPT đang giao dịch với P/E vào khoảng 17 lần trong khi CMG có P/E lên đến gần 22 lần. Những con số này đều cao hơn nhiều so với mức P/E khoảng 11 lần của VN-Index.

Về cơ bản, cổ phiếu công nghệ thường có mức định giá cao hơn so với mặt bằng chung của thị trường nhờ rào cản gia nhập lớn, kỳ vọng tăng trưởng lợi nhuận đột biến và một phần nào đó đến từ sức hút với nhà đầu tư nước ngoài. Thực tế, chỉ có FPT là cổ phiếu công nghệ duy nhất thường xuyên kín room ngoại. Dù vậy, với mức tăng trưởng ổn định nhưng không quá vượt trội khoảng 20-30% mỗi năm, khó có thể kỳ vọng thị trường chấp nhận mức định giá cao lên đến 2x đối với FPT lúc này.

Trong bối cảnh mặt bằng lãi suất duy trì ở mức cao và vẫn có thể tiếp tục xu hướng tăng, định giá cổ phiếu sẽ đắt lên một cách tương đối so với kênh đầu tư thay thế phổ biến là gửi tiết kiệm ngân hàng. Điều này khiến các cổ phiếu công nghệ sẽ càng trở nên đắt đỏ hơn. Mặt khác, đa phần các doanh nghiệp công nghệ đều có nợ ròng không cao, do đó ảnh hưởng trực tiếp từ việc tăng lãi suất đến lợi nhuận là không quá rõ rệt.

Định giá cao trong khi khả năng tăng trưởng đột biến về lợi nhuận của nhóm công nghệ vẫn là dấu hỏi lớn. Nguồn thu chủ lực của FPT và CMG là mảng xuất khẩu phần mềm có thể tiếp tục duy trì tăng trưởng ổn định ở mức 2x% nhưng khó kỳ vọng vào một sự đột phá do rào cản về nhân lực và tốc độ tăng trưởng của nhu cầu. Rủi ro suy thoái và lạm phát vẫn đang hiện hữu trên toàn cầu có thể khiến chi tiêu cho công nghệ thấp hơn dự kiến.

Trong khi đó, tân binh VNG mang theo nhiều kỳ vọng lớn khi lên sàn nhưng các con số thực tế lại chưa được như mong đợi. 9 tháng đầu năm 2022, VNG lỗ sau thuế 764 tỷ đồng, lỗ sau thuế của cổ đông công ty mẹ là 419,3 tỷ đồng. Lỗ lũy kế từ việc đầu tư của VNG đã lên tới hơn 603 tỷ đồng. Động lực tăng trưởng chủ yếu đến từ mảng game và hệ sinh thái thanh toán xoay quanh Zalo đều đang gặp khó với bài toán tăng trưởng.

Động lực tăng trưởng ổn định

Khó có thể kỳ vọng vào một sự bùng nổ của các cổ phiếu công nghệ trong ngắn hạn tuy nhiên triển vọng tăng trưởng dài hạn của nhóm ngành này vẫn được đánh giá lạc quan. Theo Garner dự phóng, tăng trưởng chi tiêu công nghệ thế giới năm 2023 có thể tăng 5,1% so với cùng kỳ với động lực tiếp tục đến từ mảng phần mềm tăng (+11,3%) và mảng thiết bị IT (+7,9%).

Chứng khoán KB (KBSV) đánh giá mảng xuất khẩu phần mềm của Việt Nam còn nhiều dư địa tăng trưởng dựa trên: (1) Tính hiệu quả của chuyển đổi số cùng sự xuất hiện liên tục của các nền tảng, ứng dụng mới khiến chi tiêu công nghệ trên thế giới sẽ tiếp tục duy trì ở mức cao (2) Thiếu hụt lao động ngành CNTT trên thế giới trong khi chi phí lao động của Việt Nam là tương đối thấp so với các nước xuất khẩu phần mềm mạnh khác.

Ông Đỗ Cao Bảo – Thành viên HĐQT FPT mới đây đã hé lộ kế hoạch doanh thu xuất khẩu phần mềm năm 2023 của FPT Software lên đến 1 tỷ USD. “Đây là kế hoạch kinh doanh đã được lãnh đạo FPT phê duyệt, và có đến 99% sẽ hoàn thành, bởi năm 2022 này FPT Software đã đạt con số 1 tỷ USD tổng giá trị thắng thầu, 800 triệu USD doanh số và với tốc độ tăng trưởng 26% trung bình 3 năm gần đây thì con số 1 tỷ USD năm 2023 là rất hiện thực” – ông Đỗ Cao Bảo khẳng định.

Bên cạnh đó, tiềm năng chuyển đổi số của Việt Nam trong giai đoạn tới vẫn còn rất lớn khi khối tư nhân và quốc doanh đều nhận thấy rõ lợi ích từ công tác này. Quy mô nền kinh tế số năm 2022 đạt khoảng 23 tỷ USD, tăng 28% so với cùng kỳ, cao nhất Đông Nam Á và được dự báo sẽ tăng lên trên 50 tỷ USD trong năm 2025.

Nhìn chung, thương vụ lên sàn chứng khoán của VNG là một tín hiệu tốt đối với thị trường nói chung và nhóm cổ phiếu công nghệ nói riêng khi có thêm hàng hóa chất lượng để nhà đầu tư lựa chọn. Tuy nhiên, khó có thể kỳ vọng vào một con sóng công nghệ thực sự lớn do mức định giá của các doanh nghiệp đầu ngành đều không rẻ và khả năng tăng trưởng đột phá vẫn còn bỏ ngỏ.