Việc sử dụng khung thời gian một cách hợp lý mang đến nhiều hiệu quả trong công cuộc đầu tư. Khung thời gian càng ngắn càng giúp cho nhà đầu tư nắm bắt được những biến động của thị trường chung, nhưng với thị trường Việt Nam sử dụng khung thời gian càng ngắn thì sẽ càng xuất hiện những rủi ro tiềm ẩn.

Lợi ích và rủi ro khi sử dụng các khung thời gian ngắn

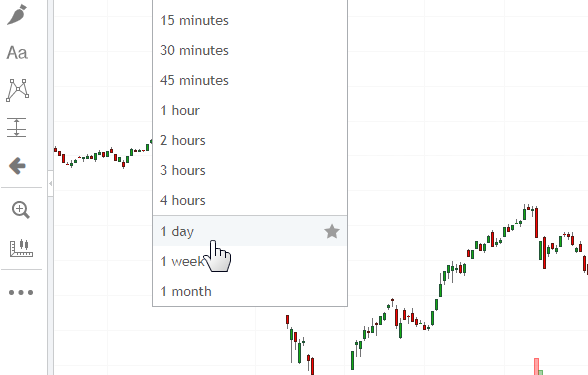

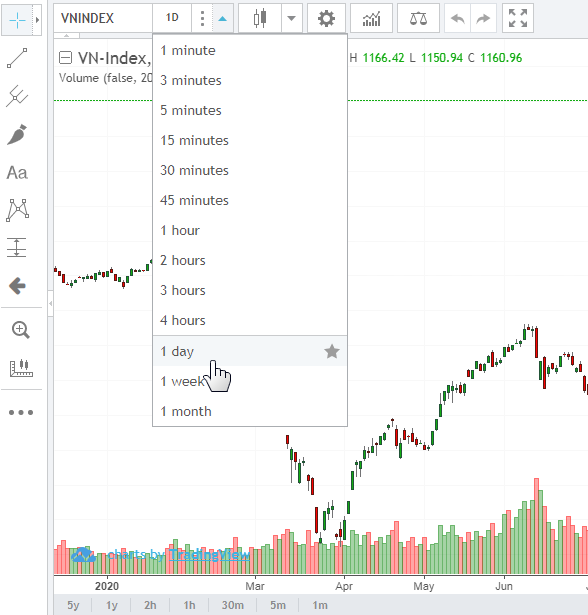

Nhà đầu tư phải có nhận thức về Time Frame thì mới có thể giao dịch hiệu quả. Chữ Time Frame trong tiếng Anh có thể tạm dịch là phạm vi thời gian hay khung thời gian. Nó là khoảng thời gian mà cây nến candlestick đại diện trên đồ thị giá.

Nếu bạn chọn Time Frame là 1 ngày (1D) thì một cây nến candlestick sẽ biểu thị giá trong 1 ngày. Ngày giao dịch kế tiếp sẽ xuất hiện cây nến mới tiếp theo. Nếu bạn chọn Time Frame là 1 tuần (1W) thì cứ sau 1 tuần sẽ hình thành một cây nến mới, hay một cây nến sẽ biểu thị giá trong vòng 1 tuần (tham khảo thêm hình bên dưới).

Các nguyên tắc cơ bản trong phân tích kỹ thuật sẽ không bị thay đổi bất kể nhà phân tích đang sử dụng khung thời gian nào để thực hiện trong việc giao dịch. Việc sử dụng các hỗ trợ, kháng cự, trendline, các chỉ báo dao động, chỉ báo xu hướng,… ở các khung 1 tuần, 1 ngày, 1 giờ hay cả những khung nhỏ hơn như 5 phút, 30 phút đều hoàn toàn giống nhau.

Do thị trường chứng khoán Việt Nam là thị trường T+2 nên việc sử dụng các khung thời gian phút và giờ sẽ mang lại khá nhiều rủi ro. Vì khung thời gian càng ngắn sẽ làm cho chúng ta có ít thời gian hơn để đưa ra quyết định, đồng thời độ nhiễu và độ lớn của sự biến động cũng sẽ cao.

Tuy nhiên, việc quan sát đồ thị ở khung thời gian nhỏ cũng sẽ giúp ích cho nhà đầu tư trong việc nắm bắt xu hướng một cách nhanh nhất. Điều này giúp nhà đầu tư có thể có điểm vào sớm và điểm ra hợp lý để bảo toàn lợi nhuận. Tuân thủ đúng nguyên tắc đầu tư sẽ giúp cho nhà đầu tư giảm thiểu những rủi ro khi giao dịch trong khung thời gian khác nhau. Kỹ thuật giao dịch với khung thời gian dưới 1 ngày thường được sử dụng trong việc giao dịch hàng hóa, ngoại hối hay tiền kỹ thuật số.

Trong khung thời gian 1 giờ, giá cổ phiếu DGW xuất hiện mẫu hình nến đảo chiều Inverted Hammer tại vùng hỗ trợ 117,000-121,000. Đây là tín hiệu cho một sự đảo chiều tiềm năng. Và sau đó, giá đã vượt trendline giảm ngắn hạn chứng tỏ xu hướng điều chỉnh trước đó đã kết thúc.

Cách sử dụng hợp lý các khung thời gian

Khi bước vào phân tích kỹ thuật một cổ phiếu hay một chỉ số cụ thể, các nhà đầu tư nên xem kỹ các xu hướng trung và dài hạn của cổ phiếu hay chỉ số mà mình quan tâm. Hãy tập trung đầu tư chất xám vào các cổ phiếu có xu hướng tăng đang là xu hướng chính ở đồ thị tuần và tháng, nên bỏ qua các cổ phiếu đang có quá trình điều chỉnh kéo dài và chưa có tín hiệu phục hồi.

Sau đó, đồ thị ngày sẽ được sử dụng để nhà đầu tư nhận thấy được xu hướng hiện tại. Khi xu hướng tuần và tháng đang là xu hướng tăng thì các đợt giảm theo ngày là cơ hội để nhà đầu tư mua vào và ngược lại.

Ở khung thời gian ngắn hơn nữa, thông thường là 1 giờ hay 30 phút, khi sử dụng các khung thời gian này nhà đầu tư sẽ có được những điểm vào sớm trước khi đồ thị ngày xuất hiện tín hiệu tăng giá hoặc bán sớm hơn khi đồ thị ngày xuất hiện tín hiệu đảo chiều giảm.

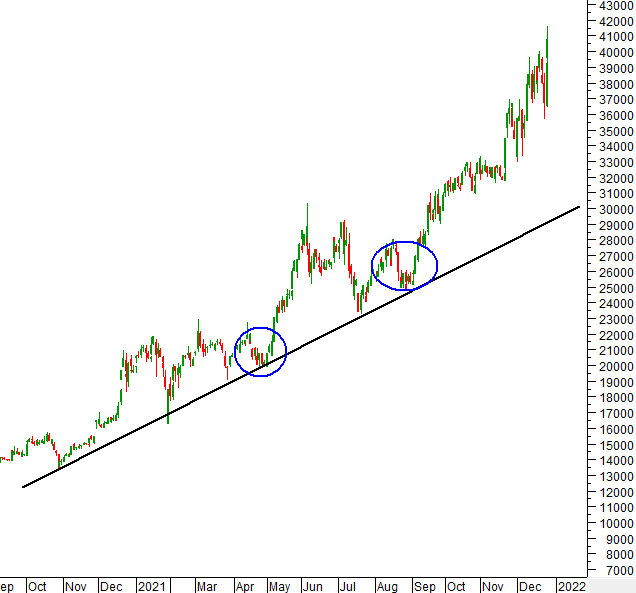

Những nhịp điều chỉnh về trendline tăng dài hạn là những điểm vào hàng hợp lý ở cổ phiếu TPB.

TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM: Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và không cấu thành lời khuyên về đầu tư.