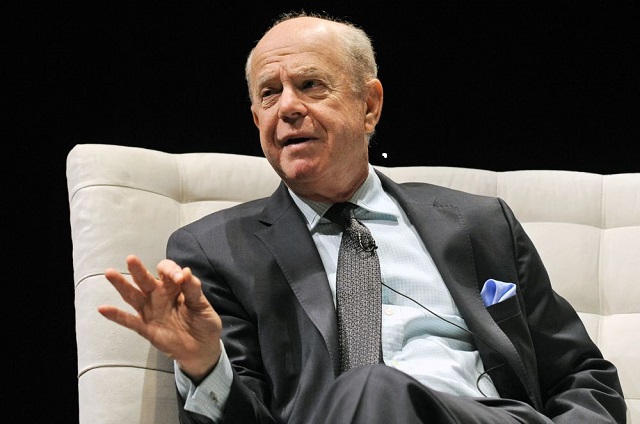

Đánh giá tình trạng căng thẳng tài chính và rủi ro phá sản là một nhu cầu cấp thiết của giới đầu tư, đặc biệt là trong giai đoạn dịch bệnh với nhiều biến động không thể lường trước được. Mô hình Z Score của Giáo sư Edward Altman được cho ra đời từ năm 1968 là một mô hình rất nổi tiếng và được sử dụng rộng rãi trong ngành tài chính.

Đọc thêm: Mô hình định lượng Z-Score là gì? Áp dụng phân tích TTF và SCR

Mô hình Z-Score được xây dựng như thế nào?

Mô hình được nghiên cứu để lựa chọn ra những chỉ số tài chính quan trọng giúp đánh giá xác suất phá sản của doanh nghiệp trong tương lai gần. Trước đó, các nhà phân tích thường đánh giá rủi ro phá sản một cách rời rạc theo từng chỉ số nhất định, do vậy không cho ra được cái nhìn tổng thể và giúp cho ra đánh giá tổng hợp về tình hình tài chính doanh nghiệp. Mô hình Z-Score của Giáo sư Edward Altman ra đời để giải quyết vấn đề trên. Mô hình của ông tổng hợp 5 chỉ số tài chính và dựa trên 5 biến trên để dự đoán khả năng phá sản của doanh nghiệp.

Nguồn: Bloomberg

Công thức mô hình đánh giá căng thẳng tài chính Z Score

Giáo sư Edward Altman, giảng dạy tại Đại học New York (NYU), đã công bố mô hình Z-Score lần đầu vào năm 1968 trên tạp chí Journal of Finance.

Đối với công ty sản xuất

Mô hình Z-score ban đầu của ông hướng tới các công ty nằm trong nhóm sản xuất (Manufacturing)

Công thức gốc của Z-score: Z = 1.2X1 + 1.4X2 + 3.3X3 + 0.64X4 + 0.999X5

Trong đó:

- X1: Tỷ số vốn lưu động trên tổng tài sản (Working Capitals/Total Assets)

- X2: Tỷ số lợi nhuận giữ lại trên tổng tài sản (Retain Earnings/Total Assets)

- X3: Tỷ số lợi nhuận trước lãi vay và thuế trên tổng tài sản (EBIT/Total Assets)

- X4: Vốn hóa thị trường trên giá trị sổ sách của tổng nợ (Market Value of Total Equity / Book Values of Total Liabilities)

- X5: Tỷ số doanh số trên tổng tài sản (Sales/Total Assets)

Cách xếp loại doanh nghiệp:

- 2.99 < Z: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản

- 1.81 < Z < 2.99: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản

- Z < 1.81: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao

Đối với doanh nghiệp phi sản xuất và thị trường đang phát triển

Tuy vậy, một điểm yếu lớn của mô hình Z-score là khả năng ứng dụng chúng vào các loại hình doanh nghiệp phi sản xuất (Non-Manufacturing). Đến năm 2006, Giáo sư Edward Altman và Giáo sư Edith Hotchkiss phát triển công thức mới Z’’-Score điều chỉnh cho các doanh nghiệp thuộc nhóm phi sản xuất (non-manufacturing) ở thị trường mới nổi (EM – Emerging Market). Mô hình Z’’-score loại bỏ biến X5, cùng lúc đó, biến X4 sử dụng giá trị sổ sách của vốn chủ sở hữu thay vì vốn hóa thị trường như công thức ban đầu.

Công thức tính: Z” = 6.56X1 + 3.26X2 + 6.72X3 + 1.05X4

- X1: Tỷ số vốn lưu động trên tổng tài sản (Working Capitals/Total Assets)

- X2: Tỷ số lợi nhuận giữ lại trên tổng tài sản (Retain Earnings/Total Assets)

- X3: Tỷ số lợi nhuận trước lãi vay và thuế trên tổng tài sản (EBIT/Total Assets)

- X4: Giá trị sổ sách của vốn chủ sở hữu trên giá trị sổ sách của tổng nợ (Book Value of Total Equity / Book Values of Total Liabilities)

Cách xếp loại:

- 2.6 < Z”: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản

- 1.1 < Z” < 2.6: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản

- Z” < 1.1: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao

Ứng dụng trong đầu tư

Đánh giá cổ phiếu CTCP Cao su Đà Nẵng (HOSE: DRC)

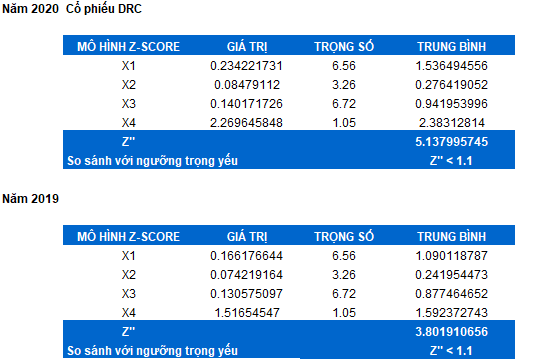

Kết quả Z’’-Score trong năm 2020 và 2019 của DRC lần lượt ở mức 5.14 và 3.81, cao hơn nhiều so với mức an toàn là 1.1 mà Altman yêu cầu. Do vậy, doanh nghiệp DRC nằm ở vùng an toàn và chưa có nguy cơ phá sản.

Con số này cho ra phù hợp với thực tế kinh doanh của doanh nghiệp. DRC có doanh thu và lợi nhuận ổn định trong suốt 5 năm qua và kèm theo đó là đòn bẩy tài chính thấp, cùng với dòng tiền hoạt động kinh doanh luôn dương. Điều này cho thấy, doanh nghiệp không rơi vào tình trạng căng thẳng tài chính và an toàn để đầu tư dài hạn.

Đánh giá cổ phiếu Tổng Công ty Hàng không Việt Nam (HOSE: HVN)

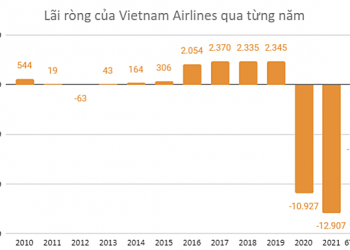

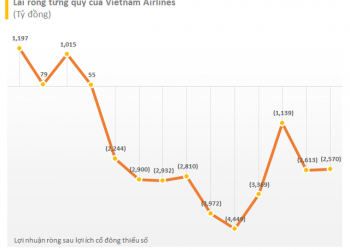

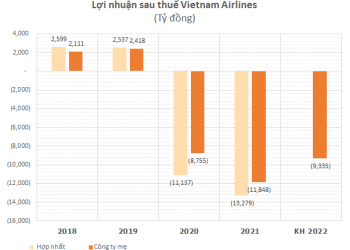

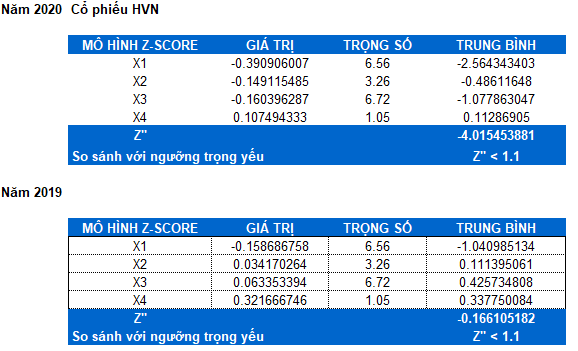

Đại dịch Covid-19 trên toàn cầu và tại Việt Nam đã có những tác động đặc biệt tiêu cực lên ngành hàng không. HVN do đó đã có một năm 2020 làm ăn lỗ nặng và tình hình còn tệ hơn trong năm 2021 khi số ca nhiễm tăng cao ngay tại Việt Nam. Thực tế thì HVN đã được nhà nước hỗ trợ rất nhiều trong năm 2021. Người viết đánh giá căng thẳng tài chính của HVN dựa vào số liệu tài chính cuối năm 2020. Do HVN không thuộc ngành sản xuất nên mô hình điều chỉnh Z’’-Score sẽ được sử dụng để tính toán.

Z’’-Score trong năm 2019 ở mức -0.166 và trong năm 2020 đã tụt sâu xuống mức -4.02. Có thể thấy rằng, HVN đã ở trong tình trạng căng thẳng tài chính nặng nề vào cuối năm 2020. Đây là vùng điểm được Altman đánh giá là vùng nguy hiểm và có khả năng phá sản cao.

Kết luận

Nhà đầu tư nên cẩn thận khi bỏ tiền đầu tư với các doanh nghiệp đang trong tình trạng căng thẳng về tài chính và rủi ro phá sản cao. Nên ưu tiên lựa chọn các doanh nghiệp có sức khỏe tài chính tốt và mô hình kinh doanh hiệu quả để giảm bớt rủi ro trong quá trình đầu tư.

Mô hình này giúp nhà đầu tư có thể đánh giá rủi ro của các doanh nghiệp một cách định lượng và khách quan. Các ví dụ bên trên cho ta thấy có sự liên quan rất lớn giữa giá cổ phiếu và tình hình tài chính của doanh nghiệp (được đánh giá thông qua Z-Score).

TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM: Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và không cấu thành lời khuyên về đầu tư.

Nguồn: ViMoney tổng hợp