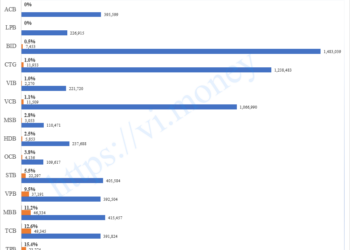

Theo công ty chứng khoán KB Việt Nam (KBSV), thỏa thuận hợp tác của Techcombank và Manulife có từ năm 2017, thời hạn 15 năm với khoản phí trả trước chỉ khoảng 1.446 tỷ. Trong khi đó, một số thỏa thuận phân phối bảo hiểm trong giai đoạn 2020 – 2021 thường có khoản phí trả trước rất lớn.

Như trong năm 2021 thỏa thuận giữa VietinBank với Manulife, thời hạn 16 năm cùng mức phí trả trước là 8.050 tỷ; ACB và Sun-life thỏa thuận trong 15 năm, mức phí là 8.400 tỷ; hay kỷ lục 9.200 tỷ của thỏa thuận hợp tác giữa Vietcombank và FWD. Trong đầu năm năm nay VPBank và AIA cũng đã thành công gia hạn thỏa thuận từ 15 năm lên 19 năm, mức phí trả trước mới ước tính là khoảng 6.000 tỷ, tăng mạnh từ mức 1.600 tỷ theo thỏa thuận cũ trong năm 2017.

Đồng thời nhờ vào 2 yếu tố:

(1) tiềm năng khai thác từ tập khách hàng có thu nhập cao của Techcombank là rất lớn.

(2) Tỷ lệ thâm nhập bảo hiểm nhân thọ ở Việt Nam hiện nay chỉ dao động ở mức 2,3% – 2,8%. Trong khi đó, con số này ở các thị trường mới nổi là 3% – 4% và các thị trường phát triển là 9,6%. Rất có thể thời gian tới Techcombank và Manulife sẽ thỏa thuận lại mức phí trả trước.

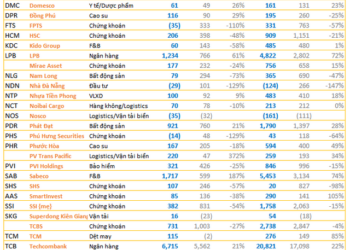

Bên cạnh đó, dự kiến trong 1 đến 2 năm tới, ngân hàng cũng có thể có một nguồn thu nhập khác từ việc IPO công ty con là CTCP Chứng khoán Kỹ thương (TCBS). Công ty con này năm ngoái đã đem về cho Techcombank 3,8 nghìn tỷ, tăng trưởng 41,5%, tiếp tục đứng đầu thị phần môi giới trái phiếu năm thứ 6 liên tiếp.

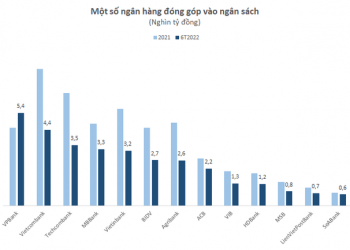

Về mặt kết quả kinh doanh, dự báo trong năm nay, KBSV dự báo lợi nhuận sau thuế Techcombank có thể đạt 23.621 tỷ, tăng 28,2%. Thu nhập lãi thuần đạt 36.249 tỷ, tăng 35,7%. Lãi thuần từ hoạt động dịch vụ có thể tăng thêm 1.973 tỷ, đạt mức 8.355 tỷ. Tăng trưởng tín dụng có thể đạt 23% nhờ vào việc các doanh nghiệp đẩy mạnh vay nợ để hồi phục sau dịch Covid-19.

Uớc tính NIM năm 2022 tăng 66 điểm phần trăm so với năm trước, đạt 6,36%. Tỷ lệ CASA tiếp tục giữ ở mức cao (khoảng 52%). Gói huy động 800 triệu USD cũng sẽ giúp ngân hàng duy trì lợi suất bình quân đầu vào thấp.

Về chất lượng tài sản, tỷ lệ nợ xấu ước chỉ khoảng 0,58%, giảm 8 điểm phần trăm sau khi khả năng trả nợ của khách hàng dần hồi phục. Chi phí trích lập dự phòng có thể ở mức 2.900 tỷ đồng, tăng nhẹ 9% do đã đẩy mạnh trích lập dự phòng cho phần nợ tái cơ cấu trong năm 2021.