Cổ phần Bông Sen, chủ đầu tư tổ hợp khách sạn Daewoo Hà Nội vừa thông báo phát hành thành công lô trái phiếu trị giá 4.320 tỷ đồng. Trái phiếu có kỳ hạn 12 tháng, không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo với lãi suất quy định 11% / năm.

Các tổ chức tư vấn và nhận tài sản đảm bảo cho gói trái phiếu Bông Sen là Công ty Chứng khoán VPS và VPBank. Mục tiêu của đợt phát hành trái phiếu này là nhằm cơ cấu lại các khoản nợ theo trái phiếu do Bông Sen phát hành riêng lẻ trong năm 2019.

Đây là lần thứ hai Bông Sen đản nợ trái phiếu doanh nghiệp kể từ khi công ty phát hành trái phiếu trị giá 6 nghìn tỷ đồng vào năm 2017.

Trái phiếu này có thời hạn 2 năm và được đảm bảo bằng 8 bất động sản, bao gồm 2 khách sạn, 3 nhà hàng và 3 tòa nhà cho thuê với diện tích hơn 2.900 m2 có giá trị lớn, tọa lạc tại những vị trí đắc địa tại Hồ Chí Minh. City và 37,87% cổ phần của Công ty Bông Sen; 70% vốn của khách sạn Daewoo cũng như các bất động sản khác.

Thời điểm đó, nhà đầu tư đã mua trên 90% lượng trái phiếu công ty chào bán, giúp Bông Sen huy động được 5.473 tỷ đồng, tăng quy mô vốn lưu động và triển khai các phương án đầu tư.

Đến năm 2019, khi gói trái phiếu 5.473 tỷ đồng nêu trên đáo hạn, Bông Sen sẽ tiếp tục phát hành 6.450 tỷ đồng trái phiếu để “tái cơ cấu nợ”, đồng thời giữ nguyên mục tiêu thực hiện dự án đầu tư tư nhân. Trái phiếu này có thời hạn 2 năm, lãi suất cố định 11%/năm và tài sản đảm bảo tương tự như lô trái phiếu phát hành năm 2017.

Đặc biệt, nguồn tài chính của Bông Sen sau phát hành cổ phiếu được sử dụng để mua trái phiếu của các công ty ít được biết đến như Yamagata Co., Ltd. hoặc Azura Corporation. Các công ty này sau đó trở thành nhà cung cấp vốn cho FE Credit – công ty tài chính tiêu dùng trực thuộc VPBank thông qua việc mua chứng chỉ tiền gửi từ công ty đó.

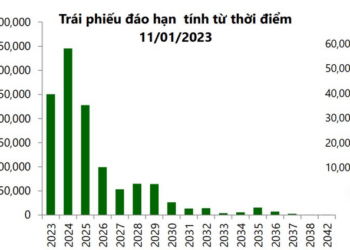

Đến năm 2021, khi đợt trái phiếu năm 2019 sắp đáo hạn, Bông Sen tiếp tục gia hạn nợ. Lần này, thời gian đảo nợ đối với gói trái phiếu này chỉ còn 1 năm thay vì 2 năm như trước đây.

Cùng với việc phát hành trái phiếu để đảo nợ, Bông Sen còn phát hành thêm một đợt trái phiếu trị giá 480 tỷ đồng, với mục đích phát hành để tăng vốn lưu động. Đợt trái phiếu này cũng được phát hành toàn bộ cho 2 nhà đầu tư tổ chức.

Lịch sử phát hành trái phiếu của một công ty như Bông Sen cho thấy, trong trường hợp không trả được nợ, doanh nghiệp có thể gia hạn thêm nhiều năm với đợt phát hành mới để đảo nợ.

Mặt khác, các công ty có thể huy động hàng nghìn tỷ đồng để sử dụng vào những mục đích hoàn toàn khác so với kế hoạch ban đầu.

Trái phiếu doanh nghiệp có thể được huy động dưới danh nghĩa dự án đầu tư, công trình xây dựng, tăng vốn hoặc mở rộng kinh doanh. Tuy nhiên, sau khi phát hành, đơn vị này có thể thông báo thay đổi mục đích sử dụng vốn, hoặc sử dụng vào mục đích cho vay, đầu tư khác như Bông Sen.