CTCP Chứng khoán MB (mã MBS) mới đây đã thông báo điều chỉnh thời gian đặt mua và nộp tiền mua cổ phiếu trong đợt chào bán tổng cộng gần 113 triệu cổ phiếu ra công chúng. Theo đó, thời gian nhận đăng ký mua đối với cổ đông hiện hữu từ 22/08 – 22/09/2022. Trước đó, MBS đã chốt danh sách cuối cùng cổ đông đăng ký nhận cổ tức, quyền mua cổ phiếu vào ngày 15/08.

Theo kế hoạch, MBS sẽ chào bán cho cổ đông hiện hữu (gần 59,5 triệu cổ phiếu) và phát hành 53,5 triệu cổ phiếu để trả cổ tức. Giá chào bán bằng mệnh giá 10.000 đồng/cổ phiếu, tương ứng tổng số tiền dự kiến thu về 1.130 tỷ đồng. MBS dự kiến sẽ sử dụng số tiền trên nhằm bổ sung và cung ứng vốn cho hoạt động kinh doanh margin; đầu tư phát triển hệ thống nền tảng công nghệ thông tin.

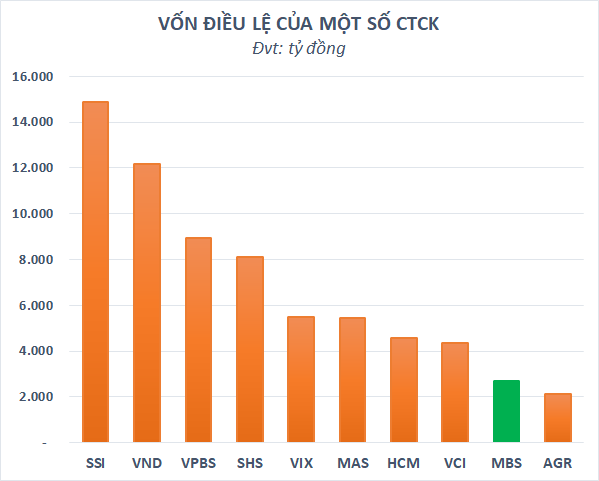

Vốn điều lệ của MBS hiện ở mức 2.676 tỷ đồng, xếp thứ 9 trong số các CTCK trên thị trường. Đợt chào bán cổ phiếu này nằm trong kế hoạch chào bán và phát hành cổ phiếu để tăng vốn điều lệ năm 2022 của MBS. Nếu thực hiện thành công các phương án phát hành, vốn điều lệ của CTCK này sẽ tăng lên trên 3.800 tỷ đồng.

Trên thị trường, cổ phiếu MBS có nhịp tăng hồi khá mạnh từ đáy xác nhận vào trung tuần tháng 6 tuy nhiên đang có dấu hiệu chững lại. Kết thúc phiên giao dịch ngày 8/9, thị giá MBS dừng tại mức 17.800 đồng/cổ phiếu, tăng đến gần 60% trong chưa đầy 3 tháng. Như vậy, mức giá chào bán trong đợt phát hành tăng vốn sắp tới thấp hơn gần 44% so với thị giá cổ phiếu này.

Về kết quả kinh doanh 6 tháng đầu năm 2022, MBS ghi nhận doanh thu hoạt động đạt 1.122 tỷ đồng và lợi nhuận trước thuế 403 tỷ đồng, lần lượt tăng 8% và 39% so với cùng kỳ. Năm 2022, CTCK này đạt mục tiêu đạt hơn 3.000 tỷ đồng tổng doanh thu và 1.100 tỷ đồng lợi nhuận trước thuế, tương ứng tăng 34,7% và 49,4% so với thực hiện năm 2021. Như vậy, MBS mới thực hiện được gần 37% mục tiêu lợi nhuận năm.