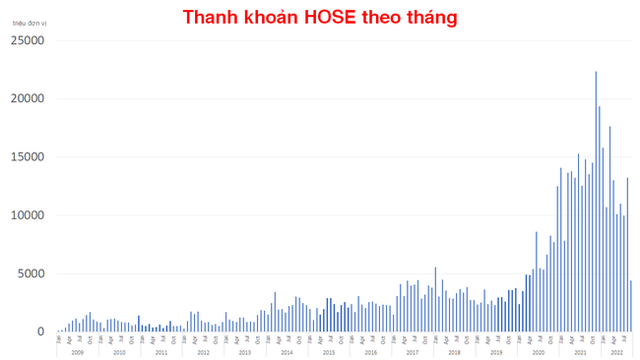

Cả nhà quản lý lẫn nhà đầu tư đều đã kỳ vọng những cải tiến như rút ngắn chu kỳ thanh toán và triển khai lô lẻ sẽ có những tác động tích cực tới thị trường. Tuy nhiên, những thống kê gần nhất đang chỉ ra có khoảng cách giữa kỳ vọng và thực tế.

Tính đến phiên giao dịch 16/9, HOSE đã có 13 phiên giao dịch triển khai chu kỳ thanh toán T+2. Nếu để chọn mẫu đại diện thì con số 13 vẫn là chưa đủ đưa ra những kết luận thuyết phục về hiệu quả của việc rút ngắn thời gian thanh toán.

Tuy nhiên, quãng thời gian này cũng giúp phác họa phần nào những tác động lên thanh khoản của HOSE. Đầu tiên là việc các phiên chiều đang biến động một cách khó lường hơn do cổ phiếu về tài khoản nhà đầu tư trước 13h.

Cùng với đó, hiệu quả cũng chưa được như mong đợi. Cụ thể, trong 13 phiên chỉ có 4 phiên thanh khoản vượt được bình quân 20 phiên.

Hiện mức thanh khoản bình quân 20 phiên tính đến 16/9 cũng không phải là con số ấn tượng so với giai đoạn đầu năm khi chỉ là 544,86 triệu đơn vị.

Trong phiên cuối tuần, kể cả đã xuất hiện hoạt động cơ cấu mạnh của các quỹ ETFs ngoại thì giá trị giao dịch cũng không cao hơn đáng kể, chỉ khoảng 9,2%.

Còn trong phiên ngày 15/9, thanh khoản thậm chí còn có phần èo uột với khối lượng chỉ là 385 triệu đơn vị, tương đương 70% của khớp lệnh bình quân 20 phiên.

Cũng cần phải nhắc lại, HOSE đã triển khai lô lẻ từ đầu tuần vừa rồi là phiên 12/9 nhưng đóng góp thanh khoản từ dòng tiền nhỏ lẻ thực tế không tác động nhiều và kết quả trong 5 phiên giao dịch chỉ có đúng 2 phiên thanh khoản nhỉnh hơn MA20.

Theo thống kê từ HOSE, trong ngày đầu tiên áp dụng lô lẻ, hệ thống giao dịch trên HOSE, tổng lệnh đặt giao dịch lô lẻ là 190.671 lệnh, chiếm khoảng 22% tổng lệnh đặt toàn thị trường. Tuy nhiên, tỷ lệ khớp lệnh của giao dịch lô lẻ là 37,44% và khối lượng chỉ là hơn 1,3 triệu chứng khoán, tương đương 0,33% khối lượng khớp toàn HOSE.

Cần phải thừa nhận lô lẻ đã giúp phá băng một phần tài sản của nhà đầu tư và đem lại sự công bằng hơn thị trường. Tuy nhiên, trong giai đoạn 2020-2021 khi nâng lô giao dịch lên 100 đơn vị và vẫn áp dụng cơ chế thanh toán T+3 cùng với việc chưa hề có bảng riêng cho lô lẻ, thanh khoản vẫn vượt xa so với quy mô hiện tại.

Vì vậy, sẽ khó có thể cho rằng thanh khoản có thể dễ dàng được kích thích chỉ với một số thay đổi vừa qua, phải có những lý do khác quan trọng hơn.

Trong lần chia sẻ gần đây với chúng tôi, ông Bùi Nguyên Khoa, Trưởng nhóm vĩ mô – thị trường CTCK Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) cũng cho biết việc biết rút ngắn 1/2 phiên giao dịch là thiện chí của cơ quan quản lý nhưng thanh khoản hay dòng tiền giao dịch trên thị trường sẽ phụ thuộc vào xu hướng. Khi thị trường tích cực thì tự khắc dòng tiền sẽ đến.

Còn với chuyên gia chứng khoán Bùi Văn Huy lại lý giải về sự kỳ vọng của nhà đầu tư nói chung về hiệu ứng của các câu chuyện như nới room tín dụng và rút ngắn chu kỳ thanh toán là do có quá ít tin tức nên được nhắc đi nhắc lại và là tâm điểm trong những tháng vừa qua. Ông Huy cho rằng thanh khoản có thể được cải thiện ít nhiều, tuy nhiên so với mức đỉnh còn kém xa.

Do vậy, khi thị trường đang trống thông tin sẽ chưa thể giúp thanh khoản trở lại sôi động. Cùng với đó, việc dòng tiền phải quay trở lại với sản xuất và việc kênh trái phiếu đang bị đóng băng cũng là những nguyên nhân quan trọng ảnh hưởng tới thị trường chứng khoán trong ngắn hạn.

Về dài hạn, nhà đầu tư sẽ thích nghi với cách vận hành mới, thanh khoản có thể sẽ tăng nhờ vòng quay ngắn lại. Dù vậy, mấu chốt vẫn phải có những câu chuyện đủ thuyết phục được dòng tiền trở về.