Sau giai đoạn bán ròng triền miên, khối ngoại đang trở lại mua ròng đầy mạnh mẽ trên thị trường chứng khoán Việt Nam. Chỉ trong 2 tháng cuối năm 2022, nhà đầu tư nước ngoài đã mua ròng đến 28.800 tỷ đồng trên HoSE. Xu hướng vẫn tiếp tục được duy trì với giá trị mua ròng từ đầu năm 2023 đạt gần 2.900 tỷ đồng.

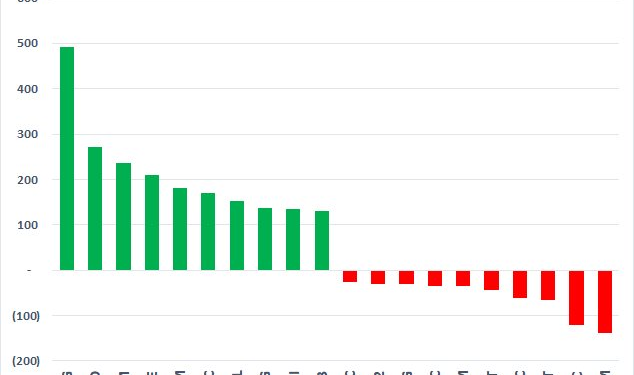

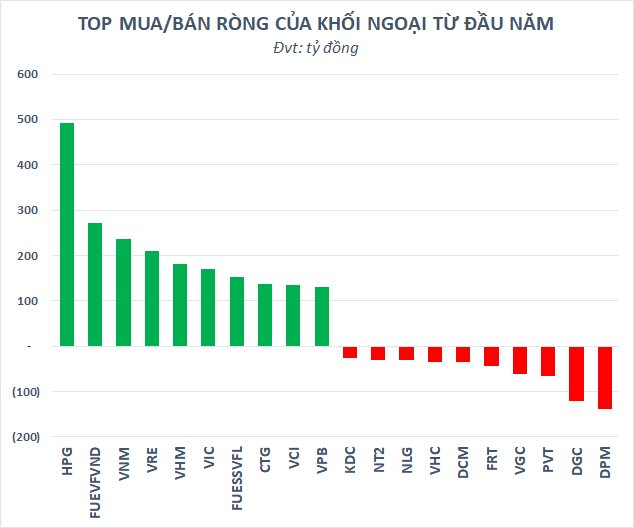

Đáng chú ý, cái tên từng bị bán ròng “không thương tiếc” trong thời gian dài trước đó là cổ phiếu HPG của Tập đoàn Hòa Phát lại bất ngờ trở thành tâm điểm mua ròng của khối ngoại. Đến thời điểm hiện tại, nhà đầu tư nước ngoài đã mua ròng 16 phiên liên tiếp trên cổ phiếu này. Tính từ đầu năm 2023, HPG là cổ phiếu được mua ròng mạnh nhất thị trường với giá trị gần 500 tỷ đồng, bỏ xa phần còn lại.

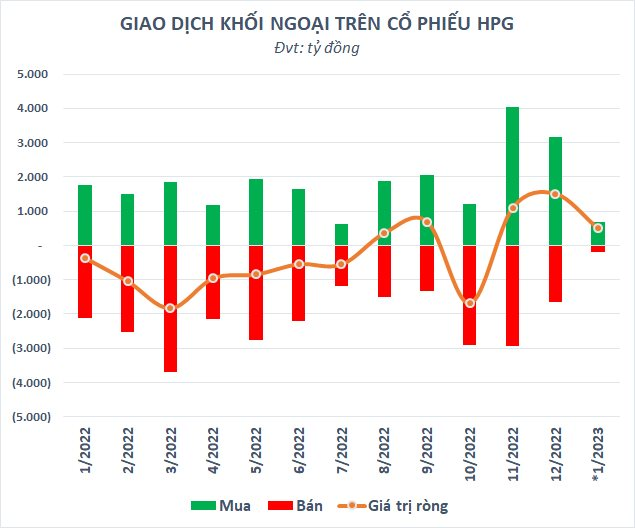

Trong những năm gần đây, HPG vẫn được biết đến là cái tên quen thuộc trong danh sách các cổ phiếu bị xả mạnh bởi khối ngoại. Cổ phiếu đầu ngành thép thậm chí còn là tâm điểm bán ròng trong năm 2021 với giá trị lên đến gần 19.000 tỷ đồng. Xu hướng này thực tế vẫn kéo dài cho đến quá nửa đầu năm 2022 trước khi có dấu hiệu đảo chiều.

Động thái quay lại mua ròng của khối ngoại bắt đầu trở nên rõ rệt hơn từ tháng 11 năm ngoái khi HPG rơi xuống đáy dài hạn với P/B dưới 1. Chỉ trong 2 tháng cuối năm 2022, nhà đầu tư nước ngoài đã mua ròng gần 2.600 tỷ đồng trên HPG. Nếu tính chung từ đầu tháng 11/2022 đến nay, con số này thậm chí còn lên đến hơn 3.000 tỷ đồng.

Lựa chọn gần như không thể thiếu của các quỹ ngoại

Nhờ vị thế cổ phiếu đầu ngành thép cùng quy mô vốn hóa lớn, lượng cổ phiếu lưu hành và trôi nổi thuộc hàng khủng nhất nhì sàn chứng khoán, HPG thường xuyên có tỷ trọng lớn trong các rổ chỉ số VN30, MVIS Vietnam Index, FTSE Vietnam Index, FTSE Vietnam 30 Index,… Đây là chỉ số tham chiếu của nhiều ETF lớn trên thị trường như Fubon ETF, V.N.M ETF, FTSE Vietnam ETF hay DCVFM VN30 ETF,… Với hàng chục nghìn tỷ đồng “ồ ạt” đổ vào chứng khoán Việt Nam qua kênh ETF thời gian qua, không bất ngờ khi HPG liên tục được khối ngoại mua ròng.

Bên cạnh đó, các quỹ ngoại chủ động tên tuổi trên thị trường như nhóm Dragon Capital, nhóm VinaCapital, LionGlobal Vietnam Fund… cũng không có nhiều lựa chọn khả dĩ hơn cổ phiếu đầu ngành thép. Trong số các quỹ ngoại đang nắm giữ HPG, cái tên nổi tiếng nhất phải kể đến Vietnam Enterprise Investments Limited (VEIL) – quỹ tỷ USD thuộc Dragon Capital quản lý.

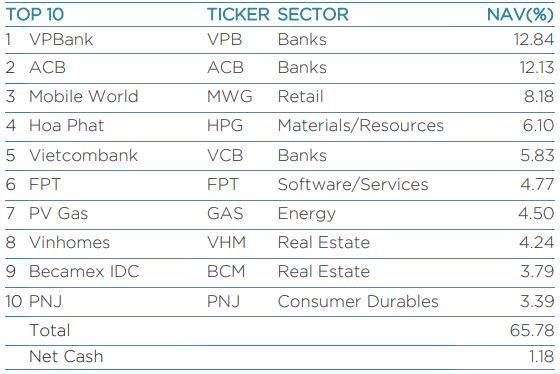

Thời điểm cuối năm 2021 khi quy mô của quỹ đạt gần 2,58 tỷ USD, HPG thậm chí còn là khoản đầu tư lớn nhất trong danh mục với tỷ trọng 12,11%. Mặc dù nhóm Dragon Capital đã không còn là cổ đông lớn của Hòa Phát từ cuối tháng 3/2022 nhưng HPG vẫn thường xuyên nằm trong top 10 khoản đầu tư lớn nhất của VEIL cho đến đầu tháng 11 năm ngoái.

Động thái bán ròng triền miên của VEIL trong bối cảnh thị giá HPG liên tục giảm sâu đã khiến tỷ trọng của khoản đầu tư này giảm nhanh chóng. Tuy nhiên, quỹ ngoại sau đó đã bất ngờ quay lại mua ròng mạnh tay và đưa HPG trở thành khoản đầu tư lớn thứ 4 danh mục vào cuối năm 2022. Ước tính trong 2 tháng cuối năm ngoái, quỹ đã mua ròng khoảng hơn 50 triệu đơn vị, chiếm khoảng 1/3 tổng khối lượng mua ròng của khối ngoại trên HPG vào khoảng thời gian này .

Top 10 khoản đầu tư lớn nhất của VEIL cuối năm 2022

Tín hiệu tích cực xuất hiện dù khó khăn vẫn còn

Động thái mua ròng liên tục của khối ngoại diễn ra trong bối cảnh ngành thép nói chung và Hòa Phát nói riêng đang đón nhận một số tín hiệu tích cực sau thời kỳ “thê thảm” như ông Trần Đình Long từng dự báo.

Việc Trung Quốc mở cửa trở lại sẽ giúp nối lại hoạt động xây dựng và đẩy mạnh đầu tư cơ sở hạ tầng, từ đó giúp nhu cầu thép xây dựng phục hồi. Nhu cầu sản xuất công nghiệp tăng tại quốc gia này cũng sẽ giúp chuỗi cung ứng toàn cầu được khôi phục. Giá bán thép cũng theo đó được kỳ vọng tăng trở lại.

Thực tế, giá thép thanh tại Trung Quốc đã hồi phục hơn 17% từ đáy và đang giao dịch ở mức cao nhất kể từ cuối tháng 8 năm ngoái. Trong khi đó, giá than – nguyên vật liệu quan trọng nhất trong luyện thép, dù vẫn neo cao vùng đỉnh nhưng đã chững lại và có dấu hiệu quay đầu giảm. Điều này có thể sẽ hỗ trợ biên lợi nhuận của ngành thép thời gian tới.

Bên cạnh đó, Chính phủ đẩy mạnh đầu tư vào các dự án cơ sở hạ tầng theo mục tiêu đảm bảo tăng trưởng kinh tế năm 2023 có thể sẽ hỗ trợ nhu cầu thép trong nước, đặc biệt là thép xây dựng. Tuy nhiên, ngành bất động sản sau một năm 2022 trầm lắng, dự kiến sẽ chưa thể phục hồi trong năm 2023 sẽ phần nào ảnh hưởng đến sự phục hồi nhu cầu thép nội địa.

Theo nguồn tin từ công ty tư vấn Kallanish Commodities Ltd, trong bối cảnh nhu cầu thép có dấu hiệu hồi phục, Hòa Phát đã bắt đầu khởi động lại một lò cao ở Hải Dương từ cuối tháng 12/2022 và nâng công suất thép thanh thêm 700.000 tấn/năm. Nguồn tin cũng cho biết Hòa Phát đang dự tính khởi động lại thêm 1 lò cao, nhưng sẽ tùy thuộc vào tình hình thị trường và nhu cầu thép.

Mặt khác, triển vọng xuất khẩu của ngành thép lại không thật sự sáng sủa. Theo Hiệp hội Thép Thế giới, nhu cầu thép dự kiến sẽ phục hồi 1% so với cùng kỳ, lên 1,8 tỷ tấn vào năm 2023, sau khi giảm 2,3% trong năm 2022. Dù vậy, nhu cầu ở cả thị trường Mỹ và Châu Âu dự kiến sẽ giảm trong năm tới do suy thoái kinh tế.

Nhu cầu tại thị trường ASEAN dự kiến sẽ duy trì ổn định trong năm 2023, sau khi tăng trưởng 4~6% trong năm 2022. Tuy nhiên, xuất khẩu sang các đối tác thương mại lâu năm vẫn có thể bị ảnh hưởng bởi sự gia tăng công suất trong những năm gần đây ở các nước láng giềng như Malaysia, Indonesia, và Philippines.