Biên an toàn trong chứng khoán là một nguyên tắc đầu tư được nhiều người biết đến. Bạn hiểu gì về biên an toàn trong chứng khoán? Cùng tìm hiểu trong bài viết này nhé!

Định nghĩa, nguồn gốc của nguyên tắc biên an toàn

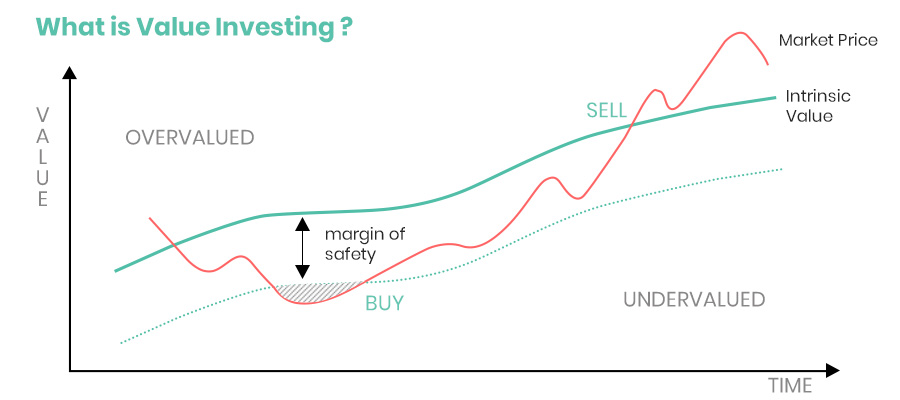

Việc áp dụng nguyên tắc đầu tư biên an toàn, có nghĩa là bạn chỉ mua chứng khoán khi giá thị trường thấp hơn nhiều so với giá trị nội tại của nó.

Trong lý thuyết đầu tư giá trị cổ điển, biên độ an toàn được định nghĩa là mức độ rủi ro nhà đầu tư có thể chấp nhận. Nói cách khác, biên độ an toàn ước tính rủi ro người mua cổ phiếu có thể gặp phải.

Nhà đầu tư Benjamin Graham chính là người phát triển biên an toàn cho chiến lược đầu tư giá trị, dựa trên quan điểm thị giá cổ phiếu thay đổi liên tục, có thể tăng hoặc giảm trong tương lai. Nói một cách khác, nhà đầu tư sẽ cần tìm cho mình một khoản “bảo hiểm” đối với số vốn đầu tư của mình. Và để hạn chế được các tổn thất, nhà đầu tư cần mua một cổ phiếu với giá nhỏ hơn giá trị thực của nó.

Sau này, học trò của Graham là Warren Buffet – cũng là nhà đầu tư nổi tiếng đã tiếp tục phổ biến phương pháp biên an toàn và nổi tiếng này. Cách của ông chính là áp dụng mức chiết khấu 50% so với giá trị nội tại nhằm đặt mục tiêu giá cho một số giao dịch mua cổ phiếu.

Để dễ hiểu, chúng ta có thể minh họa bằng ví dụ sau:

Một cổ phiếu B đang giao dịch ở mức 100.000 đồng, giá trị của nó được định giá là 80.000 đồng. Nếu nhà đầu tư quyết định biên an toàn trong mức 20%, họ sẽ không mua cổ phiếu này ở giá 100.000 đồng. Thay vào đó, họ sẽ đặt giá mua ở mức giá 54.000 đồng.

Có thể thấy, giá trị nội tại của cổ phiếu không phải là một con số mục tiêu cụ thể. Nó là tổng thể các yếu tố đầu vào chủ quan, phụ thuộc vào người phân tích. Cách tính toán giá trị nội tại của công ty đối với các nhà đầu tư khác nhau, có thể đúng hoặc sai.

Việc định giá cổ phiếu qua dự báo doanh thu và lợi nhuận đối với các nhà đầu tư không phải là điều dễ dàng.

Các nhà đầu tư thông thường sẽ định giá một cổ phiếu (xác định giá trị nội tại) bằng các phương pháp sử dụng chỉ báo P/E, P/B, định giá trị tài sản (asset valuation) hoặc cũng có thể dựa trên dòng tiền chiết khấu 10 năm (DCF).

Các nhà đầu tư giá trị khác nhau sẽ có các phương pháp khác nhau để tính giá trị nội tại của cổ phiếu. Thế nhưng, giá trị nội tại tốt nhất là ước tính giá trị của cổ phiếu.

Nhưng nhìn chung, các nhà đầu tư giá trị sử dụng các nguyên tắc cơ bản của cổ phiếu để tìm ra giá trị mà họ nghĩ. Nó có thể bao gồm các nguyên tắc cơ bản định lượng như: Tỷ lệ nợ trên vốn chủ sở hữu và giá trên thu nhập, hoặc các nguyên tắc cơ bản định tính như kỹ năng quản lý, lợi thế chiến lược, cơ hội phát triển.

Một số nhà đầu tư ngoài ra đã sử dụng các công thức được thiết lập trước đó để tính toán giá trị nội tại giả định của một cổ phiếu. Mô hình chiết khấu dòng tiền và mô hình chiết khấu cổ tức là 2 trong số các công thức phổ biến nhất.

Sử dụng biên độ an toàn phù hợp với đối tượng nhà đầu tư nào?

Với các nhà đầu tư dài hạn thì sử dụng biên độ an toàn là một chiến lược phù hợp với danh mục bao gồm các cổ phiếu giá trị. Lý do bởi, với một cổ phiếu bị định giá thấp, để tăng lên đúng với giá trị nội tại sẽ cần một khoảng thời gian, thậm chí là nhiều năm.

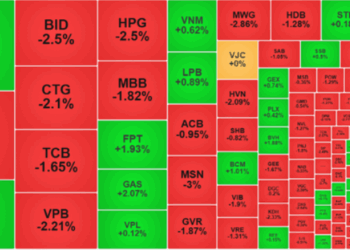

Đối với những nhà đầu tư ngắn hạn, ưa các giao dịch ngắn hạn, mua và bán cổ phiếu hàng tuần, T + 2,5… sẽ không cảm thấy hấp dẫn đối với giá trị nội tại. Họ thường đưa ra quyết định mua bán cổ phiếu dựa trên tâm lý thị trường và tin tức.

Mặc dù không đảm bảo rằng quyết định đầu tư chắc chắn thành công hay không bởi vẫn có thể bị sai lệch nhưng biên an toàn có thể giúp nhà đầu tư giảm nhẹ các sai số trong việc tính toán và giảm thiểu rủi ro khi đưa ra các quyết định đầu tư.