Cổ phiếu IPO thường mang lại khả năng sinh lời hấp dẫn cho các nhà đầu tư chứng khoán nếu biết cách chọn lọc đúng đắn. Tuy nhiên, đối với tay chơi mới vào nghề, khái niệm “IPO là gì?” vẫn còn là một thuật ngữ mơ hồ. Trong bài viết dưới đây, chúng tôi giúp các bạn nắm được IPO là gì và rủi rơ, lợi nhuận của cổ phiếu IPO.

IPO là gì?

Initial Public Offering, viết tắt là IPO, có nghĩa là phát hành công khai lần đầu hay phát hành cổ phiếu lần đầu ra công chúng.

Đây là một ngày trọng đại trong cuộc đời của một doanh nghiệp. Đó là thời điểm mà một doanh nghiệp thuộc sở hữu tư nhân tham gia vào cùng đấu trường với các công ty giao dịch công khai khác – và lên các sàn giao dịch chứng khoán như NYSE hoặc NASDAQ.

Đây cũng là cơ hội để các nhà đầu tư kiếm tiền, vào tháng 9/2020, khi công ty phần mềm Snowflake thực hiện IPO, giá cổ phiếu của công ty này tăng hơn gấp đôi, phá vỡ kỷ lục đợt chào bán phần mềm lần đầu ra công chúng lớn nhất từ trước đến nay của Mỹ.

Vì vậy, không có gì ngạc nhiên khi các nhà đầu tư thích bơm tiền nhảy vào IPO. Theo FactSet, vào năm 2019, 235 công ty đã niêm yết cổ phiếu với tổng trị giá 65,4 tỉ USD, 283 công ty đã IPO trong ba quý đầu năm 2020.

Tại sao công ty cần IPO?

Lên sàn chứng khoán là ước mơ của nhiều công ty bởi lợi ích tiềm năng to lớn mà thương vụ IPO nếu thành công mang lại.

Huy động vốn

Các công ty cổ phần thực hiện IPO khi muốn huy động vốn rộng rãi từ nhiều đối tượng khác nhau (cổ đông lớn, cổ đông chiến lược và nhà đầu tư cá nhân). Thông qua việc phát hành cổ phiếu lần đầu ra công chúng, công ty sẽ thu được một lượng vốn tiền mặt để giúp doanh nghiệp mở rộng phạm vi và phát triển các hoạt động kinh doanh.

Lợi ích lâu dài

IPO giúp công ty thu hút và duy trì đội ngũ nhân viên vì công ty có thể dành một tỉ lệ cổ phiếu nhất định để bán cho nhân viên của mình. Với quyền chọn mua cổ phiếu, nhân viên sẽ trở thành cổ đông của công ty và nhận thêm cổ tức định kỳ bên cạnh khoản lương thông thường. Bên cạnh đó, IPO tạo điều kiện thuận lợi cho các thương vụ sáp nhập và mua lại (M&A). Công ty có thể đưa ra các mức giá mục tiêu trong các thương vụ mua lại khi cổ phiếu của họ là cổ phiếu niêm yết công khai.

Xây dựng hình ảnh đẹp hơn trong mắt công chúng

Một công ty niêm yết thường được coi là đáng tin cậy hơn đối với các đối tác, người cho vay và nhà đầu tư.

Hạn chế của việc IPO

Quyền sở hữu bị phân tán

Sau khi IPO, quyền sở hữu doanh nghiệp của chủ sở hữu và cổ đông ban đầu của công ty bị phân tán. Đặc biệt, chủ doanh nghiệp có thể mất quyền kiểm soát doanh nghiệp vì Hội đồng quản trị có quyền sa thải họ. Các giao dịch cổ phiếu trên thị trường chứng khoán cũng làm biến đổi cơ cấu quyền sở hữu của công ty.

Chi phí tốn kém

Quá trình thực hiện phát hành lần đầu ra công chúng khá phức tạp và tốn kém. Những chi phí phát sinh như phí phát hành, trung gian, kế toán, tư vấn, ngân hàng đầu tư…thường cao.

Áp lực vô hình

Công ty sẽ phải đối mặt với nhiều áp lực sau khi IPO. Doanh nghiệp phải cố gắng duy trì mức tăng trưởng ổn định để trấn an các nhà đầu tư. Bên cạnh đó, việc bắt buộc phải công khai báo cáo tài chính có thể khiến nhiều đối thủ cạnh tranh nắm được thóp của doanh nghiệp.

Cổ phiếu IPO hấp dẫn nhất cuối năm 2021

Stripe

Định giá: 95 tỷ

Được thành lập vào năm 2010 bởi hai anh em trai người Ireland là Patrick và John Collison, công ty thanh toán trực tuyến Stripe đã trở thành công ty tư nhân đắt giá nhất mà Thung lũng Silicon từng sản sinh. Công ty hiện được định giá ở mức 95 tỷ USD, lớn hơn mức định giá của các ông lớn trước khi lên sàn IPO. Facebook được định giá ở mức 80 tỷ USD trước khi lên sàn vào năm 2012. Uber có mức định giá 72 tỷ USD trước khi trở thành công ty đại chúng vào năm 2019.

Sau khi huy động được 600 triệu USD trong vòng gọi vốn mới nhất, Stripe có thể trở thành một trong những thương vụ IPO lớn nhất, nếu không muốn nói là lớn nhất trong lịch sử khi nhu cầu thương mại điện tử ngày càng tăng. Tuy đến nay vẫn chưa có ngày ấn định cụ thể cho IPO của Stripe, nhưng nhiều chuyên gia dự đoán Stripe có thể lên đến trị giá 100 tỷ USD.

Rivian Automotive

Định giá: 70 tỷ USD

Dưới sự hậu thuẫn của Amazon, công ty khởi nghiệp xe bán tải chạy điện Rivian có thể ra mắt công chúng vào cuối mùa thu này và có thể định giá trong khoảng 70 tỷ USD. Ngoài xe giao hàng sản xuất cho Amazon, Rivian đang sản xuất xe tải và xe thể thao đa dụng cho các khách hàng với mức gia khởi điểm từ khoảng 70.000 USD.

Kể từ khi thành lập vào năm 2009, Rivian đã huy động được trên 10 tỷ USD, bao gồm tiền đầu tư từ Amazon, tập đoàn đã cam kết mua 100.000 xe tải điện giao hàng từ doanh nghiệp khởi nghiệp này.

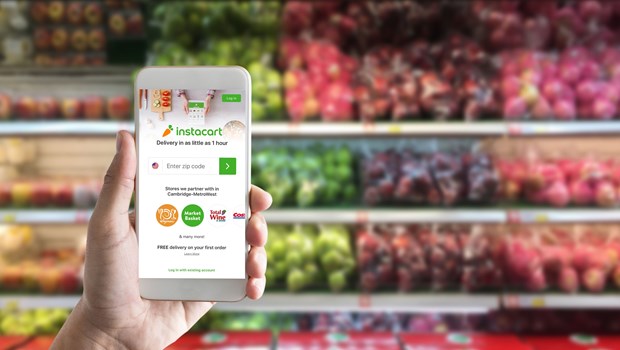

InstaCart

Định giá: 39 tỷ USD

Startup chuyên về giao hàng Instacart đầu năm nay đã thông báo đợt huy động vốn mới theo đó định giá doanh nghiệp này ở mức 39 tỷ USD, gấp đôi so với năm ngoái, một số báo cáo thậm chí tin rằng Instacart có thể lên đến 50 tỷ USD. Instacart cho biết, đại dịch đã làm tăng giá trị dịch vụ của công ty này khi người dân Mỹ ở nhà nhiều hơn và nhu cầu giao hàng đến nhà tăng cao.

Công ty hiện đang hợp tác với khoảng 600 nhà bán lẻ trong nước và quốc tế, với 45.000 cửa hàng ở khắp Bắc Mỹ.

Discord

Định giá: 10 tỷ đô la

Ứng dụng chat và video call trực tuyến dành riêng cho game thủ Discord gần đây đã đàm phán với Microsoft về một thương vụ mua lại trị giá 10 tỷ đô la. Mặc dù công ty không có kế hoạch IPO ngay lập tức nhưng Discord rất có thể sẽ hướng đến thị trường đại chúng trong tương lai. Ứng dụng Discord hiện có hơn 140 triệu người dùng hàng tháng, đạt doanh thu 100 triệu USD vào năm ngoái. Discord đã tăng gấp đôi mức định giá của mình vào tháng 12 năm 2020, lên 7 tỷ USD

NextDoor

Định giá: 4 tỷ đô la

Nextdoor, mạng xã hội dành cho hàng xóm, có tiềm năng phát triển hơn nữa trong tương lai. Có thể xem Nextdoor như một hình thức hiện đại hơn, hấp dẫn hơn là dịch vụ nhóm thư điện tử kiểu Yahoo! Group hoặc đơn giản như bảng tin phường xã. Công ty hiện được định giá 4 tỷ USD và có thể sớm ra mắt công chúng cuối năm nay.