Theo hồ sơ được công bố trước khi thị trường mở cửa vào ngày 18 tháng 11, nhà phát triển bất động sản đang mắc nợ – China Evergrande sẽ huy động được khoảng 273 triệu USD, bằng cách bán cổ phần còn lại của mình trong công ty sản xuất phim và phát trực tuyến HengTen Networks.

Cổ phiếu của Evergrande đã giảm hơn 1% trong phiên giao dịch sáng ngày 18 tháng 11. Cổ phiếu HengTen tăng 23%.

Evergrande, công ty phát hành khoản nợ bằng đô la Mỹ lớn nhất trong số các nhà phát triển bất động sản Trung Quốc, đã nghiêng về bờ vực vỡ nợ chính thức trong năm nay. Công ty đã thực hiện thanh toán vào giờ thứ 11 và tiếp tục thi công các căn hộ còn nợ của khách hàng. Tuy nhiên, đó chỉ là một phần nhỏ so với những gì nhà phát triển bất động sản này đang nợ.

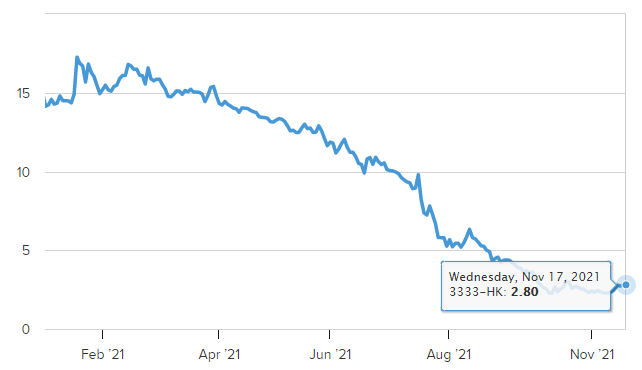

Cổ phiếu của Evergrande ở Hồng Kông

Theo thông tin trong hồ sơ, việc bán “con cưng” HengTen là nỗ lực mới nhất của Evergrande trong việc huy động vốn. Thỏa thuận trị giá 2,13 tỷ đô la Hồng Kông ( tương đương với 273,2 triệu đô la Mỹ), với 20% – tương đương 54,6 triệu đô la Mỹ – đến hạn trong vòng 5 ngày làm việc và phần còn lại trong 2 tháng.

Theo hồ sơ gửi lên sàn chứng khoán Hồng Kông, nhà phát triển bất động sản cho biết, họ đã đạt được thỏa thuận vào ngày 17 tháng 11 để bán khoảng 1,66 tỷ cổ phiếu HengTen cho Allied Resources Investment Holdings với giá 1,28 đô la Hồng Kông/cổ phiếu.

Con số này thấp hơn khoảng 24% so với giá đóng cửa giao dịch của HengTen vào ngày 17 tháng 11 là 1,69 đô la Hồng Kông/cổ phiếu.

Giao dịch này cũng chiếm khoảng 18% tổng số cổ phiếu đã phát hành của HengTen. Một hồ sơ công bố ngày 1 tháng 8 cho thấy, một công ty con của Tencent đã đồng ý mua 7% cổ phần công ty từ một công ty con của Evergrande trong một thỏa thuận trị giá 2,07 tỷ đô la Hồng Kông.

Công ty con Ruyi Films của HengTen là một trong những nhà sản xuất của “Hi, Mom”, một phim hài ăn khách ở Trung Quốc ra mắt vào đầu năm nay. Bộ phim này thu về 5,41 tỷ nhân dân tệ, tương đương khoảng 838 triệu đô la vào thời điểm đó, trở thành bộ phim có doanh thu cao nhất của một đạo diễn nữ, theo nền tảng bán vé Maoyan của Trung Quốc.

Evergrande được thành lập vào cuối những năm 1990 với tư cách là một nhà phát triển bất động sản, trước khi mở rộng sang các ngành như xe năng lượng mới, bảo hiểm nhân thọ và nước suối.

Trước đó, thương vụ bán 50,1% cổ phần của Evergrande Property Services cho Hopson Development Holdings đã không thành công, do Hopson không đáp ứng được điều kiện để chào mua. Đầu tháng 10 vừa qua, thương vụ bán 1,7 tỷ USD trụ sở chính ở Hong Kong (Trung Quốc) cũng không đi đến thành công vì đối phương lo lắng về tình hình tài chính của Evergrande.

Trước tình trạng nghiêm trọng này, chính phủ Bắc Kinh liên tục có những biện pháp tích cực để tình trạng vỡ nợ không vượt quá tầm kiểm soát sẽ gây ra 1 cuộc khủng hoảng tài chính nghiêm trọng.