Trung tâm phân tích và tư vấn đầu tư Công ty Chứng khoán SSI (SSI Research) vừa có báo cáo phân tích Triển vọng “ngọt” cho ngành mía đường cho năm 2022 và đưa ra khuyến nghị một số cổ phiếu đường tiềm năng.

Giá đường thế giới tăng 49%, trong nước mới tăng 13%

Các công ty sản xuất đường công bố kết quả kinh doanh tích cực trong Q3/2021, phần lớn do giá bán trong nước tăng (+13% QoQ). Giá đường được hỗ trợ bởi giá đường thế giới tăng (+49% YoY và +10% QoQ) và tác động từ thuế chống bán phá giá (AD) và thuế chống trợ cấp (AS). Tất cả các công ty đường trong phạm vi nghiên cứu của chúng tôi đạt tăng trưởng mạnh trong Q3/2021.

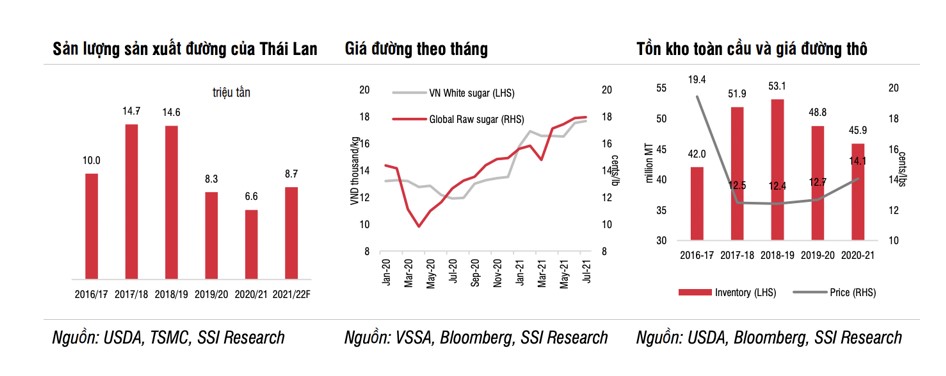

Nguyên nhân giá đường thế giới tăng là do nguồn cung đường giảm tại Brazil trong khi tăng tại Thái Lan. Trong niên vụ 2021-2022, Bộ Nông nghiệp Hoa Kỳ ước tính sản lượng mía thu hoạch tại Brazil giảm -10% so với cùng kỳ, với sản lượng xuất khẩu giảm còn 26 triệu tấn (-19% so với cùng kỳ). Trong khi đó, tình trạng khô hạn nghiêm trọng đã cản trở hoạt động sản xuất mía trong niên vụ 2022-2023 với sản lượng mía đầu ra tại Brazil chỉ tăng 4% so với cùng kỳ.

Ngược lại, tại Thái Lan, sản lượng mía đã vượt ước tính trước, đạt 90 triệu tấn (+36% so với cùng kỳ). Do đó, sản lượng sản xuất đường ước tính đạt 10 triệu tấn, theo Tập đoàn Mía đường Thái Lan. Ấn Độ, quốc gia sản xuất đường lớn thứ hai và xuất khẩu đường lớn thứ ba thế giới, ước tính chuyển sản lượng tương đương 3,5 triệu tấn đường để sản xuất ethanol trong năm nay, trong khi có mùa vụ mía ổn định. Mặc dù chưa công bố dự báo nguồn cung thế giới trong niên vụ 2022-2023, tình trạng thiếu cung trong niên vụ 2021-2022 nằm trong khoảng 3-4 triệu tấn.

Nguồn cung trong nước ước tính đạt 873 nghìn tấn (+27% so với cùng kỳ), nhờ tăng diện tích cây trồng (+17% so với cùng kỳ) và năng suất mía do thời tiết thuận lợi. Một số công ty đường (Công ty Đường Sóc Trăng, LSS, Casuco) đã tăng 10% giá thu mua mía cho niên vụ 2021- 2022. Giá mua tại đầu vụ ép mía dao động từ 820.000 – 1.100.000 đồng/ tấn (tại ruộng).

“Quá trình điều tra lẩn trốn thuế chống bán phá giá và chống trợ cấp đang được tiến hành, các cơ quan chức năng sẽ thu thập bằng chứng từ bản câu hỏi điều tra dành cho các công ty sản xuất/ xuất khẩu nước ngoài đến hết ngày 1/12/2021. Chúng tôi ước tính kết quả sơ bộ sẽ công bố vào đầu năm 2022”, SSI Research nêu quan điểm.

“Ngọt” như cổ phiếu đường

Công ty cổ phần Thành Thành Công – Biên Hòa (SBT, HOSE)

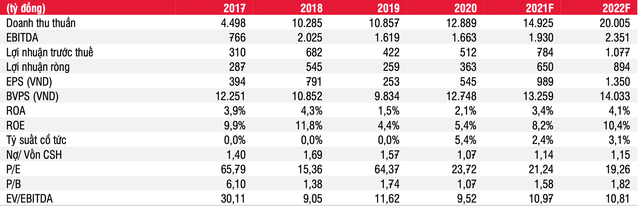

SBT công bố doanh thu thuần và lợi nhuận ròng thuộc về cổ đông công ty mẹ (NPATMI) là 4,3 nghìn tỷ đồng (+18% so với cùng kỳ) và 195 tỷ đồng (+98% so với cùng kỳ), hoàn thành 26% và 35% kế hoạch năm. Tăng trưởng doanh thu thuần là do giá bán trung bình tăng (+36% YoY), trong khi tăng trưởng NPATMI đến từ lãi giao dịch hợp đồng tương lai (241 tỷ đồng) trong Q1/2022 năm tài chính.

Biên lợi nhuận gộp giảm còn 11,7% do chi phí nguyên liệu tăng (giá đường nhập khẩu), mặc dù giá bán tăng 36%. “Chúng tôi cho rằng biên lợi nhuận gộp có thể cải thiện trong thời gian còn lại của năm tài chính 2022 do các nhà máy đường bắt đầu vào mùa vụ ép mía, có thể giúp SBT giảm phụ thuộc vào nguyên liệu nhập khẩu”, SSI nhận định.

Giao dịch hợp đồng tương lai tiếp tục sinh lãi 241 tỷ đồng trong quý 1/2022 năm tài chính (FY quý 4/2021: 183 tỷ đồng), trong khi quý 1/2021 không có khoản lãi này. Global Mind Commodities (GMC), công ty con 100% vốn của SBT Singapore phụ trách hoạt động này. GMC phụ trách mua nguyên liệu ở nước ngoài (đường thô và đường tinh luyện) qua hợp đồng tương lai trên nhiều sàn giao dịch hàng hóa. Hoạt động kinh doanh của GMC bắt đầu được hợp nhất từ quý 2/2021 (năm tài chính), khi việc điều tra thuế chống bán phá giá và chống trợ cấp đối với đường Thái Lan được khởi xướng.

Khoản đầu tư vào GEG ở mức 714 tỷ đồng (45,2 triệu cổ phiếu) với giá mua trung bình là 15.788 đồng/cổ phiếu. Giá cổ phiếu GEG hiện tại vào khoảng 20.000 đồng/cổ phiếu. Đại hội cổ đông đã thông qua việc phát hành riêng lẻ tối đa 20% vốn chủ sở hữu trong vòng 6-9 tháng tới. Thông tin chi tiết chưa được tiết lộ.

SSI Research uớc tính 2021-2022 tăng ước tính doanh thu thuần và năm tài chính 2022 lên 20 nghìn tỷ đồng, tăng 34% so với năm trước và 889 tỷ đồng lãi ròng, tức tăng 38% so với năm trước. Kết quả này được dựa trên dự báo sản lượng tiêu thụ tăng lên 1,3 triệu tấn, do sản lượng sản xuất tăng 25% lên 902 nghìn tấn trong khi sản lượng đường thương mại giảm -20% đạt 362 nghìn tấn. Sản lượng đường từ mía tăng 41% lên 333 nghìn tấn, và sản lượng đường từ đường thô nhập khẩu tăng 16% lên 569 nghìn tấn.

Dự báo kết quả kinh doanh của SBT năm 2022: Giá bán đường trung bình tăng 24% lên 15,1 triệu đồng/tấn, và giá thu mua mía tăng 5% YoY. SSI giả định biên lợi nhuận gộp là 16,2% đối với đường tự sản xuất và 10% đối với đường thương mại. Do đó, biên lợi nhuận gộp chung ước tính đạt 15,1%. Chi phí tài chính đạt 366 tỷ đồng và SSI ước tính SBT ghi nhận lãi 150 tỷ đồng từ giao dịch hợp đồng tương lai cho phần còn lại của năm 2022.

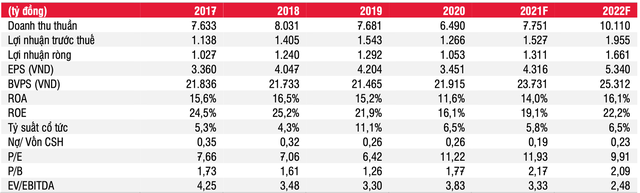

Công ty Cổ phần Đường Quảng Ngãi (QNS, Upcom)

SSI Research cho biết QNS có quý 3 tốt nhất từ trước đến nay. Do đó, SSI dự tính quý 4 QNS giải phóng đường tồn kho trong niên vụ 2020-2021 (khoảng 25 nghìn tấn), và bán thêm 10 nghìn tấn đường RE. Mảng sữa đậu nành sẽ tiếp tục đà tăng và đạt tăng trưởng sản lượng 10% trong quý cuối năm. Năm 2022, ước tính doanh thu thuần đạt 10,1 nghìn tỷ đồng (+32% so với cùng kỳ) và lợi nhuận sau thuế đạt 1,7 nghìn tỷ đồng (+28% so với cùng kỳ).

Khuyến nghị: QNS (Khả quan, 61.300 đồng/cp),

Công ty cổ phần Mía đường Sơn La (mã: SLS)

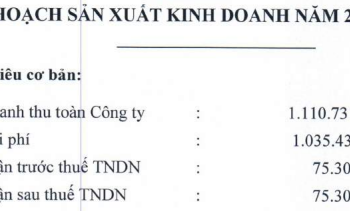

SSI dự báo năm 2022 SLS đạt doanh thu thuần và lợi nhuận sau thuế là 1,1 nghìn tỷ đồng (+35%) và 271 tỷ đồng (+65%) cho năm tài chính 2022. Giá bán trung bình cho năm 2022, từ mức tăng 31% xuống 16% trước lo ngại về giá đường thế giới có thể sẽ không tăng mạnh như kì vọng trước đây.

Khuyến nghị: SLS (MUA, 186.000 đồng/cp)

Nguồn: SSI Research, Tổng hợp