Đề xuất tăng thuế giao dịch chứng khoán

Vừa qua, một số ý kiến trong Uỷ ban Kinh tế của Quốc hội đề nghị tăng thuế đối với giao dịch chứng khoán, bất động sản và một số hình thức kinh doanh qua mạng. Dù đây mới chỉ là đề xuất và chưa bàn đến chi tiết nhưng thông tin trên ngay lập tức khiến nhà đầu tư phải chú ý.

Bộ trưởng Bộ Tài chính Hồ Đức Phớc nêu quan điểm trên khi giải trình trước Quốc hội trong phiên thảo luận về gói hỗ trợ chính sách tài khóa, tiền tệ cho chương trình phục hồi kinh tế xã hội chiều 7-1.

Theo Bộ trưởng Hồ Đức Phớc, trong tổng gói chính sách tài khóa được xây dựng hiện nay, phần tác động đến bội chi ngân sách là 240.000 tỉ đồng, trong đó riêng nguồn lực để hỗ trợ miễn, giảm thuế 64.000 tỉ – cao gấp 3 lần so với năm 2021 và chi ngân sách lớn nhất từ trước đến nay.

Đối với chính sách giảm thuế VAT được đề xuất 2% theo một số ý kiến là còn hạn chế, cần giảm đến 5%, ông Phớc cho rằng năm 2022 sẽ giảm 2% với mặt hàng có thuế suất 10%, trừ một số ngành viễn thông, tài chính, bảo hiểm ngân hàng, bất động sản… giúp giảm 49.400 tỉ đồng. Trong trường hợp điều chỉnh thuế VAT giảm 5% sẽ gây áp lực lớn, mất cân đối ngân sách, nên Bộ trưởng Tài chính xin “giữ nguyên như tờ trình”. Đồng thời, với một số ý kiến đề nghị giảm thuế thu nhập doanh nghiệp thay vì giảm thuế VAT, ông Phớc nói đây là vấn đề mới nên cần tiếp tục được nghiên cứu. “Giảm 2% thuế VAT có tác dụng rộng hơn, lan tỏa tốt hơn, kích thích tiêu dùng cho nền kinh tế. Còn giảm thuế thu nhập doanh nghiệp thì doanh nghiệp thua lỗ, khó khăn không được hưởng để có thêm nguồn lực” – bộ trưởng nói.

Với đề xuất tăng thuế giao dịch chứng khoán, bất động sản, bộ trưởng cho hay với doanh nghiệp chuyển nhượng chứng khoán sẽ thu 20%/thu nhập. Còn chuyển nhượng bất động sản, với doanh nghiệp 20%/thu nhập, cá nhân 2%/giá trị hợp đồng. Theo Bộ trưởng, hiện thị trường chứng khoán rất tốt, là kênh thu hút vốn quan trọng cho nền kinh tế, năm 2021 huy động được 7,77 triệu tỉ đồng nên cần giữ nguyên mức này để chứng khoán là kênh hút vốn quan trọng. Thay vào đó, sẽ tập trung siết trái phiếu doanh nghiệp mà không có tài sản thế chấp. Trường hợp chuyển nhượng tài sản cá nhân thì nộp thuế đúng với giá bán thực tế để tránh thất thu thuế.

Tăng thuế chứng khoán – Cần thêm thời gian?

Thứ nhất, nhà đầu tư chứng khoán đang trả không ít thuế, phí. Hiện tại, khi chuyển nhượng chứng khoán, thuế được lựa chọn là 0,1% trên tổng giá trị chứng khoán bán ra. Điều này dẫn đến các nhà đầu tư khi bị thua lỗ vẫn phải thực hiện nghĩa vụ thuế với Nhà nước.

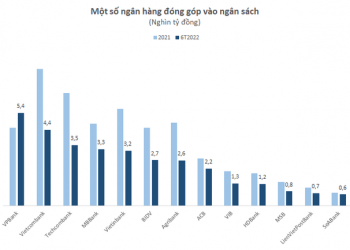

Cùng đó, bên cạnh các khoản phí phổ biến như phí giao dịch qua sàn, phí dịch vụ (chuyển khoản ngân hàng, xác nhận số dư, sao kê, trích lục hồ sơ…), phí lưu ký chứng khoán… nhà đầu tư chịu thêm thuế thu nhập cá nhân 5%. Đây có lẽ là một trong những lý do góp phần giúp nguồn thu ngân sách từ thị trường chứng khoán đạt gần 11,000 tỷ đồng, tăng hơn gấp đôi năm 2020 (chỉ 5,200 tỷ đồng).

Giới phân tích thừa nhận, cách tính thuế hiện nay trên TTCK có yếu tố thuế chồng thuế khi cả doanh nghiệp lẫn nhà đầu tư đều bị tính thuế trên cùng lượng cổ phiếu thưởng hoặc cổ tức bằng cổ phiếu. Có thể trong những năm như 2021, sức hút thị trường chứng khoán quá lớn và các nhà đầu tư không quá quan tâm đến thuế. Những phiên giao dịch tỷ đô liên tục xuất hiện cùng lượng tài khoản chứng khoán mở mới tăng đột biến gần 1.5 triệu tài khoản năm 2021, bằng 4 năm trước cộng lại đã làm nhà đầu tư hồ hởi. Tuy nhiên, tính chung, Việt Nam mới chỉ hơn 4 triệu tài khoản chứng khoán, xấp xỉ 4% dân số. Đây là con số vẫn còn khiêm tốn so với các nước như Thái Lan (25%-30% dân số), Đài Loan (80% dân số)…

Để Việt Nam có thể đạt tới số lượng tài khoản chứng khoán ngang bằng với các nước trong khu vực, thị trường chứng khoán Việt Nam cần thêm những giải pháp có tính khuyến khích tạo động lực để nhà đầu tư tham gia tích cực hơn, thay vì đề xuất các cách thức thu thêm thuế từ chứng khoán.

Cũng cần cân nhắc về chất lượng nhà đầu tư ở Việt Nam. Theo đánh giá của các CTCK, phần lớn các nhà đầu tư mới (F0) của năm 2021 đều tham gia trong tâm thế đánh nhanh rút nhanh, lướt sóng kiếm lời ngắn hạn. Họ vẫn còn dựa nhiều vào may rủi hên xui chứ chưa thực sự chuyên môn, kinh nghiệm, bản lĩnh để đầu tư chứng khoán như một kênh thu nhập ổn định, lâu dài. Như vậy, ở góc độ chất lượng nhà đầu tư, chứng khoán Việt Nam vẫn chưa thực sự bền vững.

Trong khi dòng tiền từ nhà đầu tư trong nước lại đang dẫn dắt thị trường. Nếu tăng thêm thuế chứng khoán, khả năng nhà đầu tư lo ngại, rút lui là có thể xảy ra. Khi đó, vai trò kênh dẫn vốn trung dài hạn cho nền kinh tế của thị trường chứng khoán dễ gặp trở ngại.

Thực tế, trên thế giới, các nước đã rất chặt chẽ trong áp thuế phí chứng khoán. Ví dụ ở Mỹ, Liên minh Châu Âu (EU), ngoài các khoản thuế phải nộp do lợi nhuận từ đầu tư, các doanh nghiệp sẽ nộp thêm các khoản mục liên quan đến chênh lệch giá thị trường (thường chiếm khoảng 20-30%, tùy từng nước). Đối với nhà đầu tư cá nhân tại các nước thuộc EU và OECD hoặc một số nước khác thì khi mua đi bán lại cổ phiếu trên thị trường, cần nộp thuế 20-40% chênh lệch giá. Thuế tính cho cổ tức tại các nước EU và OECD là từ 5-10%.

Có thể thấy, các giao dịch liên quan đến chứng khoán đều có thể bị đánh thuế. Tuy nhiên, ở quốc gia mới nổi như Việt Nam, thay vì tăng thuế thì nên chờ thị trường đạt đến một quy mô lớn hơn, với số lượng tài khoản chiếm 20% dân số chẳng hạn. Khi đó, việc tăng thuế sẽ dễ được chấp nhận hơn.

Thuế chứng khoán cũng chỉ hợp lý khi xem xét đến tác động toàn diện và đặt trong bình diện bên chịu thuế có bị thiệt thòi hơn lúc chưa tham gia không. Ngoài ra, để tính thuế cho chuẩn xác rất cần đến ứng dụng công nghệ tài chính. Cuối cùng, hệ thống thuế cần đảm bảo khả năng kết nối với thế giới và tuân thủ những cam kết mà Việt Nam đã ký với các nước trong các hiệp định thương mại tự do, hiệp định thuế.