Với mức tăng lãi suất liên bang lên mức 25 bps, quyết định mang tính chiến lược của FED sẽ khiến ai được hưởng lợi?

Cuộc chơi lãi suất đến hồi gay cấn khi “nhà cái” lớn nhất thế giới chuẩn bị hành động

Cơn mưa lãi suất

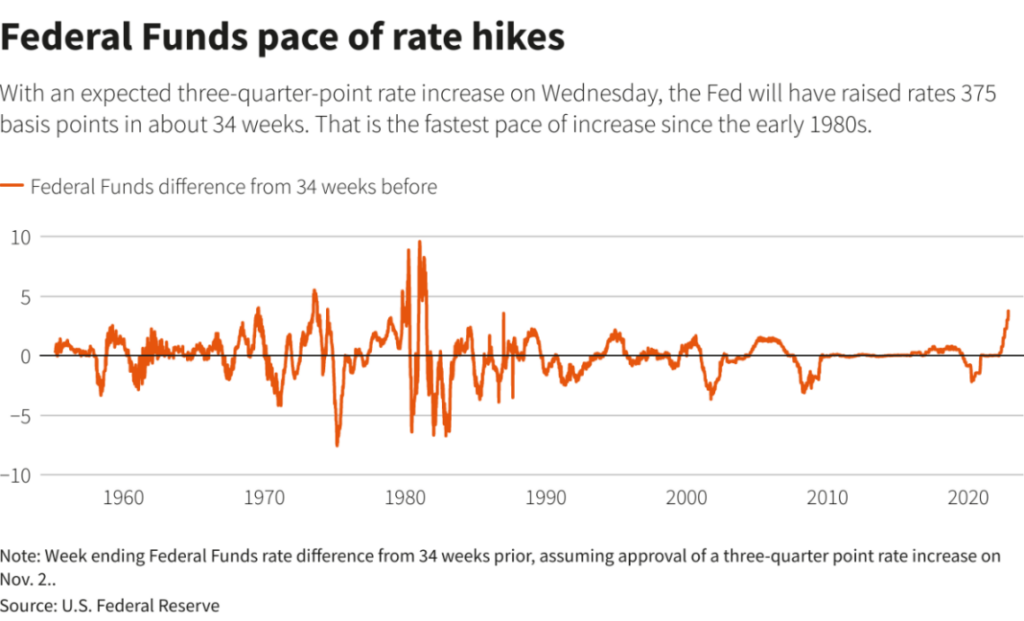

Trong ngày 2/2/2023, FED đã tuyên bố mức lãi suất cho vay ngắn hạn là 25 bps, chính thức đưa mức lãi suất cơ bản lên con số cao nhất trong 15 năm qua. Đây là một trong những nỗ lực đáng được ghi nhận của Chủ tịch Powell cùng các cộng sự trong trận chiến sống còn với lạm phát.

Việc tăng lãi suất có thể khiến các hoạt động vay thế chấp mua nhà, ô tô, tín dụng trở nên khó khăn hơn. Nhưng nếu bạn có một khoản tiền tiết kiệm, chắc chắn đó sẽ là một khoản đầu tư sinh lời.

Việc tăng lãi suất có thể sẽ khiến việc vay mua nhà, ô tô và các khoản mua sắm khác thậm chí còn tốn kém hơn. Nhưng nếu bạn có tiền để tiết kiệm, có lẽ bạn sẽ kiếm được nhiều lãi hơn một chút từ nó.

8 lần tăng lãi suất bắt đầu từ tháng 3/2022, 2 lần tăng vào tháng 11, 12 là 50 bps và 5 lần tăng trước đó ở mức 75 bps. Những bước đi có phần chậm hơn của FED đã phản ánh được tình hình thực tế rằng lạm phát dần thoái lui mặc dù vẫn ở mức cao.

Nhiều khả năng FED sẽ nâng lãi suất lên mức đạt đỉnh ở 4,551% vào năm 2023, phạm vi lãi suất trong khoảng 4,5% đến 4,75%.

Nhiều nhà kinh tế đặt ra dấu hỏi lớn về một cơn cuồng phong mang tên Suy thoái có thể xảy ra cuốn bay mọi thành tựu và để lại dư vị khó quên trên đất Mỹ – thất nghiệp.

Điều gì đã khiến FED mạnh tay?

Câu trả lời ngắn gọn chính là: Lạm phát.

Trong năm qua, lạm phát tiêu dùng ở Hoa Kỳ đã đạt mức 6,5%. Đây là một trong những con số vẫn khá cao mặc dù Chủ tịch FED “chịu chơi” đưa lãi suất lên nốt thăng trong 6 tháng liên tiếp.

Mục tiêu của FED chính là kìm cương tiêu dùng, giảm nhu cầu mua nhà, ô tô và cho vay tiêu dùng. Dĩ nhiên, điều này sẽ khiến nền kinh tế hạ nhiệt và cuộc chơi của giá cả sang trang mới.

Chủ tịch Fed Jerome Powell trước đó đã thừa nhận rằng việc tăng lãi suất sẽ để lại một “vết thương” khó lành trong bảng cân đối chi tiêu của nhiều hộ gia đình. Song, đó là điều không thể tránh khỏi và buộc phải thực hiện nếu không muốn nước Mỹ trượt dài hơn nữa.

Đối tượng nào chịu ảnh hưởng nhất?

Bất kỳ ai sử dụng tiền!

Bất kể đối tượng nào thực hiện giao dịch mua bán lớn như nhà, ô tô hay vay vốn đầu tư đều sẽ trở thành nạn nhân lãi suất cao. Các khoản chi tiêu hàng tháng cũng không kém cạnh, chi phí tiêu dùng và mọi khoản nợ tín dụng đều hứng chịu ảnh hưởng.

Chuyên gia tín dụng Matt Schulz đến từ LendingTree cho biết: “Một năm khó khăn với những người nợ thẻ tín dụng, điều đó càng tồi tệ hơn. Các khoản chi tiêu hàng ngày, các hóa đơn giao dịch trong tương lai sẽ góp phần khiến số dư ngày một nhiều lên”.

Trong khi đó, nhà phân tích Scott Hoyt thuộc Moody’s Analytics nói rằng, về mặt bằng chung, tính theo thu nhập, các khoản nợ tín dụng không chiếm phần trăm quá lớn trong bảng lương. Bởi vậy, kể cả khi lãi suất tăng thêm, các gia đình sẽ không cảm nhận rõ ràng gánh nặng nợ chi tiêu.

Thẻ tín dụng phát tín hiệu

Trước khi FED phát đi tín hiệu tăng lãi suất, lãi suất vay nợ thẻ tín dụng vẫn đang ở mức cao kể từ năm 1996.

Người dân Mỹ ngày càng có xu hướng sử dụng thẻ tín dụng để tối ưu hóa khả năng tiêu dùng. Tổng dư nợ thẻ tín dụng đã lên tới 900 tỷ USD – mức cao kỷ lục, kể cả khi số dư này không được điều chỉnh theo tỷ lệ lạm phát.

Các khoản vay “mua trước trả sau” trở nên quen thuộc với người tiêu dùng. Trong đó, các khoản vay dài hạn cũng có mức lãi suất tương tự như thẻ tín dụng. Đối với các cá nhân không đủ điều kiện sở hữu thẻ tín dụng sẽ có điểm tín dụng không cao, đặc biệt là với các cá nhân rơi vào tình trạng nợ xấu.

Chuyên gia kinh tế trưởng John Leer cho hay, dựa trên các cuộc khảo sát tiêu dùng, nhiều người Mỹ đang sử dụng thẻ tín dụng thay vì chi tiêu khoản tiền tiết kiệm họ có được trong suốt thời gian đại dịch Covid-19 hoành hành.

Các khoản tiết kiệm phát huy sức mạnh

Lãi suất tiền gửi tăng mạnh khi lãi suất cho vay tăng cao. Chứng chỉ tiền gửi đạt mức cao nhất kể từ năm 2009. Điều đó có nghĩa là các hộ gia đình ngày càng có xu hướng tiết kiệm nhiều hơn, họ có thể dễ dàng hưởng lợi từ việc gửi tiết kiệm, thậm chí, họ có thể giàu lên nếu biết cách kiếm lời từ trái phiếu và các khoản đầu tư cố định.

Tiền điện tử chịu ảnh hưởng thế nào?

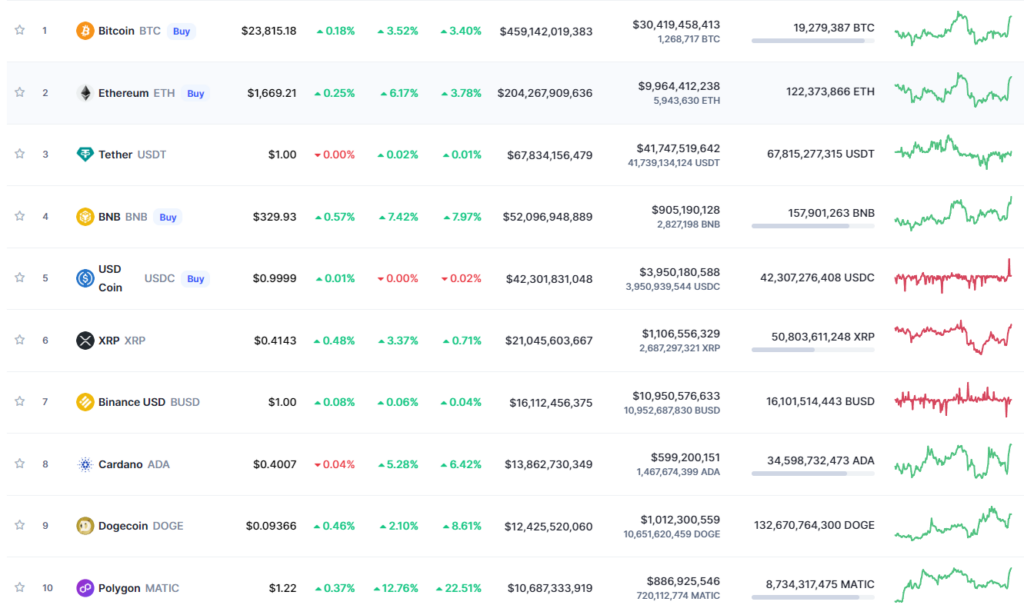

Cùng với cổ phiếu công nghệ, Bitcoin và hệ Altcoin ghi nhận mức giảm sâu kể từ khi FED tăng lãi suất.

Chứng khoán Mỹ đã khởi đầu năm 2023 với nốt thăng, khi nhà đầu tư kỳ vọng Fed sẽ bớt quyết liệt nâng lãi suất hơn.

Lãi suất tăng đồng nghĩa với việc hệ tài sản an toàn như trái phiếu sẽ trở nên hấp dẫn hơn với các nhà đầu tư vì lợi tức của chúng tăng lên. Bởi vậy, các tài sản rủi ro như cổ phiếu và tiền điện tử trở thành món ăn không được hấp dẫn trên bàn tiệc đầu tư.

Thêm vào đó, sự thất bại của các tổ chức tài chính như FTX, Terra và nhiều quỹ đầu tư đã khiến niềm tin của nhà đầu tư với nhóm tài sản tiền điện tử giảm sút.

Lạm phát vẫn là chủ đề hot trong các cuộc họp tài chính cho đến cuối năm 2023. Trong tương lai, giấc mơ hạ lãi suất sẽ không xuất hiện cho đến hết năm 2024.

Nguồn AP

Trader_Z

Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và chúng không cấu thành lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác