Trong đầu tư chứng khoán phái sinh, các NĐT có thể đầu tư theo xu hướng, diễn biến chỉ số VN30 mà không cần mua tài sản cơ sở.

Bên cạnh đó, NĐT có thể sử dụng chức năng phòng vệ cho danh mục cổ phiếu cơ sở trong bối cảnh TTCK cơ sở giảm mạnh, biến động theo chiều hướng xấu hoặc trong quá trình NĐT mong muốn “bắt đáy” khi TTCK hay cổ phiếu riêng lẻ mà họ quan tâm đang trong pha giảm điểm khó lường hoặc thậm chí họ không muốn bán cổ phiếu khi nhìn thấy thị trường biến động tiêu cực.

Ngoài ra, chứng khoán phái sinh có thể tận dụng được lợi thế đòn bẩy tài chính với tỷ lệ đặt được cao trong quá trình đầu cơ, giao dịch ngắn hạn đặc biệt phù hợp với những NĐT ưa thích giao dịch trong ngày, hay theo xu hướng tăng hoặc giảm vài ngày mà không nhất thiết phải đầu tư cổ phiếu.

Từ những tính năng ưu việt riêng có đối với chứng khoán phái sinh, các NĐT cần lưu ý một số điều khi tham gia đầu tư sản phẩm “HĐTL chỉ số VN30”.

Mối tương quan giữa các thị trường

Chứng khoán phái sinh là sản phẩm chuẩn hóa được giao dịch và quản lý bởi Sở Giao dịch chứng khoán Hà Nội (HNX). Biến động của chỉ số VN30F1M cũng có mối liên hệ với diễn biến TTCK thế giới và TTCK Việt Nam. Chỉ số này dao động tương đối đồng pha với chỉ số VN30 – Đầu tư/giao dịch theo xu hướng chỉ số VN30 cũng coi là cách hiểu khác bởi TTCK phái sinh vận động cùng chiều với TTCK cơ sở trong khi một bên là biến động giá của tài sản cơ sở ( cổ phiếu, chỉ số chứng khoán….) và một bên là xu hướng tăng/giảm chỉ số VN30.

NĐT không chỉ phải đánh giá được xu hướng diễn biến TTCK cơ sở hiện tại, diễn biến của các chỉ số chứng khoán đang tăng hay giảm để đưa ra các quyết định giao dịch cho phù hợp.

TTCK phái sinh vận động cùng chiều với TTCK cơ sở. Ảnh: KT

Phòng vệ rủi ro cho chứng khoán cơ sở

Việc phân bổ tài sản, phân bổ danh mục đầu tư trong quá trình tham gia đầu tư trên TTCK là điều rất quan trọng. Trong một số trường hợp, thị trường tiềm ẩn rủi ro – giá cổ phiếu tăng quá mức, thị trường có khả năng điều chỉnh mạnh thì việc quản lý tiền, giữ ít cổ phiếu cơ sở là điều cần thiết.

Trong quá trình đầu tư, không phải lúc nào NĐT cũng bán hết cổ phiếu, bởi họ muốn đầu tư cổ phiếu và nắm giữ dài hơi hơn. Việc tiếp tục nắm giữ cổ phiếu và có sử dụng công cụ phái sinh trong một số thời điểm mà TTCK cơ sở có thể điều chỉnh mạnh là chiến lược đầu tư hợp lý với mục tiêu giảm thiểu rủi ro trong khi vẫn có thể nắm giữ cổ phiếu với tầm nhìn dài.

>>> Thận trọng với “cổ phiếu vua”

Việc tiếp tục sử dụng công cụ phái sinh có thể được cân nhắc tùy theo xu hướng vận động tăng, giảm mạnh hay yếu của các chỉ số chứng khoán để đưa ra cân nhắc có sử dụng hay vị thế nhiều, ít hay không.

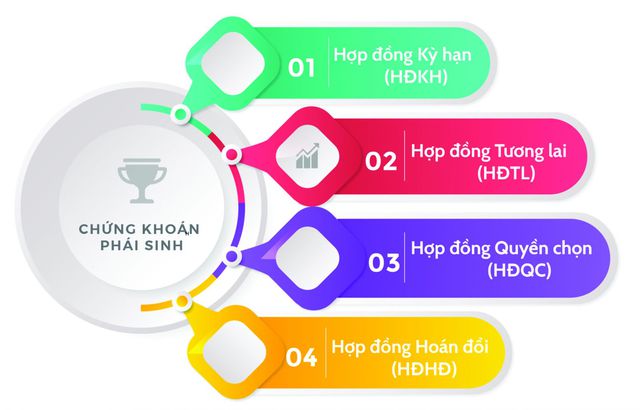

Bằng cơ chế hoạt động linh hoạt, CKPS được triển khai đa dạng dưới 04 loại chính.

Hạn chế giao dịch quá mức

Khác với trạng thái, diễn biến của TTCK cơ sở phụ thuộc vào tình trạng nền kinh tế, giao dịch mua bán cổ phiếu trên thị trường, thì yếu tố tâm lý khi giao dịch trên TTCK phái sinh lại đôi khi là yếu tố then chốt.

Giao dịch thận trọng, có tính kỷ luật cao và không giao dịch quá mức sẽ giúp nhà đầu tư quản trị rủi ro tốt hơn, cho dù nó đúng cho cả cổ phiếu cũng như công cụ phái sinh.

Sửa sai nhanh nhất có thể

Nếu cổ phiếu được định giá thấp, đôi khi đó là cổ phiếu triển vọng. Điều này cũng có thể khiến NĐT mua cổ phiếu này. Tuy nhiên với TTCK thì chỉ nên giao dịch khi có xu hướng, khi có tín hiệu, đặc biệt giao dịch chứng khoán phái sinh khi mà chỉ số VN30 bước vào giai đoạn tăng hoặc giảm rõ ràng.

Nếu NĐT dự báo sai diễn biến của TTCK, thì nên đóng vị thế hơn là tiếp tục đầu tư theo xu hướng sai hoặc đánh “gấp thếp” tiền đặt cược. NĐT hãy sửa sai nhanh nhất có thể và làm lại “ván mới”, đó là cách mà các các nhà giao dịch phái sinh ngắn hạn hay sử dụng.

George Soros- một trong 10 nhà đầu tư huyền thoại đã nói rất đúng: Trong nhiều lần ra quyết định, những lần đúng thì lãi thật nhiều và với các lần sai thì cố gắng giảm thiểu các khoản lỗ ít nhất có thể. Đó cũng là những phương châm giúp các NĐT tham gia hiệu quả trên TTCK phái sinh.