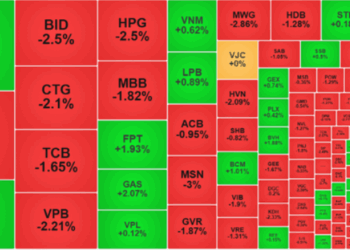

Thị trường chứng khoán Việt Nam vừa khép lại nửa đầu tháng 11 đầy sóng gió bằng một phiên giao dịch đáng quên. Sắc đỏ bao phủ trên hầu hết các nhóm ngành, thậm chí toàn thị trường có đến gần 400 mã cổ phiếu giảm sàn. VN-Index đóng cửa giảm 3,1% xuống 911,9 điểm, thấp nhất trong hơn 25 tháng kể từ ngày 5/10/2020.

Mức giảm 3,1% đưa chứng khoán Việt Nam trở thành thị trường giảm mạnh nhất Châu Á trong phiên 15/11. Trên thực tế, không chỉ riêng phiên vừa qua, hầu hết các thị trường lớn trong khu vực như Nhật Bản, Trung Quốc, Hàn Quốc,… đều đã hồi phục tương đối khả quan thời gian gần đây. Dù vậy, hiệu ứng tích cực gần như không lan tỏa đến TTCK Việt Nam.

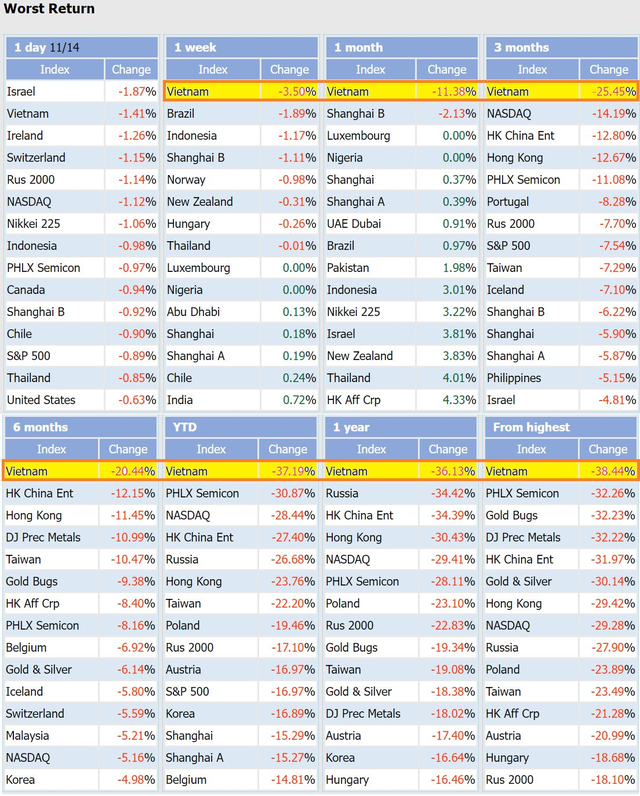

Tính từ đầu tháng 11, VN-Index đã mất thêm 116 điểm, tương ứng mức giảm 11,3%. Con số này đã xấp xỉ mức giảm của cả tháng 9 – giai đoạn chỉ số giảm kỷ lục trong vòng 31 tháng kể từ đáy Covid. Chứng khoán Việt Nam thậm chí còn xác lập một kỷ lục buồn khi đứng đầu bảng xếp hạng chỉ số giảm mạnh trên thế giới (tính đến hết 14/11) trong tất cả các khung thời gian phổ biến gồm 1 tuần, 1 tháng, 1 quý, 6 tháng, 1 năm, từ đầu năm 2022 và từ đỉnh.

Chứng khoán Việt Nam giảm mạnh nhất thế giới

Nhịp giảm mạnh từ đầu tháng 11 đã thổi bay hơn 463.000 tỷ đồng (~19,6 tỷ USD) vốn hóa trên HoSE. Tính chung cả 3 sàn, chứng khoán Việt Nam đã đánh rơi hơn nửa triệu tỷ đồng vốn hóa chỉ sau nửa tháng. Nếu so với thời điểm đỉnh cao hồi đầu tháng 4, con số này thậm chí còn lên đến gần 2,68 triệu tỷ đồng.

Thị trường liên tục giảm mạnh trong bối cảnh làn sóng “call margin” một loạt lãnh đạo doanh nghiệp bất động sản gây áp lực lớn trên nhiều cổ phiếu. Một số mã thậm chí còn giảm sàn “tắt” thanh khoản với lượng dư bán lớn lên đến hàng chục triệu đơn vị. Tình trạng bán lan tạo ra hiệu ứng domino khiến màu xanh sàn lan rộng khắp thị trường.

Trong khi đó, cầu bắt đáy vẫn nhập cuộc rất dè dặt khi một phần dòng tiền đã rút ra để quay trở lại sản xuất kinh doanh. Thêm nữa, lãi suất liên tục tăng cao cũng kích thích nhà đầu tư chuyển hướng sang nắm giữ các tài sản ít rủi ro hơn như gửi tiết kiệm ngân hàng… Ngoài ra, việc siết chặt quản lý hoạt động phát hành trái phiếu doanh nghiệp và room tín dụng hạn chế cũng ít nhiều ảnh hưởng đến sự sôi động của TTCK.

Giao dịch ngày càng trở nên ảm đạm kéo thanh khoản thị trường xuống mức thấp nhất kể từ đầu năm 2021 với giá trị khớp lệnh bình quân phiên trên HoSE chưa đến 8.700 tỷ đồng. Không còn những phiên giao dịch tỷ USD như giai đoạn bùng nổ cách đây 1 năm, thay vào đó là những phiên khớp lệnh dưới 10.000 tỷ đồng xuất hiện ngày càng nhiều.

Thanh khoản ngày càng heo hút

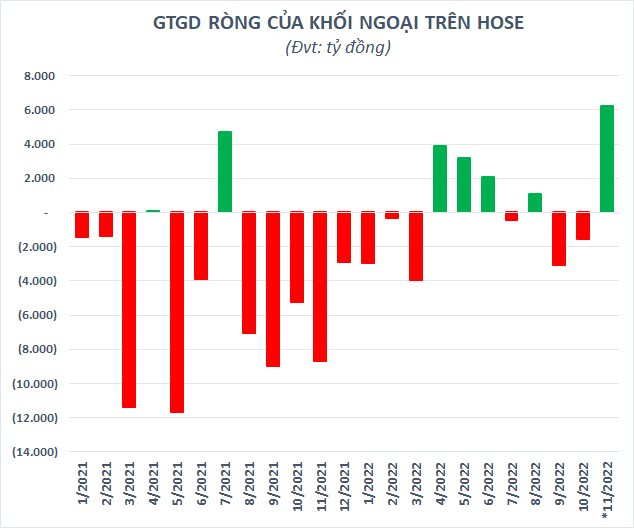

Trong bối cảnh đó, giao dịch khối ngoại bất ngờ trở thành điểm sáng khi liên tục mua ròng mạnh thời gian qua. Tính từ đầu tháng 11 đến nay, nhà đầu tư nước ngoài đã mua ròng hơn 6.200 tỷ đồng riêng trên HoSE, con số lớn nhất trong vòng nhiều năm trở lại đây. Diễn biến tích cực này đã làm đảo chiều dòng vốn ngoại từ bán ròng sang mua ròng từ đầu năm, với giá trị gần 4.200 tỷ đồng.

Dòng vốn từ khu vực Đông Á và Thái Lan tiếp tục đóng vai trò quan trọng trong việc thu hút khối ngoại quay trở lại. Các quỹ bị động nổi bật như Fubon ETF, Diamond ETF,… liên tục hút tiền mạnh với giá trị hàng trăm, thậm chí hàng nghìn tỷ đồng. Bên cạnh đó, các quỹ ngoại chủ động tên tuổi như nhóm Dragon Capital, VinaCapital,… cũng đang cho thấy dấu hiệu giải ngân trở lại gần đây.

Khối ngoại trở lại mạnh mẽ

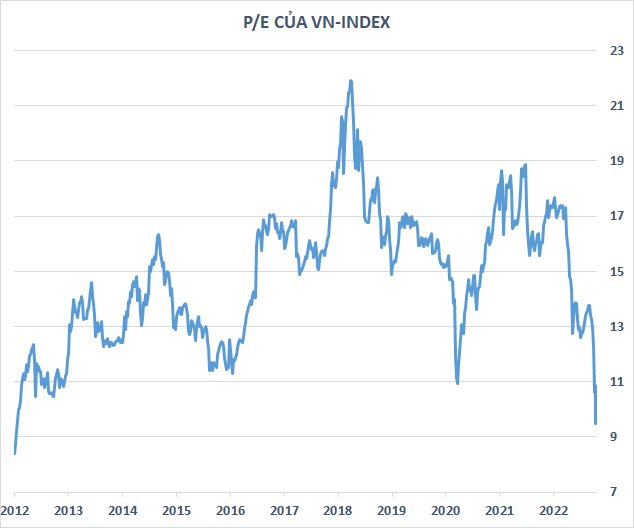

Một trong những yếu tố giúp thu hút nhà đầu tư nước ngoài có thể đến từ mức định giá hấp dẫn của TTCK Việt Nam. Theo dữ liệu từ Bloomberg, P/E trailing của VN-Index hiện chỉ còn 9,4x, thấp hơn cả đáy Covid hồi cuối tháng 3/2020 và tương đương với vùng đáy trong giai đoạn khủng hoảng 2011-2012.

Rất nhiều cổ phiếu đã rơi xuống đáy dài hạn trong đó có cả những Bluechips đầu ngành với mức định giá rẻ hiếm thấy khi về dưới giá trị sổ sách. Mặc dù khó khăn trong ngắn hạn là không thể tránh khỏi tuy nhiên Dragon Capital cho rằng nhiều rủi ro đã được phản ánh vào giá và định giá thị trường đang ở vùng rất hấp dẫn.

P/E của VN-Index ngày càng thấp

Tương tự, ACBS cũng đánh giá chỉ số VN-Index vẫn duy trì được sức hút lớn hơn đối với nhà đầu tư dài hạn so với các thị trường ngang hàng cùng P/E forward ở mức 9,8 lần. ROE hiện tại của VN-Index là khoảng 15,4%, trong số các thị trường có tỷ suất sinh lợi cao nhất. Với mức tăng EPS dự kiến 21,7% cho năm 2022, CAGR EPS 3 năm từ 2020-2022 của Việt Nam khoảng 18,3%, cao hơn mức trung bình của ASEAN và mức trung bình của các thị trường khác.

Đồng quan điểm, SGI Capital nhận định thị trường đã đi sâu vào vùng quá bán tương ứng với vùng định giá rẻ lịch sử. “Bản chất của TTCK luôn là biến động mạnh và rất khó dự báo ngắn hạn, nhà đầu tưu vượt qua được giai đoạn khủng hoảng hiện nay và bám trụ lại sẽ gặt hái được thành quả lớn khi thị trường và nền kinh tế quay trở lại chu kỳ tăng trưởng” – quỹ đầu tư nhấn mạnh.