Các cổ phiếu được công ty chứng khoán đưa ra khuyến nghị mua,nắm giữ trước phiên giao dịch ngày 27/9, bao gồmVPB, TPB, NAF và GMD.

TVI( VPS) khuyến nghị mua VPB

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank –VPB) vừa công bố kết quả kinh doanh hợp nhất quý II/2021 với lợi nhuận sau thuế đạt 4.016 tỷ đồng, tăng 36% so với cùng kỳ năm 2020. Luỹ kế 6 tháng đầu năm 2021, nhà băng này báo lãi sau thuế 7.218 tỷ đồng, tăng 37% so với cùng kỳ năm trước.

Trong đó, thu nhập lãi thuần quý II/2021 của VPBank trong kỳ đạt 9.231,8 tỷ đồng, tăng 19,9% so với cùng kỳ năm 2020. Lãi từ mua bán chứng khoán đầu tư đạt 1.390,3 tỷ đồng, tăng 13 lần so với cùng kỳ năm trước.

Hoạt động dịch vụ cũng đem về cho VPBank khoản lãi 1.084,9 tỷ đồng trong quý II/2021, tăng gấp rưỡi so với cùng kỳ năm 2020. Lợi nhuận quý II/2021 của VPBank tăng trưởng chủ yếu đến từ thu nhập lãi thuần, hoạt động dịch vụ và lãi từ mua bán chứng khoán đầu tư.

Chi phí dự phòng rủi ro tín dụng của VPBank trong quý II/2021 đạt 4.199 tỷ đồng, tăng 1,54 lần. Luỹ kế nửa đầu năm 2021, chỉ tiêu này của VPBank đạt 8.652 tỷ đồng, tăng 34% so với cùng kỳ năm 2020.

Tại thời điểm 30/6/2021, tổng tài sản của VPBank đạt 451.767 tỷ đồng, tăng 7,8% so với đầu năm. Dư nợ cho vay khách hàng đạt 310.852,5 tỷ đồng, chiếm 68,8% tổng tài sản, tăng trưởng 6,9%. Trong đó, nợ dưới tiêu chuẩn đạt 7.898,6 tỷ đồng, tăng 31,1%.

Nợ có khả năng mất vốn đạt 1.113,7 tỷ đồng, giảm 46,3% so với đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ (bao gồm cả FE Credit) đạt 3,5. Tỷ lệ bao phủ nợ xấu có xu hướng giảm, đạt 44,7% trong khi cuối năm 2020 đạt mức 45,3%.

Tiền gửi khách hàng của VPBank tại ngày 30/6/2021, không có nhiều biến động so với đầu năm. Tiền gửi không kỳ hạn đạt mức 42.347 tỷ đồng, tăng 19,3% so với đầu năm. Điều này giúp tỷ lệ tiền gửi không kỳ hạn trên tổng tiền gửi được cải thiện từ 15,2% lên mức 18,1% vào cuối quý II/2021.

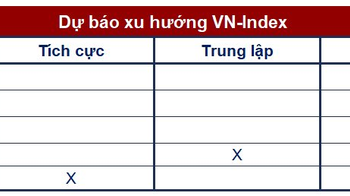

***Nhịp điệu thị trường***

VCBS: Khuyến nghị mua dành cho TPB

Tính đến cuối tháng 6/2021, tổng thu nhập hoạt động của TPBank đạt 6.233 tỷ đồng, tăng 27,74% so với quý II/2020. Lợi nhuận trước thuế của ngân hàng hơn 3.007 tỷ đồng, tăng 47,80% so với cùng kỳ năm trước và tương đương 54% kế hoạch cả năm

Đóng góp lớn nhất đến từ thu nhập lãi thuần khi TPB ghi nhận biên lãi ròng (NIM) tăng mạnh lên 4,8%, đồng thời tiếp tục có tốc độ tăng trưởng tín dụng trong nhóm cao nhất ngành. Cụ thể, tại ngày 31/8, tăng trưởng tín dụng của TPB đạt 16,6% so với hồi đầu năm.

Mặt khác, trong kỳ nâng room tăng trưởng tín dụng quý III, TPB được cấp hạn mức cao nhất 17,4%. Điều này một phần cho thấy Ngân hàng Nhà nước đánh giá cao TPB khi đánh giá các tiêu chí để làm căn cứ cấp hạn mức tín dụng như chất lượng tài sản, quản trị rủi ro, lượng vốn dồi dào và mức độ đóng góp, hỗ trợ xã hội.

Công ty Chứng khoán Vietcombank (VCBS) kỳ vọng TPB sẽ tiếp tục được nâng hạn mức tín dụng trong các tháng cuối năm và tốc độ tăng trưởng tín dụng có thể đạt trên 20% cho cả năm 2021.

Mới đây, TPB đã hoàn tất đợt phát hành 100 triệu cổ phiếu (tương đương 9,3% lượng cổ phiếu lưu hành) cho các nhà đầu tư trong nước ở mức giá 33.000 đồng/cổ phiếu.

Mặc dù mức giá phát hành thấp hơn so với kỳ vọng của thị trường nhưng cũng tương đương với mức giá giao dịch trung bình trong 3 tháng qua của ngân hàng và tỷ lệ P/B đạt 1,7 lần.

Thặng dư vốn cổ phần từ thương vụ phát hành sẽ giúp tăng thêm 1.026 tỷ đồng (tăng 4,8%) cho giá trị sổ sách trên mỗi cổ phiếu (BVPS). Ngoài ra, do hiện tại cổ phiếu TPB đã hết room ngoại, sau phát hành tỷ lệ sở hữu của các nhà đầu tư nước ngoài sẽ giảm xuống còn 27,4% và số lượng cổ phiếu khối ngoại có thể mua thêm là 30 triệu.

Về triển vọng tăng trưởng, TPB đã thực hiện áp dụng công nghệ ví dụ như mô hình Livebank, phát triển các Robot giúp tăng hiệu quả làm việc của nhân viên. Do đó, quy mô nhân sự của TPB tăng chậm hơn quy mô tài sản của ngân hàng và tỷ lệ chi phí CIR thấp hơn các ngân hàng có quy mô tương đương.

Bên cạnh đó, các sản phẩm số hóa cũng giúp tăng trải nghiệm khách hàng. Ví dụ như giao dịch tại Livebank chỉ cần dấu vân tay và có thể hoạt động 24/7. Kết hợp với các hình thức marketing hiệu quả khác, tập khách hàng của TPB tăng nhanh trong vài năm qua giúp cho cơ cấu huy động – cho vay của ngân hàng tăng trưởng bền vững hơn.

Thị phần phát hành trái phiếu của chứng khoán TPBS thời gian qua liên tục gia tăng và đạt 10% trong nửa đầu năm 2021 nếu ngoại trừ trái phiếu phát hành bởi các ngân hàng. Việc liên kết hoạt động chặt chẽ trong mảng phát hành trái phiếu cùng với hoạt động ngân hàng có thể giúp cho khách hàng của TPB có thêm các sản phẩm đầu tư trong tương lai.

VCBS dự phóng lợi nhuận trước thuế năm 2021 của TPB đạt 6.065 tỷ đồng, tăng 38% cùng kỳ, tương đương EPS đạt 4.141 đồng/cổ phiếu và BVPS đạt 22.009 đồng/cổ phiếu. VCBS ước tính mức giá hợp lý cho cổ phiếu TPB là 48.040 đồng/cổ phiếu, dựa trên phương pháp định giá so sánh P/B và mức định giá 2,2 lần.

***Họ Louis***

MASVN: Khuyến nghị mua NAF

Được biết, hiện Nafoods Group (HoSE: NAF) nắm trong tay 70% thị phần chanh leo tại Việt Nam và chiếm 8% thị phần chanh leo cô đặc toàn cầu. Bên cạnh sản phẩm truyền thống là chanh leo, NAF còn là nhà sản xuất hoa quả, nông sản lớn với công nghệ hiện đại và sản phẩm đa dạng bao gồm nước ép IQF, hoa quả và rau củ đông lạnh, sản phẩm sấy khô, sấy dẻo và hoa quả tươi.

Doanh nghiệp xuất khẩu sản phẩm đi 70 quốc gia, trong đó châu Âu là thị trường lớn nhất với khoảng trên 40% doanh thu hằng năm.

Quý III, NAF đạt tăng trưởng doanh thu và lợi nhuận kỷ lục với kết quả lượt là 412 tỷ đồng (cao hơn 48% cùng kỳ năm ngoái) và 20,5 tỷ đồng (cao hơn 52%) nhờ sự phục hồi mạnh mẽ của thị trường châu Âu sau đại dịch và tổ chức sản xuất an toàn trong tình trạng giãn cách xã hội nghiêm ngặt tại Nghệ An và Long An là hai khu vực đặt nhà máy sản xuất của NAF.

Lũy kế 9 tháng đầu năm, NAF ghi nhận doanh thu thuần và lợi nhuận sau thuế lần lượt 1.205 tỷ đồng (tăng 32% so với cùng kỳ) và 61 tỷ đồng (tăng 19%) với sản lượng tiêu thụ tăng mạnh ở tất cả các mảng sản phẩm gồm nước ép (tăng 37%), sản phẩm sấy (tăng 10%) và cây giống chanh leo (tăng 45%).

Ước tính 2021, NAF sẽ đạt tăng trưởng doanh thu 1.734 tỷ đồng (tăng 44% cùng kỳ) và lợi nhuận sau thuế 81 tỷ đồng (tăng 33%). Năm 2022, NAF dự báo sẽ tiếp tục đạt mức tăng trưởng doanh thu và lợi nhuận cao, lần lượt 20% và 47% so với thực hiện năm trước đó.

Kết quả tích cực dựa trên giả định về sự mở cửa trở lại toàn diện của thị trường Trung Quốc, Đông Nam Á; sự phát triển nhanh của nhóm sản phẩm hoa quả sấy dẻo (xoài, thanh long, cam, mít) và giá hoa quả nguyên liệu được dự báo giảm sau đại dịch.

Công ty Chứng khoán Mirae Asset Việt Nam (MASVN) đưa ra mức giá mục tiêu 12 tháng dành cho cổ phiếu NAF là 44.900 đồng/cổ phiếu (tổng mức sinh lời 47%) – được xác định bằng phương pháp P/E với hệ số 23,8 lần (trung bình lịch sử 1 năm) áp dụng trên EPS điều chỉnh dự phóng 2022 ở mức 1.891 đồng.

PHS: Khuyến nghị nắm giữ đối với GMD

Lũy kế 6 tháng đầu năm, doanh thu thuần của Công ty Cổ phần Gemadept (HoSE: GMD) đạt hơn 1.439 tỷ đồng, tăng 19% so với cùng kỳ năm ngoái. Trong đó, doanh thu từ hoạt đông khai thác cảng đạt hơn 1.235 tỷ đồng, doanh thu từ hoạt động logistics đạt hơn 203 tỷ đồng.

Lợi nhuận trước thuế và lợi nhuận sau thuế lần lượt ghi nhận 388 tỷ đồng và 350 tỷ đồng, tương đương tăng trưởng ở mức 38% và 39%.

GMD lên 2 kịch bản kinh doanh cho năm 2021. Ở kịch bản trung bình, doanh thu hợp nhất và lãi trước thuế của công ty dự kiến lần lượt đạt 2.700 tỷ đồng và 630 tỷ đồng, tương đương tăng 4% và tăng 23% so với mức thực hiện năm 2020.

Ở kịch bản lạc quan, doanh thu hợp nhất mục tiêu nhỉnh hơn ở mức 2.800 tỷ đồng, lãi trước thuế mục tiêu là 700 tỷ đồng, lần lượt tăng 7% và 37% so với mức thực hiện năm 2020.

Như vậy, sau 6 tháng đầu năm, GMD đã hoàn thành từ 51-53% kế hoạch về doanh thu và 55-62% kế hoạch về lợi nhuận.

Trong kỳ, dù dịch bệnh đang diễn ra, Công ty Cổ phần Dịch vụ Hàng Hóa Sài Gòn (HoSE: SCS) – công ty liên kết của GMD – vẫn có kết quả tốt do đóng vai trò quan trọng trong việc vận chuyển vắc-xin Covid-19. Thêm vào đó, Gemalink bắt đầu có những chuyển biến tích cực trong hoạt động kinh doanh khi vận hành hết công suất vào tháng 6 và nhờ Gemalink, sản lượng container qua các cảng phía Nam của GMD tăng 104% so với tháng 6/2020. Bước sang tháng 7, Gemalink đã có lời.

Trong báo cáo mới nhất, Công ty Chứng khoán Phú Hưng (PHS) đã nâng dự phóng doanh thu và lợi nhuận của GMD lần lượt 12% và 11% so với báo cáo trước, lên 3.100 tỷ đồng (tăng 19% cùng kỳ) và 599 tỷ đồng (tăng 36% cùng kỳ). Mức tăng của dự phóng mới là do việc giao thương nhộn nhịp ở cảng Gemalink và mức tăng của giá vận chuyển.

Trong thời gian tới, PHS cho rằng Gemalink sẽ là động lực cho tăng trưởng tương lai dài hạn. Doanh nghiệp cũng có tham vọng mở rộng thêm công suất khai thác trong năm 2021.

Với sản lượng hàng hóa thông quan nhộn nhịp ở các cảng Hải Phòng và Bà Rịa Vũng Tàu, GMD cũng có kế hoạch mở rộng cảng Nam Đình Vũ và bắt đầu Gemalink giai đoạn 2 trong năm 2021. Bên cạnh đó, là một trong những doanh nghiệp logistics hàng đầu, GMD được hưởng lợi từ ngành bán lẻ và hạ tầng phát triển ở Việt Nam.

Sử dụng SoTP như báo cáo lần trước, PHS vẫn duy trì mức giá hợp lý của cổ phiếu GMD là 54.800 đồng/cổ phiếu, cao hơn 11,8% giá đóng cửa phiên 24/9 và đưa ra khuyến nghị nắm giữ.