Thị trường cổ phiếu thường được chia thành 3 loại cổ phiếu: cổ phiếu large-cap hay blue chip, cổ phiếu mid-cap và cổ phiếu small-cap hay penny. Trong đó, cổ phiếu mid-cap chiếm tỉ trọng lớn nhất, vậy cổ phiếu midcap là gì? Tiềm năng của cổ phiếu midcap ra sao?

Cổ phiếu midcap là gì?

Midcap (hoặc mid-capitalization) là thuật ngữ được sử dụng để chỉ các công ty có vốn hóa thị trường (vốn hóa) —hoặc giá trị thị trường — từ 2 đến 10 tỷ đô la. Vốn hóa thị trường được tính bằng cách nhân số lượng cổ phiếu đang lưu hành với giá trên mỗi cổ phiếu.

Những doanh nghiệp với cổ phiếu midcap sẽ không có quy mô lớn như nhóm large cap nhưng đây cũng thường là những doanh nghiệp có tình hình sản xuất kinh doanh ổn định. Trên thị trường chứng khoán, nhóm midcap có tác động không nhỏ khi số lượng các cổ phiếu nhóm này chiếm số lượng đông đảo nhất.

Một thuật ngữ khác thường đi kèm với midcap nữa là quỹ đầu tư midcap. Đây là một công cụ đầu tư gộp, chẳng hạn quĩ tương hỗ hoặc quĩ ETF, đầu tư vào cổ phiếu của các công ty có vốn hóa trung bình hoặc các công ty có vốn hóa thị trường từ khoảng 2 tỉ USD đến 10 tỉ USD.

Nhìn chung, các công ty có vốn hóa trung bình có xu hướng có tiềm năng tăng trưởng nhiều hơn so với các cổ phiếu vốn hóa lớn và có ít biến động hơn so với phân khúc vốn hóa nhỏ.

Tại sao nên đầu tư vào cổ phiếu và quỹ đầu tư midcap?

Thông thường, các danh mục đầu tư đa dạng luôn xuất hiện cả cổ phiếu vốn hóa lớn (blue chip) và cổ phiếu vốn hóa trung bình, thậm chí cổ phiếu vốn hóa nhỏ (penny). Phần trăm của từng loại tùy thuộc vào khẩu vị đầu tư và mục tiêu đầu tư. Ngoài ra, nó còn phụ thuộc vào giai đoạn hiện tại của chu kỳ kinh doanh.

Mở rộng chu kỳ kinh doanh

Công ty vốn hóa trung bình thường có tình hình kinh doanh tích cực trong giai đoạn mở rộng hoạt động kinh doanh. Tình hình phát triển ổn định trong khi lãi suất thấp và nguồn vốn lớn. Kết quả là, lãnh đạo cấp cao của công ty vốn hóa trung bình có thể tiếp cận khoản vay giá rẻ để đáp ứng nhu cầu mở rộng. Họ đẩy mạnh quy mô thông qua đầu tư vào thiết bị vốn, sáp nhập hoặc mua lại.

Mid-cap và small-cap

Các công ty vốn hóa nhỏ thường không rủi ro như những công ty vốn hóa bé. Trong chu kỳ vận động của kinh tế, công ty midcap thường không dễ lâm vào cảnh phá sản như những công ty nhỏ.

Công ty vốn hóa trung bình thường có tuổi đời lâu dài hơn công ty nhỏ do đó, nhà đầu tư có thể tiếp cận thông tin của công ty qua nghiên cứu và tìm hiểu.

Nhà đầu tư thường phải nghiên cứu trước khi giao dịch cổ phiếu midcap, những công ty có tình hình phát triển và doanh thu tăng trưởng ổn định hấp dẫn hơn cổ phiếu penny.

Một số công ty thường chỉ có thể duy trì cổ phiếu vốn hóa trung bình vô thời hạn. Mô hình kinh doanh của họ có thể chỉ phát triển đến một quy mô nhất định. Trong trường hợp khác, ban lãnh đạo của công ty có thể không muốn trở thành một công ty có vốn hóa lớn.

Một số công ty có thu nhập ổn định nhưng lại nằm trong phân khúc kém hấp dẫn của thị trường chứng khoán. Do đó, những công ty này thường có tỷ lệ P/E thấp. Mặc dù doanh số bán hàng rất mạnh, nhưng các nhà đầu tư không hào hứng với ngành của họ.

Các công ty vốn hóa trung bình khác có thể sẵn sàng chuyển mình thành bước đột phá tiếp theo. Họ có thể sắp công bố sản phẩm mới hoặc thực hiện thương vụ mua lại, thâu tóm. Lúc này, công ty vốn hóa trung bình có thể mang lại tiềm năng tăng trưởng tương tự như một công ty nhỏ hơn với ít rủi ro hơn.

Mid-cap và large-cap

Công ty vốn hóa trung bình có thể không ổn định như công ty vốn hóa lớn. Thứ nhất, những công ty mid-cap không có nhiều lượng tiền mặt như công ty large-cap, do đó, rủi ro trong giai đoạn kinh tế suy giảm khá lớn. Bên cạnh đó, công ty vốn hóa trung bình thường tập trung vào một mảng cụ thể của thị trường, nếu thị trường đó biến động mạnh hoặc biến mất, họ khó lòng trụ vững.

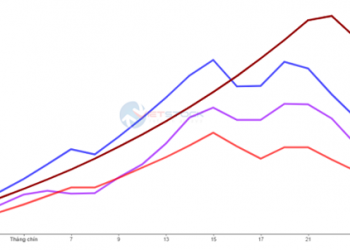

Công ty mid-cap hoạt động mạnh hơn cả công ty vốn hóa lớn và bé

Trong mười năm qua, công ty vốn hóa trung bình hoạt động tốt hơn so với công ty vốn hóa lớn và vốn hóa nhỏ. Nếu một nhà đầu tư vào chỉ số S&P MidCap Index từ năm 2010 với 1.000 USD, đến năm 2020, họ sẽ thu về lợi tức khoảng 2.684 USD. Chỉ số vốn hóa của 2000 công ty vốn hóa trung bình Russell 2000 Index mang về 2.289 USD lợi tức. Cổ phiếu vốn hóa trung bình ít rủi ro hơn cổ phiếu vốn hóa nhỏ nhưng lợi tức cao hơn cổ phiếu vốn hóa lớn.