Các mã cổ phiếu ngân hàng bị bán ra mạnh, dù kết quả kinh doanh tăng trưởng tốt. Áp lực đáo hạn trái phiếu doanh nghiệp là nguyên nhân?

Áp lực đáo hạn cận kề đối với các ngân hàng

Để nói về lý do cổ phiếu ngân hàng lao đao thời gian gần đây, chúng ta phải đề cập đến thị trường trái phiếu doanh nghiệp.

Thị trường trái phiếu doanh nghiệp (TPDN) bắt đầu hoạt động kể từ 2005. Tính đến đầu quý III-2022 đã có hơn 5.000 đợt phát hành với tổng giá trị phát hành đạt gần 2,5 triệu tỷ đồng, nắm vai trò quan trọng giúp cung ứng vốn cho nền kinh tế.

Tuy nhiên, thị trường TPDN có sự bùng nổ trong giai đoạn 2019-2021. Giá trị phát hành ở giai đoạn này lên đến gần 1,6 triệu tỷ đồng, chiếm tới 64% tổng lượng phát hành giai đoạn 2005-2022. Nếu xét về cơ cấu ngành, nhóm NH chiếm tới 65% tỷ trọng, cao nhất trong hoạt động phát hành TPDN.

Nhưng sau giai đoạn tăng nóng, kể từ quý II, giá trị phát hành TPDN bất ngờ sụt giảm mạnh khi mà Nghị định 153/2020/NĐ-CP được xem xét sửa đổi nhằm bảo vệ quyền lợi hợp pháp của NĐT, đồng thời nâng cao chất lượng của thị trường vốn.

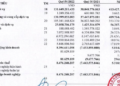

Thống kê cho thấy, có 411 đợt phát hành TPDN trong 9 tháng năm 2022. Trong đó, phát hành riêng lẻ là 389 đợt, tổng giá trị phát hành đạt 244.191 tỷ đồng (so với cùng kỳ năm ngoái giảm 67,7%). Dư nợ TPDN tính đến cuối quý III rơi vào khoảng 1,3 triệu tỷ đồng, tương đương 13% GDP năm 2021.

Nhiều Ngân hàng thương mại cổ phần đã có động thái chủ động mua lại TPDN trước hạn sau sự cố Tân Hoàng Minh. Số liệu thống kê từ CTCK Vietcombank (VCBS) cho thấy, sau 9 tháng năm 2022, các DN mua lại TPDN trước hạn lên tới 135.180 tỷ đồng. Trong đó, ngân hàng thương mại cổ phần là nhóm mạnh tay mua lại TPDN trước hạn.

Có thể kể đến một số cái tên như: BID mua lại 12.672 tỷ đồng, VIB mua lại 8.800 tỷ đồng, LPB mua lại 8.000 tỷ đồng, SHB mua lại 5.450 tỷ đồng, TPB mau lại 4.900 tỷ đồng, HDB mua lại 4.798 tỷ đồng, OCB mua lại 4.700 tỷ đồng, VCB mua lại 2.900 tỷ đồng, ABB mua lại 2.000 tỷ đồng.

Tuy nhiên, giai đoạn 2019-2021, số lượng TPDN được phát hành quá lớn nên áp lực đáo hạn vẫn trong tình trạng rất căng thẳng. Chủ yếu ở trong các năm 2023 và 2024, tổng giá trị lên tới 790.000 tỷ đồng (chiếm khoảng 50% khối lượng TPDN đang lưu hành).

Khoảng 85.000 tỷ đồng TPDN sẽ được đáo hạn trong quý IV, nhóm ngân hàng chiếm tới 53,4%. VCBS cho biết, quý IV, TCB có giá trị phát hành TPDN đáo hạn lớn nhất với 12.700 tỷ đồng. Tiếp đó là VPB với 8.000 tỷ đồng, LPB với 6.080 tỷ đồng, VIB với 3.600 tỷ đồng, OCB với 2.000 tỷ đồng, VBB với 2.000 tỷ đồng, HDB với 1.800 tỷ đồng, ABB với 1.600 tỷ đồng, BID với 1.178 tỷ đồng, BAB với 1.000 tỷ đồng, MSB với 800 tỷ đồng.

Cổ phiếu ngân hàng ảnh hưởng ra sao?

Với áp lực đáo hạn lớn, cổ phiếu ngân hàng TCB bị cổ đông bán ra mạnh. Hiện nó đang giảm về vùng giá thấp nhất nếu tính 2 năm trở lại đây. Chỉ tính từ đầu tháng 10, TCB ghi nhận 11 phiên giảm với 5 phiên giảm sàn. Cổ phiếu này lao dốc từ 32.500 đồng xuống 21.300 đồng (giảm 35%).

Cổ phiếu ngân hàng VPB cũng giảm tới 7 phiên, từ 18.000 đồng xuống 15.400 đồng (giảm 15%); LBP giảm 10 phiên, từ 12.900 đồng xuống 9.350 đồng (giảm 28%); VIB giảm 10 phiên, từ 22.000 đồng xuống 18.850 đồng (giảm 15%). Các mã cổ phiếu ngân hàng khác của OCB, HDB, ABB, MSB… cũng trong tình cảnh tương tự.

Nhóm cổ phiếu ngân hàng bị nhà đầu tư hắt hủi: Hiện tượng bất thường?

Mặt bằng lãi suất phát hành bình quân dù không thuộc nhóm cao nhất nhưng trên thực tế TPDN do các ngân hàng phát hành vẫn thu hút được NĐT. Đồng nghĩa với việc, so với mặt bằng chung của thị trường độ tin cậy, sự an toàn của hệ thống tài chính vẫn ở mức tương đối tốt.

Số liệu của Bộ Tài chính cho thấy, trong các nhóm trên thị trường, lãi suất phát hành bình quân của các ngân hàng thuộc nhóm thấp nhất, trung bình ở mức 4,64%/năm. Dù chịu áp lực đáo hạn trong thời gian tới nhưng với mặt bằng lãi suất phát hành không quá cao, kỳ hạn cứng, khối lượng phát hành chiếm tỷ trọng nhỏ trong tổng dư nợ, hoạt động phát hành TPDN của các ngân hàng được đánh giá là vẫn trong trạng thái an toàn.

Nhưng không có nghĩa là ngân hàng không chịu rủi ro với TPDN. Hiện nay, ngân hàng đang là đối tác chính cung cấp vốn cho doanh nghiệp bất động sản. Trường hợp các doanh nghiệp bất động sản nếu mất khả năng thanh toán sẽ ảnh hưởng đến khả năng trả nợ đối với các khoản vay tại ngân hàng.

Một vấn đề khác, trong trường hợp NĐT cá nhân nắm trái phiếu nhưng không được thanh toán gốc và lãi đúng hạn sẽ gây khó khăn về dòng tiền, nhất là khi các cả nhân có khoản vay tại ngân hàng nhưng thu nhập không ổn định.

Công ty Chứng khoán Rồng Việt đánh giá xác suất nợ xấu gia tăng tại các NH đang cao hơn, chi phí tín dụng sẽ tăng áp lực trong các quý tiếp theo. Những ngân hàng phân bổ cao tín dụng vào cho vay BĐS sẽ chịu rủi ro cao hơn so với các ngân hàng khác, tùy vào mức độ tiếp xúc tín dụng với ngành BĐS cũng như sức khỏe tài chính các đối tác.