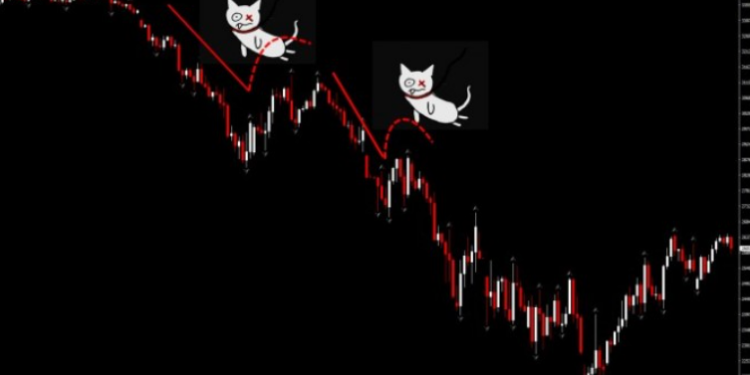

So sánh một cách tương đối, Dead cat bounce gần giống bẫy tăng giá (bull trap), sẽ tạo ra một nhịp hồi nhỏ trong khi giá đang lao dốc, có thể khiến các nhà đầu tư thua lỗ lớn.

Hiểu về Dead cat bounce

Dead cat bounce (Cú nảy của con mèo chết) là thuật ngữ ra đời vào những năm 1980, chỉ sự phục hồi giá ngắn hạn của cổ phiếu, hàng hóa, thị trường trong một xu hướng giảm giá kéo dài.

Ví von một cách hình ảnh, giống như con mèo chết rơi từ trên cao xuống. Thời điểm chạm đất có thể sẽ hồi phục trong ít phút nhưng cuối cùng vẫn không thể qua khỏi. Chiếu sang cổ phiếu, nó có thể sẽ tăng sau một thời gian xuống giá nhưng sự phục hồi này thông thường chỉ kéo dài trong vài phiên, vài tuần rồi tiếp tục giảm chứ không có sự đảo chiều.

Dead cat bounce rất khó xác định. Thường, nhà đầu tư phát hiện ra mô hình giá này sau khi nó đã xảy ra và thiết lập các mức đáy mới.

Tuy nhiên, Dead cat bounce thông thường sẽ diễn biến như sau:

– Giá cổ phiếu giảm mạnh bởi tin tức xấu. Thông thường, nó giảm tới 30%, kèm với đó là một khoảng trống giá (gap) theo xu hướng giá.

– Xuất hiện nhịp hồi nhẹ, đổi chiều. Chính điều này khiến nhà đầu tư có thể sẽ nhầm lẫn rằng giá cổ phiếu đã tạo đáy và bắt đầu đảo chiều.

– Giá cổ phiếu sau khi hồi nhẹ quay đầu giảm tiếp, thậm chí xuống sâu hơn, phá vỡ đáy trước đó.

Dead cat bounce là mô hình giá chỉ xuất hiện trong thị trường suy thoái. Nếu cổ phiếu giảm sâu trên 20% có thể đang rơi vào lãnh thổ của thời kỳ giá xuống. Nếu xuất hiện một vài nhịp hồi ngắn hạn trong thị trường này, thì đó là dấu hiệu cho thấy cổ phiếu vẫn tiếp tục dò đáy và giảm xuống mức thấp mới.

Do vậy, nhà đầu tư cần sử dụng các chỉ báo hỗ trợ như MACD, MA, RSI… để xác định chính xác xu hướng, thực hiện cắt lỗ hoặc “chốt non”. Thực tế, để xác định Dead cat bounce cũng như tìm đúng đỉnh hoặc đáy của thị trường không đơn giản, kể cả với các nhà đầu tư nhiều kinh nghiệm.

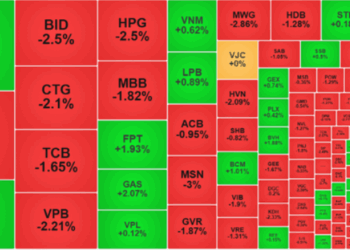

Bull Trap là gì?

Bull Trap (Bẫy tăng giá) là thuật ngữ khá phổ biến trong thị trường chứng khoán. Thuật ngữ này mô tả một tín hiệu giả, khiến các nhà đầu tư tin rằng thị trường có dấu hiệu phục hồi, bắt đầu tăng trở lại sau một chu kỳ giảm giá trước đó. Những lúc này, nhiều nhà đầu tư muốn “bắt đáy” sẽ liên tục thực hiện mua vào.

Nhưng, sự phục hồi trên chỉ tồn tại trong thời gian ngắn, sau đó, giá cổ phiếu tiếp tục giảm, đồng nghĩa với việc nhà đầu tư rơi vào cảnh thua lỗ nặng.

Khi tham gia đầu tư chứng khoán, các nhà đầu tư khó lòng tránh khỏi Bull trap, nhất là những nhà đầu tư F0 còn thiếu kinh nghiệm, cộng với tâm lý chưa vững vàng.

Nguyên nhân xuất hiện Bull Trap

Bull Trap xuất hiện có thể do nhiều nguyên nhân, nhưng chủ yếu là do yếu tố bên ngoài can thiệp hoặc tác động của tin tức hay các sự kiện kinh tế, chính trị.

Nói một cách dễ hiểu, các tổ chức, cá nhân có tiềm lực lớn về tài chính, còn được gọi là cá mập hay đội lái khi liên tục mua một mã cổ phiếu sẽ tạo ra cơn sốt tăng giá ảo. Khi đó, các nhà đầu tư nhỏ lẻ, các F0 thấy giá tăng liền mua đuổi. Nhưng đến khi cá mập đạt được ngưỡng kỳ vọng thì bắt đầu xả hàng, thu lời.

Hành vi thao túng giá cổ phiếu thời gian qua có xuất hiện và đã bị cơ quan chức năng xử phạt hoặc bắt giữ theo quy định của pháp luật.

Hay những tin tức bất ngờ cũng tác động đến tâm lý nhà đầu tư khiến họ có thể đưa ra quyết định mua vội, khiến giá cổ phiếu tăng tạm thời. Các tin tốt xuất hiện trong khủng hoảng có thể sẽ tạo ra tâm lý hưng phấn cho nhà đầu tư để họ tin vào sự phục hồi của thị trường. Trên thực tế, nhà đầu tư cần hiểu bản chất của sự giảm giá. Sự khủng hoảng thông thường cũng không thể giải quyết bằng các biện pháp ngắn hạn.

Một nguyên nhân khác tạo ra hiệu ứng Bull Trap chính là hiệu ứng tăng giá. Khi nhiều nhà đầu tư cùng thực hiện mua để “bắt đáy” sẽ tạo ra hiệu ứng tăng giá ảo. Tuy nhiên, nó chỉ áp đảo lực bán trong thời gian ngắn rồi sẽ giảm mạnh khiến giá cổ phiếu quay đầu.

Làm thế nào để nhận biết Bull Trap?

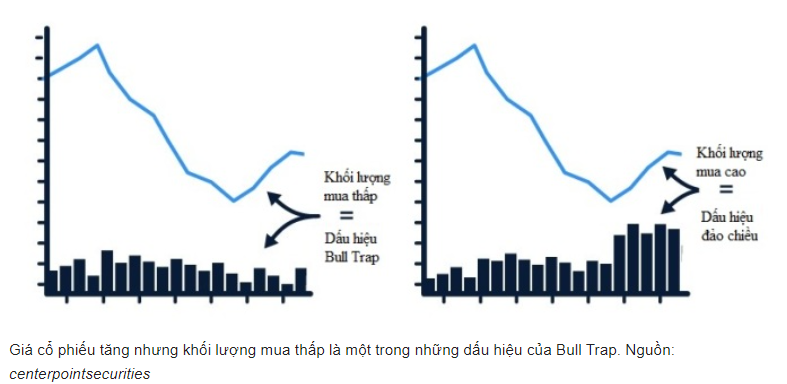

Dấu hiệu kỹ thuật chung của các bẫy tăng giá là xuất hiện xung quanh đường hỗ trợ và kháng cự, nhưng lại không được hỗ trợ bởi khối lượng giao dịch hay các chỉ báo xung lượng chính. Cụ thể:

– Giá cổ phiếu tăng, nhưng các chỉ báo xung lượng như MACD và RSI lại vẫn trong xu hướng giảm. Thực tế, nếu đảo chiều tăng giá thực sự thì giá cổ phiếu, MACD và RSI thông thường sẽ có xu hướng tăng cùng lúc.

– Có chuyển động đi lên nhưng khối lượng giao dịch thấp. Điều này phản ánh, có thể có nhóm người đầu cơ đẩy giá nhưng không mua hỗ trợ chuyển động.

– Sử dụng chỉ báo Fibonacci thoái lui nhằm nhận biết ngưỡng hỗ trợ, kháng cự, điểm ra vào lệnh đối với giá cổ phiếu. Nhiều trường hợp, các bẫy tăng giá thoát được khỏi đường hỗ trợ nhưng sẽ xuất hiện đường kháng cự ở mức Fibonacci.

Tránh Bull Trap ra sao?

Để tránh bẫy tăng giá hay các rủi ro chứng khoán khác, điều quan trọng là nhà đầu tư cần phải trang bị những kiến thức về phân tích kỹ thuật, đó là các chỉ báo cơ bản, mô hình breakout ở vùng kháng cự, vùng cung cầu, quan sát hành động giá…

Ngoài ra, nhà đầu tư cần cập nhật các thông tin vĩ mô, biến động thị trường, có thể phân tích được xem yếu tố nào ảnh hưởng đến giá thị trường trong dài hạn, tránh để tỷ lệ đòn bẩy quá cao gây cháy tài khoản.

Một chiến lược phòng ngừa rủi ro hiệu quả khác cần lưu ý đó là cắt lỗ, chốt lời hợp lý. Nhà đầu tư nên quản lý mức cắt lỗ không quá 8% vốn đầu tư. Nếu không tự đặt được cắt lỗ hoặc chốt lời, nhà đầu tư có thể sử dụng công cụ cắt lỗ, cảnh báo tự động của công ty môi giới chứng khoán.

Không kiểm soát được cảm xúc, chạy theo tin nóng hay đám đông khi đầu tư chứng khoán có thể đẩy nhà đầu tư vào bẫy tăng giá khi mua đỉnh, bán đáy, tổn thất nặng nề.