Tập đoàn Hoá chất Đức Giang đã trở thành hiện tượng trong 2 năm vừa qua với làn sóng tăng giá mạnh mẽ của cổ phiếu DGC từ năm 2021. Đến tháng 4 năm 2022, DGC vẫn giao dịch ở mức đỉnh 262.100 đồng.

Giá cổ phiếu liên tiếp tạo đỉnh, hoạt động kinh doanh thuận lợi khiến ban lãnh đạo và nhân viên của tập đoàn hoá chất đầy hào hứng. Trong chia sẻ tên tạp chí Forbes số mới nhất, chủ tịch Đào Hữu Huyền cho biết ông tự hào một nhân viên vệ sinh môi trường của công ty cũng có 35 tỷ đồng, một kỹ sư có hơn 100 tỷ đồng nhờ sở hữu cổ phiếu DGC. Tập đoàn 2.000 nhân sự trong năm 2021 có thêm vài trăm ô tô mới nhờ nhân viên trở nên giàu có hơn.

Giá cổ phiếu DGC đạt đỉnh đỉnh 262.100 đồng vào tháng 4/2022.

Thiên thời địa lợi

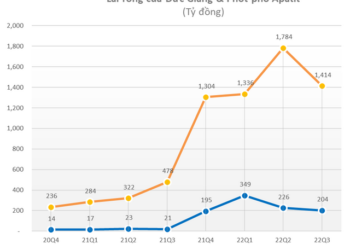

Giá DGC lập đỉnh phản ánh kết quả kinh doanh ấn tượng của tập đoàn hoá chất Đức Giang khi doanh thu thuần quý I/2022 của ông lớn ngành hoá chất cán mốc 3.634 tỷ đồng, gấp 1,8 lần con số cùng kỳ năm ngoái. Lợi nhuận sau thuế cũng lập đỉnh 1.507 tỷ đồng, gấp 5 lần năm ngoái.

Hiện tập đoàn có 4 mảng lớn gồm: Chất tẩy rửa, Hóa chất công nghiệp, Phân bón, phụ gia thức ăn chăn nuôi nhưng nếu xét theo chuỗi giá trị, những hoạt động kinh doanh này đều xoay quanh phốt pho vàng.

Kết quả kinh doanh ấn tượng của hoá chất Đức Giang trong 2 năm gần đây đến từ đến bối cảnh chung của thị trường thế giới về phốt pho vàng. BGiá bán trung bình của phốt pho vàng của hoá chất Đức Giang tăng khoảng 25% so với cùng kỳ trong năm 2021 do 2 nguyên nhân chính: Nhu cầu cao từ các nhà sản xuất chip và việc cắt giảm sản lượng phốt pho vàng ở Trung Quốc.

Theo Hiệp hội Công nghiệp Chất bán dẫn, doanh thu chất bán dẫn trên toàn cầu năm 2021 đạt 554,1 tỷ USD tăng 26% so với cùng kỳ, với doanh thu nửa cuối năm 2021 tăng nhanh hơn đạt mức 28% so với mức tăng trưởng 23% trong 6 tháng đầu năm 2021.

SSI Research ước tính giá phốt pho vàng sẽ duy trì xu hướng tăng trong năm 2022 nhờ nhu cầu của các nhà sản xuất chip liên tục tăng mạnh, mặc dù tốc độ tăng trưởng có thể chậm hơn. Deloitte và IHS Markit đều có chung quan điểm rằng tình trạng thiếu hụt chất bán dẫn có thể kéo dài đến đầu năm 2023 và kỳ vọng ngành bán dẫn toàn cầu sẽ tăng trưởng 10% trong năm 2022, nhờ nhu cầu cao từ các nhà sản xuất máy tính, trung tâm dữ liệu và điện thoại. Nhu cầu về phốt pho vàng từ các nhà sản xuất chip vẫn có thể tăng trong năm 2022.

Vị thế hàng đầu của DGC

Số liệu Forbes cho biết trên thế giới hiện có 18 nhà máy sản xuất phốt pho vàng thì Đức Giang là công ty có quy mô lớn nhất trong 4 công ty Việt Nam. Tập đoàn này cũng tự phát triển được công nghệ dùng quặng bột, than bột, quặng apatit trong sản xuất phốt pho vàng, đồng thời sở hữu mỏ quặng riêng. Nhờ vậy Đức Giang có lợi thế về giá thành so với những doanh nghiệp khác khi không phải mua quặng từ bên ngoài.

Theo Báo cáo thường niên năm 2021, doanh thu chính của Đức Giang chủ yếu đến từ xuất khẩu, đạt mức 6.470 tỷ đồng trong năm 2021, chiếm tỷ trọng 67,7% trong khi doanh thu trong nước đạt 3.080 tỷ đồng, chiếm 32,3%. Tập khách hàng của hoá chất Đức Giang cũng là những doanh nghiệp đầu ngành trong các lĩnh vực quan trọng như điện tử, thực phẩm, chăn nuôi như Mitsubishi, UNID Global Corp, UPL, CJ, Cargill, Proconco, Wilmar International, Chemicals,…

Theo Báo cáo phân tích của SSI, với nhu cầu phốt pho vàng và axit photphoric nhiệt ước tính gia tăng, với vị thế của mình Hoá chất Đức Giang có thể chuyển phần tăng chi phí nguyên liệu thô (đá phốt phát, axit sunfuric và amoniac) cho khách hàng. SSI ước tính khoảng 40-43% doanh thu phốt pho vàng và 26-34% doanh thu axit photphoric nhiệt được bán cho những khách hàng có nhu cầu cao (như để sản xuất chất bán dẫn).

Những khách hàng này của công ty có thể chuyển phần tăng chi phí vào chuỗi giá trị (thông qua việc tăng giá bán cho các sản phẩm như ô tô, thẻ nhớ, điện thoại di động và máy tính xách tay; hoặc thông qua việc nâng cao danh mục sản phẩm). Do đó Tập đoàn có thể tính toán một mức giá bán đủ cao để bù đắp giá nguyên liệu đầu vào như đá photphat, axit sunfuric và amoniac leo thang. Bên cạnh đó, do tập đoàn này dần dần bán được nhiều sản phẩm hạ nguồn hơn, điều này sẽ giúp bảo vệ biên lợi nhuận trong bối cảnh chi phí nguyên liệu đầu vào tăng mạnh.