Điểm tin doanh nghiệp: LTG, TAR, DLG. Doanh thu tài chính tăng cao, chi phí quản lý giảm và giảm chi phí thuế thu nhập hoãn lại giúp DLG có lãi quý III. Doanh nghiệp giảm được 500 tỷ đồng nợ vay trong 9 tháng.

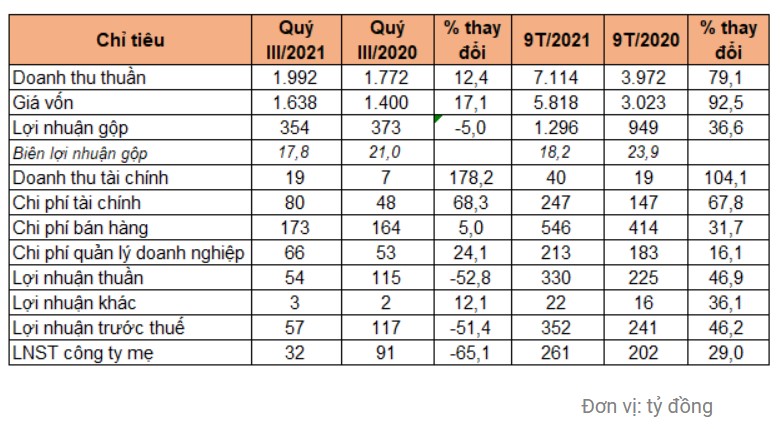

Chi phí tăng cao, Lộc Trời (LTG) báo lãi quý III giảm 65%

Biên lợi nhuận gộp quý III giảm từ 21% xuống 17,8%. Chi phí tài chính tăng mạnh 68% lên 80 tỷ đồng.Doanh nghiệp tăng thêm hơn 1.800 tỷ đồng nợ vay so với đầu năm

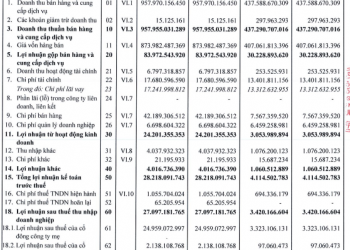

Tập đoàn Lộc Trời (LTG) công bố doanh thu hợp nhất quý III đạt 1.992 tỷ đồng, tăng 12,4%. Giá vốn tăng cao hơn nên lợi nhuận gộp giảm 5% xuống 354 tỷ đồng. Biên lợi nhuận gộp giảm từ 21% xuống 17,8%.

Chi phí tài chính tăng mạnh 68% lên 80 tỷ đồng, chi phí bán hàng tăng 5% lên 173 tỷ và chi phí quản lý doanh nghiệp tăng 24% lên 66 tỷ đồng. Do vậy, lợi nhuận sau thuế cổ đông công ty mẹ đạt 32 tỷ đồng, giảm 65%.

9 tháng, Lộc Trời ghi nhận doanh thu tăng 79% lên 7.114 tỷ đồng. Doanh mảng lương thực (gạo) đạt 3.199 tỷ đồng, gấp 3,5 lần cùng kỳ và vượt qua mảng thuốc bảo vệ thực vật đóng góp lớn nhất trong tổng doanh thu. Doanh thu thuốc bảo vệ thực vật tăng 31,7% đạt 3.161 tỷ đồng, hạt giống tăng 28% đạt 652 tỷ đồng.

Song, biên lợi nhuận mảng gạo mỏng khoảng 2%, giảm so với mức 6% cùng kỳ năm trước. Ngược lại, biên lợi nhuận mảng thuốc bảo vệ thực vật đạt 36%, cùng kỳ đạt 34,1%. Mảng hạt giống ghi nhận biên lợi nhuận giảm từ 28,3% xuống 27,9%.

Do vậy, biên lợi nhuận chung giảm từ 23,9% xuống 18,2%, lợi nhuận gộp tăng 37% lên 1.296 tỷ đồng. Các chi phí đồng loạt tăng cao, Lộc Trời báo lãi 261 tỷ đồng sau 9 tháng, tăng 29%.

So với kế hoạch năm, Lộc Trời thực hiện được 49% mục tiêu doanh thu và 65,5% mục tiêu lợi nhuận sau thuế.

Tính đến 30/9, doanh nghiệp tăng thêm gần 1.750 tỷ đồng nợ vay ngắn hạn lên 3.802 tỷ đồng. Vay nợ dài hạn 60 tỷ đồng, thời điểm đầu năm không có. Tỷ lệ nợ vay trên vốn chủ sở hữu ở mức 1,34 lần.

Lộc Trời giảm khoản phải thu ngắn hạn, giảm tiền và tương đương tiền cùng khoản đầu tư tài chính ngắn hạn. Song, đơn vị tăng mạnh hàng tồn kho từ 2.500 tỷ đồng lên 4.120 tỷ đồng, chiếm 51% tổng tài sản.

***Điểm tin doanh nghiệp 1/11: GEG, DXG, HHV***

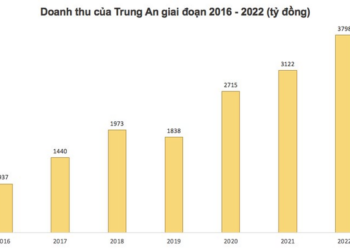

Gạo Trung An (TAR) thực hiện 55% mục tiêu lợi nhuận sau 9 tháng

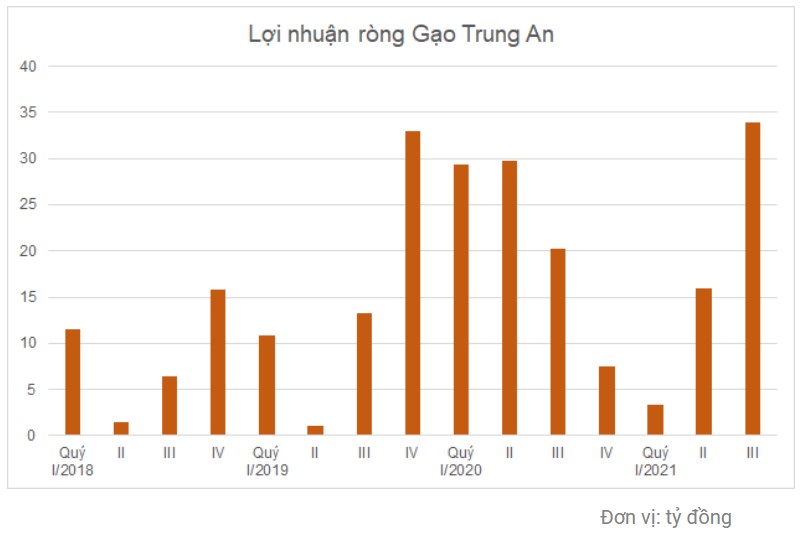

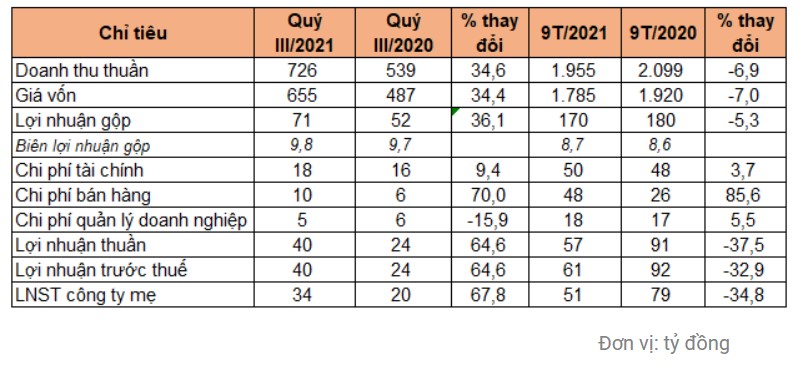

Trung An lãi 34 tỷ đồng quý III, tăng 68% so với cùng kỳ năm trước. 9 tháng, doanh nghiệp lãi 51 tỷ đồng, giảm 35% do chi phí bán hàng tăng cao.

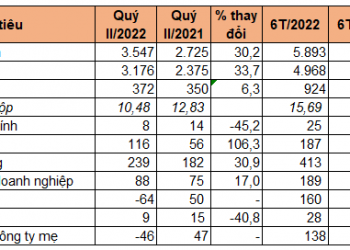

Theo BCTC hợp nhất quý III, Nông nghiệp Công nghệ cao Trung An (TAR) ghi nhận doanh thu thuẩn tăng 35% lên 726 tỷ đồng. Giá vốn tăng gần tương đương, lợi nhuận gộp tăng 36% đạt 71 tỷ đồng. Biên lợi nhuận gộp duy trì mức 9,8%.

Chi phí tài chính tăng 9% lên 19 tỷ đồng, chi phí bán hàng tăng 80% và chi phí quản lý giảm 16%. Lợi nhuận sau thuế công ty mẹ đạt 34 tỷ đồng, tăng 68% so với cùng kỳ năm trước. Đây là mức lợi nhuận cao nhất từ khi Gạo Trung An công bố BCTC quý.

Doanh nghiệp cho biết, trong quý III, nhờ sự đóng góp từ hiệu quả của cánh đồng lớn 800 ha tại Kiên Giang do thay đổi quy trình sản xuất, canh tác từ khâu làm đất, gieo sạ, phụ tưới cho tới thu hoạch nên năng suất thu hoạch tăng, giảm được chi phí nguyên liệu đầu vào.

9 tháng, doanh nghiệp báo doanh thu giảm 7% xuống 1.955 tỷ đồng, lợi nhuận sau thuế giảm 35% xuống 51 tỷ đồng do chi phí bán hàng tăng cao. Trong cơ cấu doanh thu, xuất khẩu tăng mạnh từ 143 tỷ đồng lên 409 tỷ đồng trong khi nội địa giảm từ 1.958 tỷ đồng xuống 1.548 tỷ đồng.

So với kế hoạch năm, doanh nghiệp gạo thực hiện được 56% mục tiêu doanh thu và 54,7% mục tiêu lợi nhuận sau thuế.

Tại thời điểm cuối quý, Gạo Trung An có 2.070 tỷ đồng tổng tài sản, tăng thêm gần 700 tỷ đồng so với đầu năm. Doanh nghiệp tăng mạnh hàng tồn kho từ 654 tỷ đầu năm lên 1.051 tỷ tính đến cuối quý III. Khoản phải thu ngắn hạn tăng từ 69 tỷ lên 376 tỷ đồng, riêng trả trước cho người bán là 199 tỷ đồng, thời điểm đầu năm chỉ 2,3 tỷ đồng.

Trung An tăng cường vay nợ ngắn hạn từ 699 tỷ đồng lên 1.187 tỷ đồng và giảm vay nợ dài hạn từ 39 tỷ xuống 35,6 tỷ đồng. Tỷ lệ nợ vay trên vốn chủ sở hữu ở mức 1,9 lần.

Nông nghiệp Công nghệ cao Trung An đang triển khai phương án chào bán cổ phiếu riêng lẻ với khối lượng 25 triệu đơn vị, giá 18.000 đồng/cp. Vốn điều lệ dự kiến tăng từ 462 tỷ đồng lên 577,5 tỷ đồng. Doanh nghiệp huy động vốn để trả nợ vay ngân hàng, thời điểm giải ngân trong quý IV/2021 và quý I/2022.

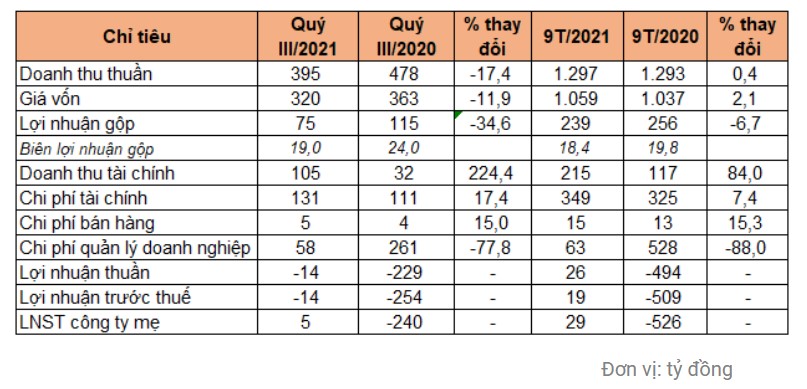

Đức Long Gia Lai (DLG) có lãi quý thứ 3 liên tiếp

Doanh thu tài chính tăng cao, chi phí quản lý giảm và giảm chi phí thuế thu nhập hoãn lại giúp DLG có lãi quý III. Doanh nghiệp giảm được 500 tỷ đồng nợ vay trong 9 tháng.

Tập đoàn Đức Long Gia Lai (DLG) công bố BCTC hợp nhất quý III với doanh thu giảm 17% xuống 395 tỷ đồng. Lợi nhuận gộp 75 tỷ đồng, giảm 35%. Biên lợi nhuận gộp giảm từ 24% về 19%.

Theo giải trình, dịch Covid-19 bùng phát đợt thứ 4 tại Việt Nam khốc liệt ảnh hưởng đến hoạt động sản xuất kinh doanh gặp nhiều khó khăn, một số ngành nghề tạm ngưng hoạt động khiến doanh thu giảm.

Doanh thu tài chính tăng mạnh từ 32 tỷ lên 105 tỷ đồng do điều chỉnh lãi suất cho vay theo thị trường và lãi từ thoái vốn công ty con. Chi phí quản lý cũng tăng 17% lên 131 tỷ đồng. Chi phí quản lý giảm mạnh từ 261 tỷ đồng xuống 58 tỷ đồng, cùng kỳ năm trước phải trích lập nợ phải thu khó đòi lớn.

Dù vậy, doanh nghiệp vẫn bị lỗ thuần hoạt động kinh doanh 14 tỷ đồng, cải thiện so với con số lỗ 229 tỷ cùng kỳ năm trước.

Tuy nhiên, chi phí thuế thu nhập hoãn lại giảm 39,3 tỷ đồng do loại trừ khoản hoàn nhập trích lập dự phòng đầu tư tài chính công ty mẹ và các công ty con thoái vốn trong kỳ, hoàn nhập dự phòng phải thu khó đòi tại các công ty con giảm. Nhờ vậy, Đức Long Gia Lai có lãi sau thuế cổ đông công ty mẹ 4,7 tỷ đồng, cùng kỳ năm trước lỗ 240 tỷ đồng. Đây là quý thứ 3 liên tiếp doanh nghiệp có lãi.

9 tháng, doanh thu thuần đi ngang ở mức 1.297 tỷ đồng, lãi ròng 29 tỷ đồng, cải thiện so với mức lỗ 526 tỷ đồng cùng kỳ 2020.

Đức Long Gia Lai là tập đoàn đa ngành với 5 lĩnh vực chính gồm bất động sản, cơ sở hạ tầng, năng lượng, sản xuất linh kiện, thiết bị điện tử và nông nghiệp. Hoạt động kinh doanh suy giảm và lỗ đậm 2 năm gần đây cùng khối nợ lớn.

Tại thời điểm cuối quý III, Đức Long Gia Lai vẫn lỗ lũy kế 838 tỷ đồng, trong khi vốn điều lệ 2.993 tỷ đồng. Doanh nghiệp giảm hơn 500 tỷ đồng nợ vay dài hạn so với đầu năm xuống 2.063 tỷ đồng, nợ vay ngắn hạn duy trì 1.395 tỷ đồng. Chủ nợ lớn nhất của DLG có thể kể đến là BIDV với gần 1.680 tỷ đồng.

Vào cuối tháng 9, doanh nghiệp công bố quyết định HĐQT cấu trúc lại các khoản đầu tư tài chính dài hạn tại các công ty thành viên. Cụ thể, DLG thoái vốn toàn bộ tại Công ty cổ phần Năng Lượng Tân Thượng và Công ty cổ phần Đầu tư và Kinh doanh Bất động sản Đức Long Gia Lai.

Cổ phiếu DLG có đà tăng nóng trong vòng 2 tháng qua từ 3.000 đồng/cp lên 7.400 đồng/cp.