Điểm tin doanh nghiệp: Triển vọng của Masan MEATLife (MML) khi tập trung vào thịt mát

Tại Đại hội đồng Cổ đông Thường niên năm 2021, nền tảng tiêu dùng bán lẻ The CrownX của Masan đặt mục tiêu đạt doanh thu thuần 9 tỷ USD vào năm 2025. Trong đó, Masan Consumer (MCH) đóng góp 3 tỷ USD và VinCommerce (VCM) đóng góp 5 tỷ USD.

The CrownX hướng đến sở hữu 25 thương hiệu tiêu dùng hàng đầu, phục vụ 30 – 50 triệu khách hàng thân thiết và 10% doanh thu đến từ kênh online. The CrownX cũng sở hữu 83,74% cổ phần của VCM cùng 85,71% phần vốn góp tại MCH.

Triển vọng của Masan trong lĩnh vực tiêu dùng bán lẻ đã thu hút sự chú ý của các nhà đầu tư ngoại. Tháng 4/2021, chaebol top 3 Hàn Quốc SK Group đã đầu tư 410 triệu USD vào VinCommerce, tương đương 16,26% cổ phần của công ty.

Ông Woncheol Park Giám đốc Đại diện của SK South East Asia Investment – công ty thành viên của SK Group cho biết: “Chúng tôi vô cùng tin tưởng vào tiềm năng to lớn của ngành bán lẻ tích hợp online và offline tại Việt Nam và kỳ vọng VinCommerce sẽ là một thành tố quan trọng thúc đẩy hiện đại hóa ngành bán lẻ.”

Các cửa hàng VinMart+ tại các vị trí đắc địa, tập trung đông dân cư tại các khu đô thị là biểu tượng cho sự phát triển ngày càng mạnh mẽ của kênh bán lẻ hiện đại tại Việt Nam. Cho đến khoảng 3 năm trước, các địa điểm mua sắm chính của người Việt vẫn là các khu chợ truyền thống.

Nhưng siêu thị hiện đại đang mọc lên hết sức nhanh chóng. Mặt khác, đại dịch COVID-19 đã đẩy nhanh sự chuyển đổi trong xu hướng tiêu dùng sang bán lẻ hiện đại.

Người tiêu dùng ngày càng ưa chuộng thực phẩm, đồ uống có thương hiệu, đảm bảo tiêu chuẩn vệ sinh an toàn thực phẩm, có thể truy xuất nguồn gốc.

***Điểm tin doanh nghiệp: PYN, VHM, CTG, DBC, Bamboo Airways***

Tăng tốc đầu tư vào thịt mát có thương hiệu

Tháng 9/2021, công ty thịt mát thuộc Tập đoàn Masan – Masan MEATLife – công bố kế hoạch tái cấu trúc công ty thành các mảng kinh doanh tách biệt, bao gồm việc tách mảng thức ăn chăn nuôi. Đồng thời huy động 300 triệu USD trái phiếu để đầu tư vào mảng thịt.

Cụ thể hóa cho chiến lược này, Masan MEATLife (MML) đã hợp tác chiến lược với De Heus nhằm tối ưu hóa và thúc đẩy năng suất của chuỗi giá trị đạm động vật từ trang trại đến bàn ăn.

Theo nội dung Bản ghi nhớ về quan hệ hợp tác đối tác, các bên sẽ tìm hiểu quan hệ đối tác chiến lược và các cơ hội hợp tác kinh doanh, cùng nhau hướng đến mục tiêu tối ưu hóa và thúc đẩy năng suất của chuỗi giá trị đạm động vật từ trang trại đến bàn ăn theo mô hình 3F (Feed – Farm – Food). Trong đó, Masan tiếp tục đầu tư phát triển vào lĩnh vực thịt mát có thương hiệu, còn De Heus sẽ ưu tiên tập trung cung cấp các giải pháp dinh dưỡng, con giống và chăn nuôi.

Với những bước đi bài bản, giá cổ phiếu MML của Masan MEATLife đã tăng hơn 75% từ đầu năm, hiện dao động quanh vùng giá 93.000 đồng/ cổ phiếu.

Ngày 6/10, cổ đông của MML là VN Consumer MEAT II PTE Ltd thuộc quỹ đầu tư KKR đã đăng ký bán 7,1% cổ phần tại Masan MEATLife. Việc giá cổ phiếu MML tăng mạnh từ đầu năm tạo điều kiện cho VN Consumer MEAT II PTE Ltd tối đa hóa giá trị thoái vốn nhằm phục vụ cho các mục tiêu đầu tư tiếp theo.

Với chiến lược mới, hoạt động thoái vốn của KKR không ảnh hưởng đến hoạt động của Masan MEATLife. Mục tiêu cao nhất của công ty là cung cấp các sản phẩm thịt có chất lượng cao, có thể truy xuất nguồn gốc với giá cả hợp lý cho người tiêu dùng.

***Điểm tin doanh nghiệp: SSI, KPF, VHM, FLC “dám chơi, dám chịu”***

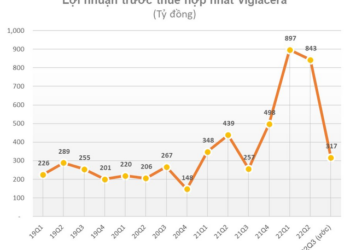

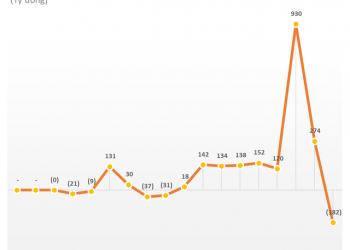

Điểm tin doanh nghiệp: Viglacera (VGC) ước lãi 9 tháng vượt kế hoạch kinh doanh năm 2021

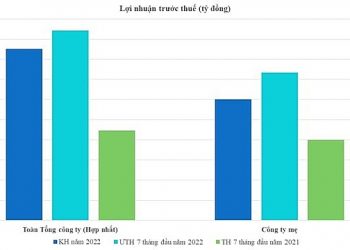

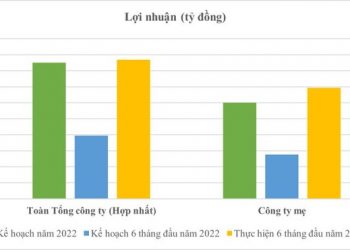

Trong năm 2021,VGC đặt ra kế hoạch doanh thu hợp nhất đạt 12.000 tỷ đồng và lợi nhuận trước thuế 1.000 tỷ đồng. Doanh nghiệp vượt 27% kế hoạch lợi nhuận công ty mẹ và 4% hợp nhất sau 9 tháng.

Tổng công ty Viglacera – CTCP (HoSE: VGC) mới đây đã cập nhật kết quả kinh doanh 9 tháng đầu năm với lợi nhuận công ty mẹ vượt 27% kế hoạch năm, tăng 353 tỷ đồng so với cùng kỳ năm ngoái. Lợi nhuận hợp nhất toàn tổng công ty đã hoàn thành 104% chỉ tiêu năm, tăng 350 tỷ đồng so với cùng kỳ năm 2020.

Trong năm 2021,VGC đặt ra kế hoạch doanh thu hợp nhất đạt 12.000 tỷ đồng và mục tiêu lợi nhuận trước thuế hợp nhất đạt 1.000 tỷ đồng, trong đó lãi trước thuế của công ty mẹ đạt 750 tỷ đồng.

Trước đó, VGC đã công bố BCTC với lợi nhuận trước thuế 6 tháng đầu năm 2021 đạt hơn 786 tỷ đồng.

Chia sẻ từ VGC, quý III vừa qua là quý chịu ảnh hưởng nặng nề nhất của đại dịch Covid-19 khi các thành phố lớn như Hà Nội, Hồ Chí Minh, Đà Nẵng và các tỉnh thành khác đều phải thực hiện giãn cách xã hội theo chỉ thị 15, 16 của Thủ tướng Chính phủ. Tuy nhiên, Tổng công ty vẫn duy trì được các hoạt động sản xuất kinh doanh, sản xuất của các đơn vị đã ổn định.

Thông tin liên quan, trong tháng 9, VGC đã ký hợp đồng với Idico (IDC) về việc nhận chuyển nhượng toàn bộ phần vốn góp của IDC tại Công ty TNHH Kính nổi siêu trắng Phú Mỹ (PFG) (tương đương 30% vốn), nâng tỷ lệ của VGC tại PFG ên 65% vốn.

Trên thị trường, cổ phiếu VGC chốt phiên 6/10 ở mức 35.000 đồng/cổ phiếu, tăng 18% kể từ đầu tháng 7.

Điểm tin doanh nghiệp: ABBank (ABB) ‘đứng sau’ lô trái phiếu 800 tỷ đồng của HTL Việt Nam

HTL Việt Nam, công ty bất động sản có nhiều mối quan hệ với Geleximco và ABBank huy động vốn để nộp tiền sử dụng đất trúng đấu giá và đầu tư, phát triển dự án Khu nhà ở tại lô đất ký hiệu 1 và 2, phía đông đường Hùng Vương, thành phố Tuy Hòa, tỉnh Phú Yên. Tổng số tiền sử dụng đất phải nộp cho 2 lô đất này là 1.000 tỷ đồng.

Tổ chức tư vấn cho đợt phát hành này là Công ty chứng khoán An Bình và nơi quản lý tài sản đảm bảo là Ngân hàng An Bình (ABBank).

Trước đó, HTL Việt Nam đã tham gia đấu giá các lô đất tại TP Tuy Hòa, tỉnh Phú Yên và trở thành chủ đầu tư 2 dự án khu nhà ở có tổng quy mô 116 căn nhà liền kề mục đích hỗn hợp.

Ngay sau khi sở hữu 2 khu đất, Công ty HTL Việt Nam đã thế chấp tài toàn bộ lợi ích kinh doanh, khai thác giá trị quyền sử dụng đất tại ABBank để đảm bảo cho các khoản vay.

HTL Việt Nam được biết đến nhiều trong vai trò là chủ đầu tư dự án khu căn hộ Gelexia Riverisde tại Quận Hoàng Mai, Hà Nội, gồm 4 toàn với khoảng 2.000 căn hộ. Đây là dự án gắn liền với tên Tập đoàn Geleximco của ông Vũ Văn Tiền, người đang là Phó chủ tịch ABBank, anh trai ông Vũ Văn Hậu. Ông Hậu cũng là thành viên HĐQT và kiêm Phó Tổng Giám đốc Geleximco.

Bên cạnh 2 dự án tại Phú Yên, ABBank còn cung cấp tài chính cho các dự án bất động sản khác của Geleximco. Cuối năm 2019, Công ty HTL Việt Nam thế chấp toàn bộ quyền lợi hợp tác với Công ty Vạn Hương tại khu đảo Balboa thuộc dự án KDL Quốc tế Đồi Rồng (Đồ Sơn, Hải Phòng) vào ngân hàng An Bình.

Ở một dự án khác liên quan đến Geleximco tại 36 Hoàng Cầu, Quận Đống Đa, Hà Nội cũng được thế chấp toàn bộ lợi ích kinh doanh khai thác vào ABBank để đảm bảo cho khoản vay tại ngân hàng. Đây là dự án tòa nhà văn phòng PeakView Tower, do Công ty Tân Hoàng Câu làm chủ đầu tư.

Sau khi hoàn thành xây dựng, Tân Hoàn Cầu đã ký hợp đồng trao toàn bộ quyền quản lý tòa nhà cho Geleximco và nhận lại một khoản thu nhập cố định hơn 6,6 tỷ đồng mỗi tháng để thanh toán cho ABBank.

Ở phía Nam, từ lâu ABBank đã là ngân hàng cung cấp tín dụng cho Công ty Cổ phần Đầu tư – Xây dựng và Kinh doanh nhà Sài Gòn (SCREC) để đầu tư dự án Khu dân cư Phú Mỹ rộng 35,5ha tại Quận 7, TP.HCM.

Tuy nhiên một phần khoản vay đã bị quá hạn trong năm 2019 và SCREC không thể thanh toán dẫn đến việc giải ngân các đợt tiếp theo của dự án bị tạm dừng. Hiện dự án này mới hoàn tất giải phóng mặt bằng khoảng 90% và đang hoàn thiện thủ tục pháp lý để triển khai xây dựng.

Trong khi ABBank cung cấp vốn cho SCREC, các công ty liên quan đến Geleximco đã âm thầm gom cổ phần của SCREC để sở hữu một tỷ lệ lớn cổ phần (gần 35%) đang trôi nổi bên ngoài của doanh nghiệp này.

Cụ thể, Công ty Geleximco Miền Nam từng nắm giữ 641.730 cổ phần và Công ty Geleximco Nam Sài Gòn từng nắm giữ 392.350 cổ phần của SCREC. Số cổ phần này đều được hai công ty trên thế chấp tại ngân hàng An Bình.

SCREC là một doanh nghiệp nhà nước được chuyển thành công ty cổ phần từ năm 2005. Hiện nay Tổng Công ty Địa ốc Sài gòn vẫn nắm giữ 51% cổ phần trong số 3 triệu cổ phần (vốn điều lệ 30 tỷ đồng) của công ty này và đã được phê duyệt phương án thoái vốn.

Để đảm bảo cho các khoản vay tại ABBank, SCREC cũng thế chấp toàn bộ quyền lợi kinh doanh khai thác của dự án Khu dân của Phú Mỹ vào ngân hàng từ nhiều năm trước.