2022 ghi dấu một năm đầy biến động của thị trường chứng khoán Việt Nam. Ngay trong quý cuối cùng, thị trường cũng đã giảm mạnh trong giai đoạn đầu và có lúc rơi xuống đáy 2 năm dưới 900 điểm vào giữa tháng 11. Nhịp hồi nhanh và mạnh sau đó giúp VN-Index gần như lấy lại những gì đã mất trước khi quay đầu điều chỉnh và khép lại quý 4 với mức giảm 11%.

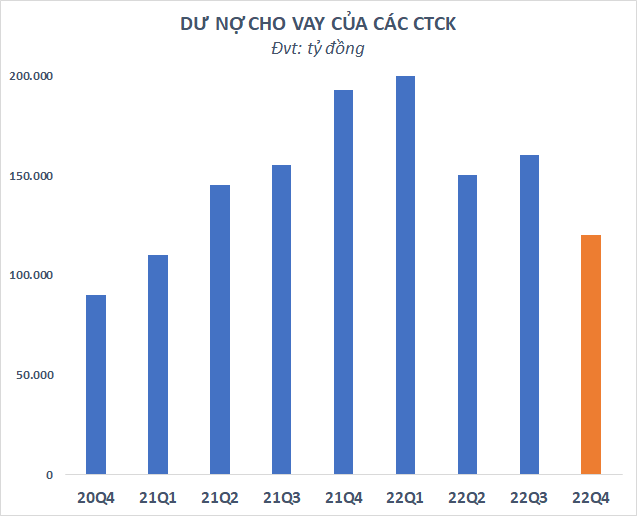

Sau khi tăng nhẹ trong quý 3, dư nợ cho vay toàn thị trường đã sụt giảm mạnh trong quý cuối cùng của năm 2022. Theo ước tính, dư nợ cho vay của các công ty chứng khoán tại thời điểm 31/12/2022 vào khoảng 120.000 tỷ đồng (~5 tỷ USD), giảm 40.000 tỷ so với quý trước. Cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm nguồn này, con số thực tế có thể lớn hơn.

Trong số 120.000 tỷ đồng dư nợ cho vay tại các CTCK, ước tính có khoảng 115.000 tỷ đồng đến từ cho vay ký quỹ (margin), còn lại là ứng trước tiền bán. Dư nợ margin trên toàn thị trường ước tính cũng giảm khoảng 40.000 tỷ so với cuối quý trước.

Trong quý 4, hoạt động “call margin” và bán giải chấp tiếp tục diễn ra gay gắt tuy nhiên có phần cục bộ hơn thay vì trên diện rộng như giai đoạn trước. Tâm điểm cũng không phải là các nhà đầu tư cá nhân nhỏ lẻ mà tập trung vào các cổ đông lớn và lãnh đạo doanh nghiệp, đặc biệt là nhóm bất động sản. Đây là một trong những thành phần đóng vai trò chủ yếu thúc đẩy dư nợ margin tăng nhẹ trở lại trong quý 3 trước đó.

Có thể thấy, kể từ khi đạt đỉnh vào cuối quý 1/2022, dư nợ margin trên thị trường đã có xu hướng giảm và bớt căng cứng hơn nhiều sau liên tiếp những làn sóng bán giải chấp. Mặt khác, nhiều CTCK cũng triển khai tăng vốn khủng trong năm qua.

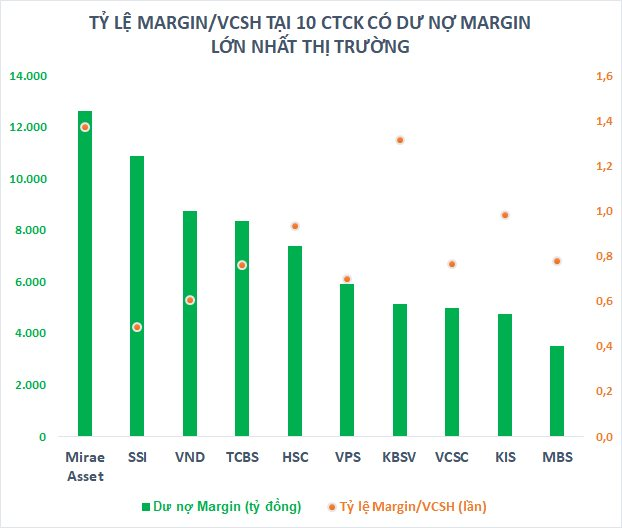

Do đó, tỷ lệ Margin/VCSH tại hầu hết các CTCK tại thời điểm cuối năm 2022 đã xuống dưới 1 lần thay vì xấp xỉ 2 lần (mức tối đa theo quy định) vào thời điểm 31/3/2022. Điều này đồng nghĩa với việc các CTCK vẫn còn nhiều dư địa cho vay và áp lực tăng vốn cũng không còn quá cấp bách như thời điểm cách đây một năm.

CTCK ngoại tiếp tục khẳng định vị thế

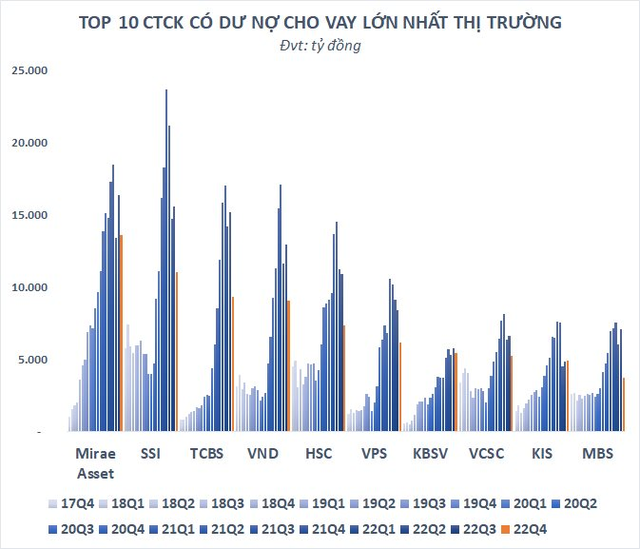

Thực tế, các CTCK ngoại đã và đang cạnh tranh sòng phẳng, thậm chí còn vượt mặt các tên tuổi trong nước trên một vài phương diện. Điển hình như trong cuộc đua cho vay, Mirae Asset đã dẫn đầu trong nhiều quý về dư nợ cho vay trong khi KIS và KB Securities cũng thường xuyên góp mặt trong top dẫn đầu.

Theo thống kê trong quý 4/2022, hầu hết các CTCK đều có sự sụt giảm mạnh dư nợ cho vay trong đó nhiều cái tên ghi nhận mức giảm hàng nghìn tỷ đồng như TCBS, SSI, VNDirect, HSC, MBS, VCSC, FPTS… Hoạt động cho vay của các CTCK bị thu hẹp đáng kể trước những biến động không thuận lợi của thị trường chung.

Trong bối cảnh đó, nhóm CTCK ngoại vẫn duy trì khá ổn định hoạt động cho vay. Mirae Asset tiếp tục dẫn đầu thị trường với dư nợ gần 13.600 tỷ đồng trong đó margin chiếm 12.600 tỷ đồng. Đáng chú ý, dư nợ cho vay của KBSV chỉ giảm nhẹ chưa đến 400 tỷ so với quý trước trong khi KIS là cái tên hiếm hoi không bị thu hẹp hoạt động cho vay quý 4 vừa qua.

Với tiềm lực tài chính hùng hầu, các CTCK ngoại sẵn sàng tăng vốn thêm hàng nghìn tỷ và gây ra áp lực cạnh tranh rất lớn về mọi mặt, từ chất lượng dịch vụ cho tới số lượng chi nhánh và đặc biệt ở khả năng cung cấp nguồn vốn cho vay. Tiềm năng phát triển rất lớn của TTCK Việt Nam được dự báo sẽ tiếp tục thúc đẩy nhóm CTCK ngoại “đốt tiền” để giành thị phần và nếu không có những thay đổi mang tính đột phá hơn, rất có thể các CTCK nội sẽ bị tụt lại phía sau.