SSI Research đánh giá Vận tải và Xếp dỡ Hải An vẫn có thể duy trì mức lợi nhuận cao đến năm 2024, bất chấp thị trường vận tải container đã bắt đầu điều chỉnh sau chu kỳ tăng mạnh kéo dài hai năm.

Giá cước giao ngay điều chỉnh do nhu cầu yếu

Sự điều chỉnh của thị trường vận tải container diễn ra sớm hơn dự kiến do nhu cầu bất ngờ yếu đi nhanh chóng, chứ không phải do tình trạng tắc nghẽn được giảm bớt.

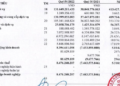

Theo Drewry, giá cước vận tải container trung bình đã giảm 38% kể từ tháng 2 nhưng vẫn ở mức cao gấp 4 lần so với mức trước Covid. Trong các tuyến vận tải chính, các tuyến từ Thượng Hải giảm mạnh nhất, và đây là nguyên nhân chính khiến chỉ số chung giảm đi.

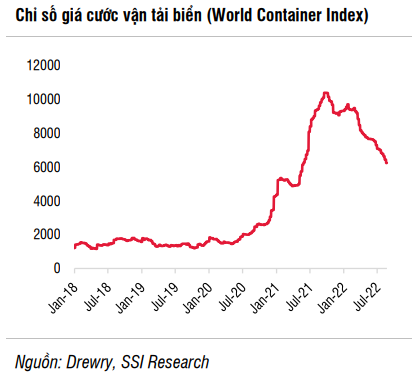

SSI Reserach lưu ý rằng sản lượng vận tải vẫn được duy trì khá tốt, với sản lượng toàn cầu đạt mức tăng trưởng dương trong tháng 6 (tăng 0,6% so với cùng kỳ) sau khi giảm trong bốn tháng trước đó. Tuy nhiên, sản lượng đặt trước đã chậm lại đáng kể do các nhà bán lẻ giảm lượng hàng tồn kho trong bối cảnh những bất ổn vĩ mô gia tăng.

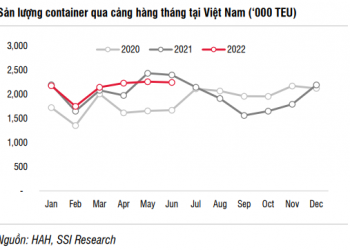

Tại thị trường nội địa, giá cước vẫn được hỗ trợ bởi tình trạng cung không đủ cầu, và chỉ giảm khoảng 10% so với mức đỉnh. Các chuyên gia cho biết rằng sản lượng vận chuyển trong nước đang có dấu hiệu phục hồi khi sản lượng tháng 7 tăng 3% so với tháng trước và con số này ở mức cao nhất trong vòng 4 tháng qua. Lũy kế 7 tháng năm 2022, tổng sản lượng container thông qua các cảng Việt Nam tăng 0,6% so với cùng kỳ, trong đó sản lượng hàng xuất nhập khẩu tăng 3,5%, và sản lượng vận chuyển nội địa giảm 4,8%.

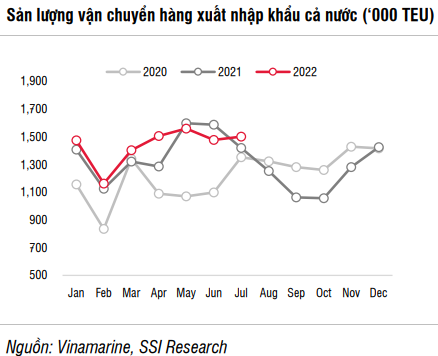

Trên thị trường thuê tàu, giá cước cũng bắt đầu điều chỉnh, nhưng trễ hơn so với giá cước giao ngay. Theo Harper Peterson, giá thuê tàu trung bình đã điều chỉnh 9% so với mức đỉnh, tuy nhiên vẫn cao hơn khoảng 5 – 8 lần so với hai năm trước. Cần lưu ý rằng thời hạn hợp đồng đã được rút ngắn xuống dưới hai năm so với mức 2 – 5 năm trong giai đoạn đỉnh.

Con đường bình thường hóa của thị trường vận tải container sẽ diễn ra như thế nào?

SSI Research nhận thấy thị trường vận tải container đã bắt đầu điều chỉnh sau chu kỳ tăng mạnh kéo dài hai năm, khi cả giá cước giao ngay và giá thuê tàu đều đang giảm. Sự điều chỉnh này diễn ra sớm hơn chúng tôi dự kiến, chủ yếu do nhu cầu bất ngờ yếu đi nhanh chóng, chứ không phải do tình trạng tắc nghẽn được giảm bớt. Câu hỏi quan trọng lúc này là quá trình bình thường hóa sẽ diễn ra như thế nào, và giá cước sẽ được điều chỉnh về mức bao nhiêu?

Trong ngắn hạn (dưới một năm), nhiều yếu tố tiêu cực như áp lực lạm phát cao, các nhà bán lẻ giảm lượng hàng tồn kho, hay các biện pháp kiểm soát Covid của Trung Quốc… sẽ tiếp tục gây áp lực lên nhu cầu vận tải và làm giảm giá cước. Tuy nhiên, nhu cầu có thể tăng lại vào cuối năm (trước mùa mua sắm cuối năm), điều này sẽ hỗ trợ giá cước vận chuyển. Ngoài ra, tình trạng tắc nghẽn vẫn tiếp diễn, giúp giá cước giảm không quá nhanh và vẫn cao hơn mức trước Covid.

Trong dài hạn (trên hai năm), các chuyên gia lo ngại nhất về việc lượng tàu mới được bàn giao trong giai đoạn 2023 – 2024 là tương đối lớn (tương ứng 28% đội tàu hiện có), kết hợp với khả năng một lượng cung tàu sẽ được giải phóng sau khi tình trạng tắc nghẽn được giải quyết. Nói chung, điều này có thể tạo ra tình trạng dư cung và gây áp lực lên giá cước. Tuy nhiên, một số yếu tố quan trọng có thể bù đắp và hạn chế sự gia tăng nguồn cung tàu, chẳng hạn như năng lực cảng hạn chế, các quy định chặt chẽ hơn về môi trường và khả năng kiểm soát cung tàu tốt hơn của các liên minh hãng tàu. Mặt khác, nhu cầu vận chuyển vẫn còn nhiều tiềm năng, đặc biệt khi chuỗi cung ứng trở nên phức tạp hơn để đa dạng hóa và hạn chế ảnh hưởng vào một nguồn cung. Mặc dù khó có thể dự báo giá cước sẽ quay về mức bao nhiêu, nhưng có những lý do để tin rằng tương quan cung – cầu trên thị trường vận tải container sẽ giúp giá cước đạt mức cao hơn mức trước Covid.

Hải An dễ chịu ảnh hưởng từ biến động của thị trường quốc tế hơn trước

Trong hai năm qua, Hải An, một đơn vị đầu ngành vận tải container, đã tiến sâu hơn vào thị trường quốc tế với hai tuyến dịch vụ vận chuyển mới đến Trung Quốc, một nửa đội tàu ký hợp đồng cho thuê tàu với các hãng vận tải quốc tế và liên doanh ZIM-Haian JV dự kiến bắt đầu hoạt động vào cuối năm nay. Do đó, Hải An dễ chịu ảnh hưởng từ biến động của thị trường quốc tế hơn trước.

Về các rủi ro liên quan đến việc giảm giá cước vận tải đối với Hải An, SSI Research chỉ ra giá cước thuê tàu đang điều chỉnh dần. Hiện tại, giá cho thuê 1 năm cho tàu 1.700 TEU được báo giá là 49.000 USD/ngày, cao hơn nhiều so với các hợp đồng hiện tại của Hải An đã ký ở mức 15.000 – 32.000 USD/ngày. Mức giá mới cho các hợp đồng sắp hết hạn hay những hợp đồng ký mới vào cuối năm nay (hợp đồng thuê tàu Haian East sẽ hết hạn vào tháng 9/2022 và tàu A Roku sẽ gia nhập đội tàu vào quý 4/2022) sẽ giúp gia tăng đáng kể doanh thu cho thuê tàu cho năm 2023. Tuy nhiên, các hợp đồng hết hạn trong giai đoạn 2023-2024 (Haian West, Haian Mind và Anbien Bay) có thể sẽ phải đối mặt với áp lực giảm giá, nhưng sẽ vẫn cao hơn mức hòa vốn. Hơn nữa, các tàu mới được bàn giao từ năm 2023 – 2024.

Hải An dễ chịu ảnh hưởng từ biến động của thị trường quốc tế hơn trước

Hải An vẫn có thể duy trì mức lợi nhuận cao đến năm 2024 nhờ công suất tăng lên

Mặc dù vây, SSI Research cho rằng HAH vẫn có thể duy trì mức lợi nhuận cao đến năm 2024 do công suất tăng lên.

SSI Research ước tính LNST của cổ đông công ty mẹ có thể đạt 907 tỷ đồng (tăng 103%) vào năm 2022, 1.051 tỷ đồng (tăng 15,9%) vào năm 2023 và 1.072 tỷ đồng (tăng 2%) vào năm 2024. Trong ngắn hạn, kỳ vọng tăng trưởng lợi nhuận của Hải An sẽ duy trì ở mức cao trong quý 3/2022 (tăng trên 100% so với cùng kỳ) và bắt đầu giảm tốc kể từ quý 4/2022 (tăng trên 20% so với cùng kỳ) do nền so sánh cao hơn. Dự báo này chưa tính đến việc hợp nhất kết quả kinh doanh của liên doanh ZIM-Haian. Liên doanh này có thể bị lỗ trong những tháng đầu hoạt động và có thể có lãi kể từ năm 2024.

SSI Research điều chỉnh giảm P/E mục tiêu của Hải An từ 8 lần xuống 6 lần và hạ giá mục tiêu 1 năm xuống 84.500 đồng/cổ phiếu (từ 110.000 đồng/cổ phiếu). Tuy nhiên, các chuyên gia vẫn duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu HAH.

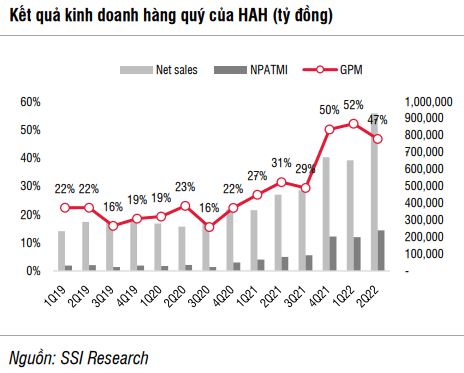

Về kết quả kinh doanh, Hải An tiếp tục công bố mức lợi nhuận cao kỷ lục mới trong quý II, với doanh thu đạt 929 tỷ đồng (tăng 107% so với cùng kỳ) và LNST của cổ đông công ty mẹ là 240 tỷ đồng (tăng 191% so với cùng kỳ). Tỷ suất lợi nhuận gộp đạt 46,7% trong quý 2, giảm nhẹ so với quý I do giá dầu nhiên liệu tăng lên (đạt mức đỉnh vào tháng 6/2022). Mảng vận tải biển ghi nhận kết quả tích cực. Doanh thu và lợi nhuận gộp của mảng vận tải biển tăng lần lượt 110% và 288% so với cùng kỳ trong quý II do tỷ suất lợi nhuận gộp cải thiện lên 39,3% so với 21,3% trong quý 2/2021. Tỷ trọng đóng góp của mảng vận tải biển đã lên đến 84% tổng lợi nhuận gộp trong quý II.