SSI Research vừa có báo cáo cập nhập dòng vốn toàn cầu tháng 6/2022, trong đó nhấn mạnh việc dòng tiền đầu tư vào các tài sản tài chính duy trì trạng thái thận trọng xuyên suốt tháng qua.

Dòng vốn toàn cầu ghi nhận rút ròng ở tất cả các tài sản tài chính trong quý 2

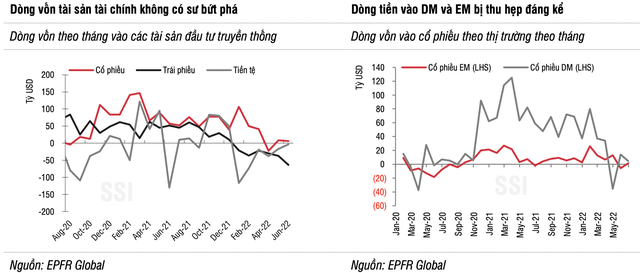

Theo SSI Research, việc Fed tăng mạnh lãi suất và sẵn sàng đẩy nhanh lộ trình thắt chặt chính sách tiền tệ trong năm 2022 nhằm kiểm soát lạm phát và do đó rủi ro suy thoái ngày càng gia tăng. Điều này khiến tâm lí đầu tư ở trạng thái phòng thủ, dẫn tới giảm phân bổ vào các tài sản tài chính rủi ro.

Trong tháng 6, dòng vốn vào cổ phiếu bơm ròng nhẹ 6 tỷ USD, giảm gần 28% so vưới tháng trước; trong khi đó dòng vốn vào các quỹ trái phiếu rút ròng tới 63,6 tỷ USD, mức cao nhất trong vòng 2 năm trở lại đây.

Tổng cộng trong quý 2, dòng vốn ghi nhận rút ròng ở tất cả các tài sản tài chính, từ thị trường cổ phiếu (rút ròng -8 tỷ USD), các quỹ trái phiếu (-130,5 tỷ USD) và quỹ tiền tệ (-58,1 tỷ USD). Trái với giai đoạn quý 1/2020 khi Covid-19 xảy ra và dòng vốn chuyển dịch từ cổ phiếu và trái phiếu vào quỹ tiền tệ sẵn sàng cho các đợt giải ngân, việc dòng vốn ghi nhận sụt giảm liên tục ở tất cả tài sản tài chính thể hiện dòng tiền đã yếu đi rõ nét và cho thấy tín hiệu không mấy tích cực về dòng vốn trong thời gian tới.

Dòng vốn vào thị trường phát triển ghi nhận mức vào ròng thấp nhất kể từ tháng 7/2019 với giá trị 4,6 tỷ USD, giảm tới 67% so với tháng trước và 92% so với cùng kỳ. Đóng góp chủ yếu đến từ thị trường Mỹ (+9,5 tỷ USD), trong khi đó dòng tiền rút ròng ở khu vực Tây Âu (-9,7 tỷ USD). Tính chung cho 6 tháng đầu năm 2022, dòng vốn phân bổ vào khu vực thị trường phát triển đạt 134 tỷ USD, giảm tới 74% so với cùng kỳ.

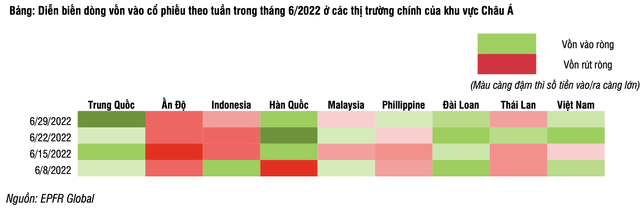

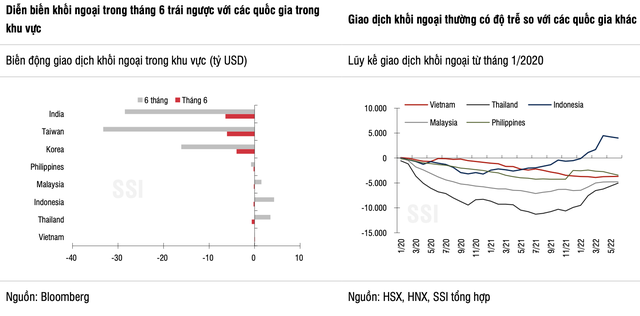

Trong khi đó, dòng vốn vào cổ phiếu thị trường mới nổi đảo chiều vào ròng nhẹ, nhờ dòng tiền vào thị trường Trung Quốc trong khi dòng vốn vào các thị trường khác cho thấy tín hiệu yếu đi rõ nét. Giá trị bơm ròng 1,4 tỷ USD, chủ yếu do sự đảo chiều dòng vốn đến thị trường Trung Quốc (+6,8 tỷ USD) sau khi các lệnh giãn cách được xóa bỏ ở các thành phố lớn. Tuy nhiên, chính sách “Zero COVID” sẽ là yếu tố bất lợi nếu Trung Quốc duy trì áp dụng và khiến dòng vốn vào thị trường Trung Quốc không có sự bứt phá. Dòng vốn vào các thị trường Châu Á khác phân hóa, như Hàn Quốc, Đài Loan và Việt Nam ghi nhận vào ròng vào tháng 6, ngược lại Ấn Độ, Malaysia, Indonesia và Thái Lan rút ròng. Tuy nhiên, điểm chung là dòng tiền cũng đã thu hẹp đáng kể so với giai đoạn trước.

SSI Research duy trì quan điểm thận trọng về việc phân bổ dòng vốn vào các tài sản tài chính, đặc biệt là tới các quỹ cổ phiếu khi các rủi ro vẫn được duy trì. Mặc dù thị trường cổ phiếu ở các quốc gia phát triển ghi nhận mức sụt giảm mạnh nhất trong 6 tháng đầu năm trong vòng 50 năm qua, từ đó dư địa cho việc giảm mạnh hơn nữa sẽ bị hạn chế. Tuy nhiên, việc xác định được đáy thị trường chưa bao giờ là dễ dàng, do vậy “dòng vốn vào các tài sản tài chính tiếp tục trạng thái chờ giải ngân cho đến khi có các tín hiệu rõ ràng hơn về xu hướng của nền kinh tế cũng như thị trường tài chính”, SSI đánh giá.

Quy mô dòng vốn của quỹ ETF và quỹ chủ động tại thị trường Việt Nam có dấu hiệu thu hẹp trong tháng 6

Tại thị trường Việt Nam, dòng tiền ETF tiếp tục vào ròng tháng thứ 3 liên tiếp, tuy nhiên quy mô có phần thu hẹp so với tháng 5 trước đó. DCVFM VNDiamond và Fubon tiếp tục là hai quỹ ETF nâng đỡ tốt nhất cho thị trường khi ghi nhận giá trị mua ròng tương ứng là 890 tỷ đồng và 1.100 tỷ đồng trong tháng 6; nâng quy mô tài sản lần lượt tăng lên gần 18,8 và 12,7 nghìn tỷ đồng, chiếm hơn 50% tổng tài sản các quỹ ETF tại Việt Nam.

Ngược lại, quỹ nội DCVFM VN30 quay lại bị rút ròng 280 tỷ đồng sau khi ghi nhận vốn vào ròng trong 2 tháng trước, bên cạnh là hai quỹ nước ngoài là VanEck và FTSE Vietnam tiếp tục bị rút ròng với giá trị tổng cộng khoảng -65 tỷ đồng. Như vậy, tổng dòng vốn ETF ghi nhận giá trị +1.659 tỷ trong tháng 6 (giảm 66% so với tháng 5) và nâng giá trị lũy kế từ đầu năm lên 8.376 tỷ đồng.

Tương tự, dòng tiền từ các quỹ chủ động vào ròng trong tháng 6 nhưng quy mô thu hẹp hơn so với tháng trước, xuống chỉ còn 27,5 tỷ (từ mức 272 tỷ đồng trong tháng 5). Tính chung cho nửa đầu năm 2022, các quỹ chủ động vẫn rút hơn 930 tỷ đồng, trong đó tập trung chủ yếu vào tháng 2 và tháng 3. Xu hướng bán ròng đã phần nào yếu dần ở các quỹ chủ động, tuy nhiên SSI Research đánh giá việc giải ngân lại chỉ mang tính cục bộ và khiến cho dòng tiền chủ động vẫn đang tương đối yếu.

Giao dịch khối ngoại mua ròng trên thị trường chứng khoán trong tháng 6 với tổng giá trị là 2,9 nghìn tỷ đồng và điểm nhấn tích cực khi khối ngoại ở các thị trường khác trong khu vực đều ghi nhận bán ròng tương đối mạnh. Tuy nhiên, SSI lưu ý rằng giao dịch khối ngoại trên thị trường Việt Nam thường có độ trễ nhất định so với các quốc gia trong khu vực, do vậy không loại trừ khả năng giao dịch khối ngoại sẽ theo xu hướng bán trong thời gian tới.

Nhìn chung, SSI Research cho rằng dòng vốn dẫn dắt khối ngoại trên thị trường trong thời gian qua chủ yếu đến từ các quỹ ETF. Trong thời gian tới, dòng vốn ETF vẫn có thể duy trì sức hấp dẫn nhất định, với các sản phẩm mới liên tiếp ra mắt như quỹ DCVFM VNMIDCAP hay quỹ KIM VNFINSELECT. Đối với dòng vốn từ các quỹ chủ động, SSI có quan điểm thận trọng khi sức ép lên tỷ giá vẫn còn trong giai đoạn còn lại của năm. Xu hướng yếu đi của dòng vốn toàn cầu cũng khiến cho dòng vốn vào Việt Nam khó có thể xuất hiện sự bứt phá, đặc biệt là khi rủi ro về tăng trưởng/lạm phát của kinh tế thế giới chưa được nhìn nhận một cách rõ ràng.

ETF (Exchange Traded Fund) là quỹ đầu tư thụ động mô phỏng theo một chỉ số cụ thể. Danh mục của ETF gồm một rổ chứng khoán có thành phần như chỉ số mà nó mô phỏng và được cơ cấu theo thời gian định trước tương ứng với sự mô phỏng của chỉ số (thường là hàng quý). Nhà quản lý ETF không cần liên tục tái cơ cấu danh mục của quỹ mà chỉ cần bám sát theo rổ chứng khoán của chỉ số mục tiêu.