Liquidity là công nghệ cốt lõi đằng sau hệ sinh thái của DeFi và góp phần quan trọng trong các khái niệm mới ngày nay như DEX, synthetic assets, yield farming, borrow-lend protocol, AMM, Blockchain Gaming,… Vậy Liquidity Pool là gì? Cách thức hoạt động, tầm quan trọng và ứng dụng của Liquidity Pool gồm những gì? Hãy cùng Vimoney tìm hiểu trong bài viết dưới đây.

Liquidity Pool là gì?

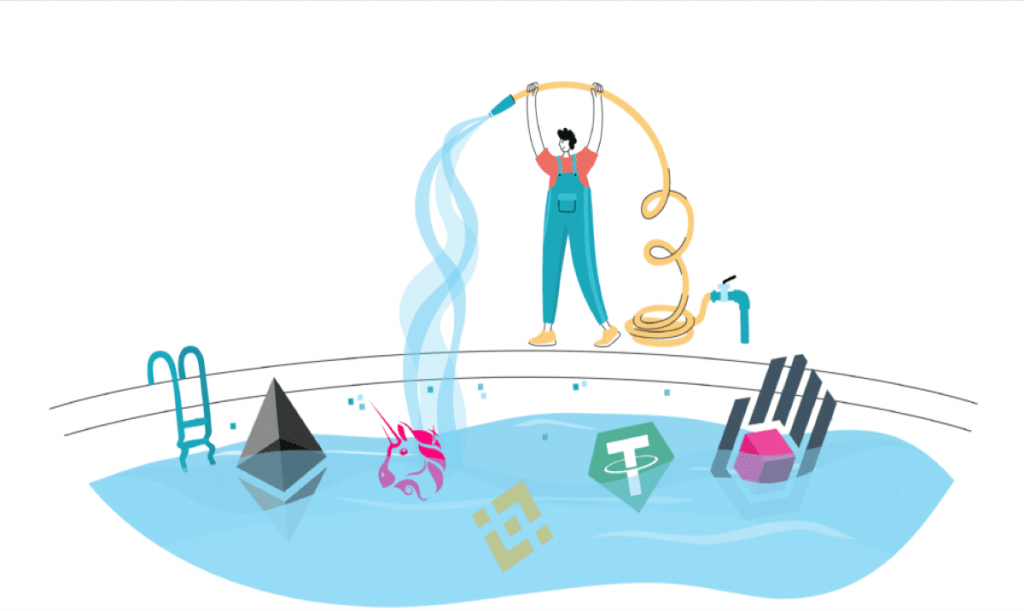

Liquidity Pool (tạm dịch là bể thanh khoản) là một nhóm coin hoặc token được khoá (lock) trong một hợp đồng thông minh được sử dụng để tạo điều kiện giao dịch giữa các tài sản trên một sàn giao dịch phi tập trung (DEX).

Thay vì các thị trường truyền thống của người mua và người bán, nhiều nền tảng tài chính phi tập trung (DeFi) sử dụng công cụ tạo lập thị trường tự động (AMM), cho phép các tài sản kỹ thuật số được giao dịch theo cách tự động và không cần sự cho phép thông qua việc sử dụng các pool thanh khoản.

Vai trò của pool thanh khoản trong DEFI

Pool thanh khoản đóng vai trò quan trọng trong hệ sinh thái tài chính phi tập trung Defi, đặc biệt là các sàn giao dịch phi tập trung DEX. Thông qua cơ chế của liquidity pool, người dùng có thể pool (có thể hiểu đơn giản là góp vốn chung) tài sản của họ vào hợp đồng thông minh để cung cấp thanh khoản cho trader trao đổi các loại coin khác nhau. Pool thanh khoản cung cấp thanh khoản cần thiết, tốc độ và tính tiện lợi cho hệ sinh thái Defi.

Trước khi AMM xuất hiện, tính thanh khoản thị trường tiền điện tử là thách thức đối với sàn giao dịch phi tập trung. Thời điểm đó, DEX là công nghệ mới với giao diện phức tạp, và số lượng người mua – bán khiêm tốn, do đó, DEX gặp khó khăn trong việc tìm kiếm trader giao dịch thường xuyên. Sự ra đời của AMM đã giải quyết vấn đề thanh khoản hạn chế thông qua việc cung cấp pool thanh khoản và khuyến khích liquidity provider (nhà cung cấp thanh khoản) đổ tài sản vào pool mà không cần thông qua trung gian.

Pool càng có nhiều thanh khoản và tài sản, quá trình giao dịch diễn ra trên sàn DEX càng thuận lợi.

Tại sao pool thanh khoản lại quan trọng?

Khi giao dịch ở bất kì thị trường nào, crypto hay forex thì trượt giá slippage là điều không tránh khỏi. Khi bạn đặt một lệnh mua hoặc bán trên một sàn giao dịch nào đó thì không phải lúc nào lệnh giao dịch của bạn cũng được thực hiện theo đúng mức giá mà bạn mong muốn. Hiểu một cách đơn giản slippage là giá trị chênh lệch giữa mức giá lý thuyết mà sàn hiển thị với giá thực tế mà bạn phải trả.

Trong thị trường tiền điện tử, ở các sàn giao dịch phi tập trung (DEX) thì trượt giá xảy ra thường xuyên hơn và mức độ thiệt hại lớn hơn rất nhiều cho với giao dịch Order-book ở các sàn CEX do tính biến động cao và cũng có thể xảy ra khi một lệnh lớn được thực hiện nhưng không có đủ khối lượng ở mức giá đã chọn để duy trì chênh lệch giá mua-bán.

Liquidity Pool ra đời nhằm mục đích giải quyết vấn đề của thị trường kém thanh khoản bằng cách khuyến khích bản thân người dùng cung cấp thanh khoản tiền điện tử và nhận lại phần thường là một phần phí giao dịch. Giao dịch với giao thức pool thanh khoản như Bancor hay Uniswap không cần phải khớp lệnh nhau như các sàn Order Book. Điều này có nghĩa là người dùng có thể chỉ cần trao đổi token của họ và token trong pool bằng cách sử dụng thanh khoản do người dùng cung cấp và giao dịch thông qua các hợp đồng thông minh.

Cách Liquidity Pool hoạt động

Như chúng ta đã đề cập, pool thanh khoản là một loạt các khoản tiền được gửi vào một hợp đồng thông minh bởi các nhà cung cấp thanh khoản. Khi bạn thực hiện giao dịch trên AMM, bạn không có đối tác theo nghĩa truyền thống. Để mua, bạn không cần phải có sự xuất hiện của người bán tại thời điểm bạn muốn giao dịch mà chỉ cần thanh khoản trong bể còn đủ. Vậy làm sao để duy trì bể thanh khoản?

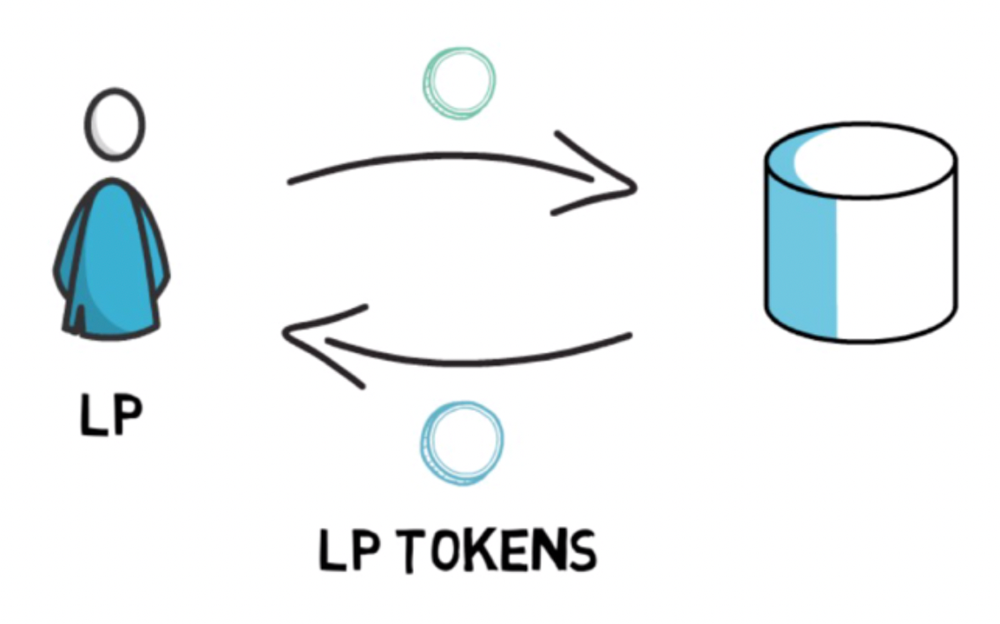

Pool thanh khoản tiền điện tử được thiết kế theo cách khuyến khích các nhà cung cấp thanh khoản tiền điện tử (liquidity provider – LP) cung cấp tài sản của họ vào Liquidity Pool. Khuyến khích ở đây thường là phí giao dịch và phần thưởng Yield Farming từ các sàn giao dịch mà họ cung cấp thanh khoản.

Khi người dùng cung cấp tính thanh khoản vào pool, họ thường được nhận lại LP token. LP token có thể được sử dụng trong toàn bộ hệ sinh thái DeFi với nhiều khả năng khác nhau.

Thông thường, liquidity provider nhận được LP token tương ứng với lượng thanh khoản mà họ đã cung cấp cho pool. Khi pool thực hiện giao dịch, một khoản phí giao dịch được giữ lại trong Liquidity Pool và được phân bổ theo tỷ lệ giữa những người nắm giữ LP token. LP token sẽ bị mất khi liquidity provider muốn lấy lại thanh khoản mà họ đã cung cấp cho pool.

Pool thanh khoản duy trì giá trị thị trường hợp lý cho token mà họ nắm giữ nhờ các thuật toán AMM.

Rủi ro của Liquidity Pool

Nếu bạn cung cấp tính thanh khoản cho một AMM, bạn sẽ cần phải biết về một khái niệm gọi là “lỗ tạm thời”. Ngắn gọn thì đây là khoản lỗ tính bằng đô-la của việc thêm thanh khoản cho một AMM so với việc chỉ HODL.

Một điều khác cần lưu ý là rủi ro đến từ hợp đồng thông minh. Khi bạn gửi tiền vào một bể thanh khoản, tiền của bạn sẽ ở trong hợp đồng thông minh. Vì vậy, về mặt kỹ thuật không có người trung gian nào giữ tiền của bạn, hợp đồng có thể được coi là người giám sát các khoản tiền đó. Ví dụ: nếu có một lỗi hoặc một số hình thức khai thác hợp đồng thông qua vay nhanh, tiền của bạn có thể bị mất vĩnh viễn.