Margin là một công cụ đòn bẩy tài chính giúp nhà đầu tư có được lợi nhuận cao hơn với số vốn ít hơn, nghe có vẻ đơn giản nhưng thuật ngữ này ẩn chứa nhiều rủi ro mà nhà đầu tư nên biết trước khi sử dụng. Bài viết dưới đây sẽ giải đáp vấn đề margin là gì hay vay margin là gì và có nên sử dụng margin trong chứng khoán hay không.

Cách phổ biến nhất để mua cổ phiếu là chuyển tiền từ tài khoản ngân hàng của nhà đầu tư sang tài khoản của sàn giao dịch, sau đó sử dụng tiền đó để mua cổ phiếu (hoặc trái phiếu, tiền điện tử hoặc các chứng khoán khác). Tuy nhiên, đó không phải là cách duy nhất. Không chỉ nhà đầu tư kinh nghiệm mà cả nhà đầu tư thế hệ mới F0 hiện nay khá chuộng margin hay thậm chí là full margin. Vài người giàu lên nhanh chóng với margin nhưng thực tế là hầu hết nhà đầu tư non trẻ đều dễ dàng rơi vào tình trạng cháy tài khoản.

Margin là gì?

Margin hay giao dịch ký quỹ là một thuật ngữ trong đầu tư chứng khoán đề cập đến việc nhà đầu tư có thể sử dụng khoản vay từ công ty chứng khoán hoặc sàn giao dịch để mua cổ phiếu và hoàn trả khoản vay đó – thường là kèm theo lãi suất.

Margin trong chứng khoán có sức hấp dẫn lớn hơn sử dụng số tiền sẵn có để đầu tư, nhưng các nhà đầu tư phải hiểu rằng tiềm năng thu lợi nhuận cao hơn đồng nghĩa với rủi ro lớn hơn. Hoạt động vay margin cho phép nhà đầu tư có thêm ngân sách để mua thêm cổ phiếu, tăng lợi nhuận trong trường hợp giá cổ phiếu tăng cao hơn lãi suất vay margin mà nhà đầu tư trả cho công ty chứng khoán.

Tuy nhiên, nếu nhà đầu tư dự đoán sai xu hướng giá của cổ phiếu, margin sẽ làm trầm trọng hơn các khoản lỗ của nhà đầu tư đang phải gánh.

Ví dụ về margin trong chứng khoán

Một ví dụ có thể giúp bạn hiểu rõ hơn vay margin là gì? Giả sử một nhà đầu tư muốn mua 200 cổ phiếu của một công ty giao dịch chứng khoán với giá 30 USD một cổ phiếu, nhưng nhà đầu tư chỉ có 3.000 USD trong tài khoản. Nhà đầu tư quyết định sử dụng số tiền sẵn có để trả cho một nửa cổ phiếu định mua (100 cổ phiếu) và mua thêm 100 cổ phiếu còn lại bằng cách vay 3.000 USD từ công ty chứng khoán (hay nói cách khác là sử dụng đòn bẩy x2), với tổng số tiền đầu tư là 6.000 USD.

Bây giờ, giả sử giá cổ phiếu tăng 33% lên 40 USD, điều đó có nghĩa là giá trị khoản đầu tư 6.000 USD ban đầu của nhà đầu tư đã tăng lên khoảng 8.000 USD. Sau khi trả lại 3.000 USD cho công ty chứng khoán, nhà đầu tư lãi 2000 USD. Nếu nhà đầu tư chỉ mua cổ phiếu bằng 3.000 USD sẵn có và không sử dụng margin, nhà đầu tư lãi 1000 USD. Bằng cách giao dịch ký quỹ, nhà đầu tư đã nhân đôi lợi nhuận của mình với cùng một lượng tiền.

Tuy nhiên, không phải mọi khoản đầu tư sử dụng margin đều mang lại lợi nhuận. Trong trường hợp thua lỗ, giá cổ phiếu giảm từ 30 USD xuống 20 USD. Giá trị khoản đầu tư của giảm từ 6.000 USD xuống còn 4.000 USD, và sau khi hoàn trả khoản vay cho công ty chứng khoán, nhà đầu tư chỉ còn 1.000 USD – tức lỗ 2.000 USD. Nếu nhà đầu tư chỉ đầu tư bằng tiền sẵn có của mình, khoản lỗ sẽ chỉ bằng một nửa, ở mức 1.000 USD.

Và nếu giá cổ phiếu giảm mạnh hơn nữa, chẳng hạn như chỉ còn 10 USD một cổ phiếu? Tổng số tiền đầu tư hiện chỉ trị giá 2.000 đô la, nhưng nhà đầu tư cần 3.000 USD để trả khoản vay. Ngay cả sau khi nhà đầu tư bán số cổ phiếu còn lại để trả khoản vay, họ vẫn còn nợ thêm 1.000 USD. Điều đó dẫn đến khoản lỗ tổng cộng là 4.000 USD. Lưu ý, các khoản tính lỗ/lãi trên đây chưa trừ đi lãi suất của khoản vay margin.

Khi sử dụng đòn bẩy tài chính, bạn có thể mất nhiều hơn khoản đầu tư ban đầu.

Margin call là gì?

Margin call (cuộc gọi ký quỹ) là một yêu cầu nộp thêm tiền vào tài khoản khi tỷ lệ ký quỹ của người đầu tư thấp hơn tỷ lệ ký quỹ duy trì. Tỉ lệ call margin của các công tu chứng khoán thường khoảng 30%.

Khi ngưỡng margin call xảy ra mà nhà đầu tư không kịp nộp thêm tiền đảm bảo, công ty chứng khoán có quyền bán cổ phiếu để thu hồi nợ mà không cần phải hỏi ý kiến.

Số tiền được margin call sẽ phụ thuộc vào tỉ lệ vốn và mức kí quĩ duy trì (maintenance margin). Margin call sẽ được kích hoạt khi giá trị tài khoản bằng hoặc thấp hơn mức kí quĩ duy trì. Công thức tính là:

Giá trị tài khoản = Tiền vay/(1 – Mức kí quĩ duy trì)

Đối với ví dụ nêu trên, nhà đầu tư đang sử dụng tài khoản kí quĩ với 3000 USD tiền mặt và 3000 USD tiền vay từ công ty chứng khoán. Người này thực hiện mua 200 cổ phiếu của một công ty cho phép kí quĩ với giá là 30 USD/cổ phiếu. Hiện tại, tài khoản của nhà đầu tư đang có giá trị là 6000 USD. Giả sử như mức kí quĩ duy trì tại công ty chứng khoán đó là 30%.

Một margin call sẽ được kích hoạt nếu như giá trị tài khoản của nhà đầu tư giảm xuống thấp hơn 4285 USD hay 3000$/(1 – 0,3), đồng nghĩa với giá cổ phiếu lúc này là 21,42 USD.

Cách hạn chế margin call

Sử dụng đòn bẩy hợp lý

Đối với một trader thiếu kinh nghiệm, vốn ít thì việc sử dụng đòn bẩy trong giao dịch là một điều dễ hiểu. Tuy nhiên, sử dụng đòng bẩy mà thiếu kiến thức về margin cũng như rủi ro của margin sẽ khiến trader tiền mất tật mang. Chính vì vậy, nhà đầu tư và nhà giao dịch nên lựa chọn một tỷ lệ đòn bẩy vừa phải, kết hợp với khối lượng thấp để hiệu quả giao dịch cao hơn mà vẫn tránh được margin call. Đồng thời, các nhà đầu tư non trẻ nên tích lũy kinh nghiệm và quản trị tốt cảm xúc khi mới tham gia thị trường, tránh tâm lý FOMO (nỗi sợ bỏ lỡ) để bảo vệ tốt tài sản.

Đặt stop loss cho tất cả các lệnh giao dịch

Stop loss là công cụ hiệu quả nhất giúp người đầu tư giới hạn mức thua lỗ cho từng lệnh một cách tự động khi thị trường đi ngược hướng dự đoán mà không cần phải ngồi canh hàng giờ trên máy tính. Khi thua lỗ được giới hạn cố định thì margin call sẽ khó xuất hiện.

Có nên sử dụng margin trong đầu tư chứng khoán?

Sử dụng margin trong đầu tư chứng khoán cũng như con dao 2 lưỡi, nó có thể giúp kiếm được lợi nhuận lớn nhưng cũng có thể xóa sạch tài sản. Phần lớn các nhà đầu tư sử dụng margin của các sàn giao dịch hoặc công ty chứng khoán đều thua lỗ do sử dụng tỷ lệ đòn bẩy cao. Do đó, nhà đầu tư cần cân nhắc kỹ trước khi sử dụng margin.

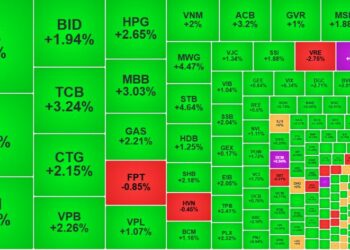

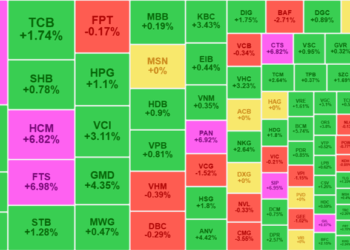

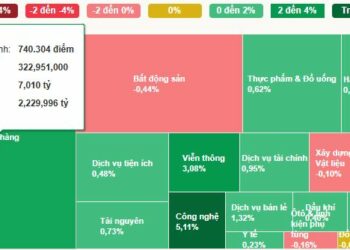

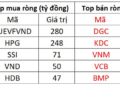

Nếu nhà đầu tư thực sự yêu thích sử dụng giao dịch ký quỹ, hãy xác định thị trường có xu hướng tăng rõ ràng để đảm bảo xác suất thành công, đồng thời nên lựa chọn những cổ phiếu có thanh khoản tốt để dễ thoát hàng trong trường hợp xấu.

Hy vọng rằng bài viết trên đây giúp các bạn đã phần nào hiểu margin là gì, các rủi ro và lưu ý sử dụng margin trong đầu tư.