Trong quý cuối năm, nhiều ngân hàng tiếp tục tăng vốn bằng cách trả cổ tức bằng cổ phiếu, phát hành cho cổ đông hiện hữu hoặc riêng lẻ cho nhà đầu tư. Ngân hàng Nhà nước (NHNN) vừa chấp thuận cho SHB (HNX: SHB) và VPBank (HoSE: VPB) tăng vốn cổ phần.

SHB sẽ tăng vốn thêm hơn 7.413 tỷ đồng theo hình thức phát hành cổ phiếu để trả cổ tức và chào bán cho cổ đông hiện hữu

SHB sẽ tăng vốn thêm hơn 7.413 tỷ đồng theo hình thức trả cổ tức bằng cổ phiếu trên lợi nhuận sau thuế sau dự phòng năm 2020 là gần 2.022 tỷ đồng và chào bán cho cổ đông hiện hữu 5.391 tỷ đồng.

Tại đại hội thường niên năm 2021, SHB được ủy quyền tăng vốn cổ phần từ 17.510 tỷ đồng lên 26.674 tỷ đồng, theo 3 hợp phần.

Trong đợt 1, ngân hàng đã hoàn tất việc trả cổ tức năm 2019 bằng cổ phiếu tỷ lệ 10%, nâng vốn cổ phần lên 19.260 tỷ đồng.

Đợt 2, ngân hàng sẽ chia cổ tức năm 2020 bằng cổ phiếu tỷ lệ 10,5%, nâng vốn cổ phần lên 21.282 tỷ đồng. Đợt cuối, ngân hàng dự kiến chào bán hơn 539 triệu cổ phiếu cho cổ đông hiện hữu với giá đề xuất 12.500 đồng/cổ phiếu. Nếu đợt chào bán thành công, vốn cổ phần sẽ tăng lên hơn 26,6 nghìn tỷ đồng, tương đương hơn 740 triệu cổ phiếu niêm yết trên sàn chứng khoán.

Ngoài ra, các cổ đông của SHB cũng thông qua việc tăng vốn từ việc phát hành cổ phiếu cho nhà đầu tư nước ngoài. Số lượng cổ phần chào bán không vượt quá 20% số lượng cổ phần phát hành tại thời điểm hoàn thiện việc lựa chọn nhà đầu tư. Trong trường hợp triển khai, SHB sẽ phát hành tối đa 520 triệu cổ phiếu. Riêng SHB, thị trường có thể đón nhận thêm 1,26 tỷ cổ phiếu ngân hàng.

SHB có ít nhất hai đợt phát hành cổ phiếu khác trong năm nay. Ảnh: SHB

VPBank tăng vốn gần 19.758 tỷ đồng

Với VPBank, ngân hàng được phép tăng vốn tối đa gần 19.758 tỷ đồng dưới hình thức phát hành cổ phiếu trả cổ tức từ nguồn lợi nhuận chưa phân phối và phát hành cổ phiếu để tăng vốn điều lệ từ quỹ đầu tư phát triển và quỹ dự trữ bổ sung vốn điều lệ đã được đại hội đồng cổ đông thông qua.

Hội đồng quản trị ngân hàng này thông qua việc phát hành 1,97 tỷ cổ phiếu, tương ứng tỷ lệ 80%, trong đó trả cổ tức 62,15% và phát hành trên vốn chủ sở hữu 17,85%. Nguồn phát hành gồm lợi nhuận để lại, quỹ đầu tư phát triển và quỹ dự phòng bổ sung vốn cổ phần với tổng giá trị hơn 19.757 tỷ đồng.

Sau khi hoàn thành, vốn cổ phần của VPBank sẽ tăng lên 45 nghìn tỷ đồng, trở thành ngân hàng có điều lệ thứ hai trong hệ thống, sau VietinBank (khoảng 48 nghìn tỷ đồng). Ngân hàng này cũng có kế hoạch phát hành riêng lẻ tỷ lệ 15% cho nhà đầu tư nước ngoài. Như vậy, hơn 675 triệu cổ phiếu vẫn có thể được phát hành. VPBank có thể đưa ra thị trường tổng cộng 2,5 tỷ cổ phiếu.

Vietcombank tăng vốn 7,6 nghìn tỷ theo hình thức phát hành cổ phiếu để trả cổ tức

Mới đây, Vietcombank cũng được Chính phủ cho phép đầu tư thêm vốn công trị giá 7,6 nghìn tỷ đồng. Nói cách khác, ngân hàng được phép phát hành cổ phiếu trả cổ tức.

Đầu năm, cổ đông đã thông qua phương án phát hành hơn một tỷ cổ phiếu lấy lợi nhuận sau thuế chưa phân phối, tương ứng tỷ lệ 27,6%. Ngoài ra, Vietcombank dự kiến chào bán riêng lẻ 6,5% vốn cổ phần, tương đương 307 triệu cổ phiếu cho tối đa 99 nhà đầu tư. Tổng khối lượng cổ phiếu đưa ra thị trường có thể vượt 1,3 tỷ đơn vị.

Vietcombank đã bán ra thị trường hơn 1,3 tỷ cổ phiếu. Ảnh: Vietcombank. |

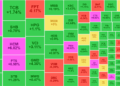

Các ngân hàng rục rịch tăng vốn

Một số ngân hàng vẫn tiếp tục triển khai phương án phát hành cổ phiếu trả cổ tức, cụ thể như MSB phát hành 308 triệu cổ phiếu, tỷ lệ 30%; Kienlongbank 41 triệu cổ phiếu, tỷ lệ 13%. Ngoài ra, HDBank dự kiến phát hành ESOP với tỷ lệ 2%, tương ứng 40 triệu cổ phiếu. MB cũng dự kiến phát hành 70 triệu cổ phiếu cho nhà đầu tư chiến lược.

Trong 3 quý đầu năm, hầu hết các ngân hàng phát hành cổ phiếu tăng vốn đều có thể đến đích như VietinBank, ACB, MB …

Theo Tiến sĩ Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV, việc tăng vốn của các ngân hàng là nhu cầu tất yếu để tuân thủ các quy định của Basel II (Bộ nguyên tắc chung và Luật ngân hàng của Ủy ban Basel về giám sát ngân hàng). Trong hơn 10 năm qua, tín dụng tăng trưởng khá cao, khoảng 14%/năm, trong khi vốn chủ sở hữu tăng 9-10% nên việc ngân hàng phải tăng vốn là hợp lý. Ngoài ra, ngân hàng có nhiều vốn tự có hơn có khả năng cung cấp tín dụng cho nền kinh tế.

Các lãnh đạo Ngân hàng Nhà nước từng chia sẻ rằng Ngân hàng Nhà nước dựa vào xếp hạng A, B, C của từng tổ chức tín dụng để cấp hạn mức tín dụng trên các tiêu chí như chất lượng tài sản, tỷ lệ an toàn vốn, v.v.

Chuyên gia Nguyễn Trí Hiếu cho rằng, trong bối cảnh thị trường chứng khoán ngày càng phát triển, việc thu hút nhiều đối tượng tham gia sẽ tạo điều kiện cho các ngân hàng phát hành cổ phiếu tăng vốn. Vốn điều lệ của các ngân hàng còn khá thấp, không có ngân hàng nào có vốn điều lệ lớn hơn 2,5 tỷ USD. Để trở thành ngân hàng khu vực, vốn chủ sở hữu của ngân hàng tối thiểu phải đạt 5 tỷ USD và tổng tài sản lên đến 50 tỷ USD. Tăng vốn cổ phần của ngân hàng về lâu dài có lợi hơn cho hệ thống.