Giá cước vận tải biển ở Việt Nam tăng 50% so với trung bình năm 2021

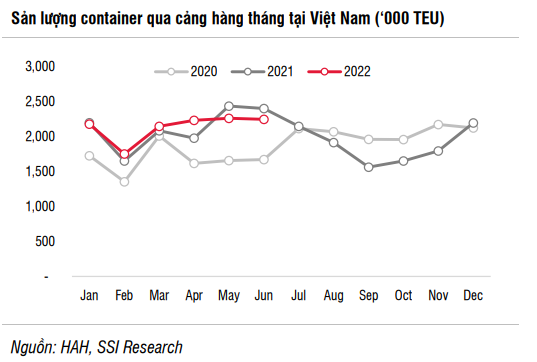

Báo cáo phân tích công bố tuần cuối tháng 8/2022 của CTCK SSI thống kê, trên toàn cầu, sản lượng container qua cảng tăng trưởng chậm lại. Trong 6T2022, sản lượng container tại các cảng chính (Shanghai, Hong Kong, Singapore, Los Angeles) giảm do: (i) thắt chặt phong tỏa tại các thành phố Trung Quốc và các khu vực sản xuất do chính sách Không Covid của nước này; (ii) tiêu dùng toàn cầu yếu do lạm phát cao và chiến tranh Nga-Ukraine trong bối cảnh hàng tồn kho bán lẻ ở mức cao; và (iii) người tiêu dùng chuyển chi tiêu từ hàng hóa sang dịch vụ khi hầu hết các quốc gia đã mở cửa biên giới trở lại.

Các cảng của Việt Nam vẫn duy trì tốt với sản lượng 12,8 triệu TEU trong 6T2022, tuy nhiên, tăng trưởng giảm tốc chỉ ở mức 0,5% so với cùng kỳ, trong đó sản lượng container quốc tế tăng 3,4% so với cùng kỳ, trong khi sản lượng nội địa giảm 4,9% so với cùng kỳ.

Về vận tải biển, giá cước vận tải container giảm trên thị trường giao ngay. Giá cước bắt đầu giảm từ tháng Hai khi nhu cầu yếu trong dịp Tết Nguyên đán, tiếp theo đó là tình trạng giãn cách xã hội nghiêm ngặt tại các thành phố Trung Quốc và chiến tranh Ukraine. Theo Drewry, giá cước vận chuyển container trung bình đã giảm -30% từ tháng Hai nhưng vẫn duy trì gấp 5 lần mức trước dịch. SSI lưu ý các tuyến đi từ cảng Thượng Hải chịu sức ép giảm mạnh nhất, trong khi các tuyến khác ít chịu ảnh hưởng hơn.

Tại thị trường Việt Nam, giá cước tiếp tục được hỗ trợ bởi tình trạng thiếu cung tàu và điều chỉnh tăng cho một số tuyến có nhu cầu cao trong Q1/2022. SSI ước tính giá cước đã tăng 50% so với mức trung bình năm 2021. Ngoài ra, các hãng vận tải cũng áp dụng thêm phụ phí biến động giá nhiên liệu (BAF) để bù đắp việc chi phí nhiên liệu tăng.

Đối với thị trường cho thuê, giá thuê vẫn ổn định và chỉ giảm nhẹ 5% từ mức đỉnh. Thị trường cho thuê có ít thay đổi do tình trạng thiếu tàu container tiếp tục kéo dài do tắc nghẽn tại các cảng. Mặc dù vậy, thời hạn hợp đồng rút ngắn lại xuống dưới 2 năm từ mức 2-5 năm trong giai đoạn đỉnh điểm.

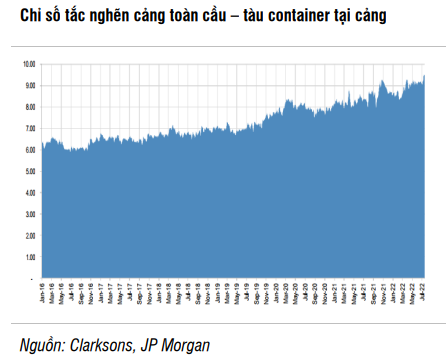

Trong báo cáo phân tích này, các chuyên gia đặc biệt nhấn mạnh đến tình trạng tắc nghẽn. Tình trạng này còn phổ biến, nhưng các điểm nóng tắc nghẽn đã thay đổi. Tình trạng tắc nghẽn tại Bờ Tây Mỹ đã cải thiện đáng kể, nhưng tắc nghẽn đã chuyển sang Bờ Đông Mỹ. Tình trạng tắc nghẽn nghiêm trọng cũng xảy ra tại Châu Âu và Địa Trung Hải, và càng nghiêm trọng hơn bởi những cuộc đình công xảy ra tại nhiều cảng trên thế giới.

Tình hình này cũng được thể hiện qua việc các nhà kho đã được lấp đầy và tình trạng thiếu xe tải/khung gầm xe. Giá cước tàu hàng lỏng (tanker) tăng vọt do ảnh hưởng từ xung đột giữa Nga-Ukraine. Nhu cầu vận chuyển bằng tàu tanker tăng về cả khối lượng và quãng đường, khi Châu Âu bắt đầu giảm phụ thuộc vào các sản phẩm dầu khí của Nga, dẫn đến nhu cầu nhập khẩu các sản phẩm dầu khí bằng tàu chở hàng thay vì sử dụng đường ống dẫn khí như trước đó.

Do Nga chiếm 40% nhập khẩu dầu khí của Châu Âu, động thái này dẫn đến nhu cầu tàu tanker tăng đáng kể. Việc Nga chuyển hướng bán sản phẩm dầu khí sang các thị trường khác như Ấn Độ hay Iran cũng khiến nhu cầu vận chuyển tăng.

Tắc nghẽn chuỗi cung ứng ảnh hưởng ra sao?

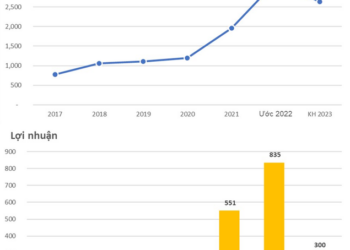

Theo SSI, nửa cuối năm 2022 và năm 2023, ngành cảng đối mặt với việc nhu cầu vận chuyển container có thể chậm lại do tiêu thụ toàn cầu yếu trong bối cảnh lạm phát cao và chiến tranh Ukraine. Ngoài ra, tình trạng giãn cách xã hội tại Trung Quốc do dịch bệnh Covid-19 cũng làm tắc nghẽn trong việc lưu thông hàng hóa và dẫn đến nhu cầu vận chuyển hàng hóa giảm. SSI ước tính sản lượng qua cảng có thể tiếp tục đà tăng trưởng cao trong nửa cuối năm 2022 (10% so với cùng kỳ) do mức so sánh thấp trong cùng kỳ năm 2021. Tuy nhiên, tăng trưởng có thể chậm lại về mức một chữ số trong 2023.

Ngành này vẫn có triển vọng tăng trưởng dài hạn nhờ tăng trưởng xuất khẩu của Việt Nam. Theo SSI, việc dịch chuyển chuỗi cung ứng từ Trung Quốc sang các nước lân cận khiến một số công ty chuyển hoạt động sản xuất sang Việt Nam. Tuy nhiên, nhiều nhà máy vẫn phụ thuộc vào linh kiện nhập khẩu từ chuỗi cung ứng Trung Quốc, làm gia tăng việc luân chuyển hàng hóa ra vào Việt Nam trong dài hạn.

Đối với ngành Vận chuyển container, SSI cho rằng gián đoạn chuỗi cung ứng vẫn tiếp diễn trong 2022 khi tình trạng tắc nghẽn tại các cảng Mỹ và Châu Âu chưa thể khắc phục trước năm 2023, vẫn diễn ra trong nhiều khâu của chuỗi cung ứng, bao gồm thiếu cầu cảng, thiếu xe tải, nhà kho và cả nhân công.

Ngoài ra, cơ sở hạ tầng cảng cần thời gian để thích ứng với các tàu mới đóng có kích thước lớn hơn trước khi tình trạng tắc nghẽn được giải quyết. Luân chuyển hàng hóa toàn cầu phụ thuộc lớn vào Trung Quốc và chiến lược Không Covid của nước này.

Giá cước vận tải trên thị trường quốc tế sẽ dần bình thường trở lại do nhu cầu giảm và nguồn cung tăng. Nguồn cung tàu container đóng mới sẽ tăng mạnh và gia nhập thị trường (2023: 9,9%; 2024: 11,1% so với trọng tải cuối năm 2021), điều này sẽ gây áp lực lên giá cước.

“Yếu tố chính quyết định quá trình điều chỉnh giá cước là: vấn đề tắc nghẽn chuỗi cung ứng” – Báo cáo viết – “Hiện tại, chúng tôi chưa nhận thấy dấu hiện tình trạng tắc nghẽn cảng sẽ cải thiện. Chúng tôi cho rằng giá cước sẽ cần một thời gian dài để điều chỉnh từ mức đỉnh, giá cước giảm dần nhưng vẫn ở mức cao trong nửa cuối 2022. Mặc dù vậy, giá cước có thể giảm mạnh vào năm 2023 nếu tình trạng tắc nghẽn được giải quyết và Trung Quốc mở cửa trở lại. Tuy nhiên, chúng tôi cho rằng mức giá cân bằng sẽ cao hơn mức trước dịch Covid do các hãng vận chuyển phải chịu chi phí đầu tư và chi phí vận hành cao hơn nhiều so với trước đây”.