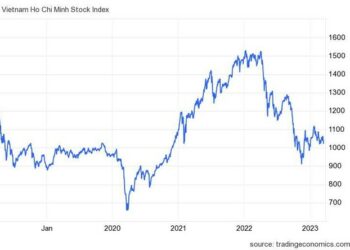

Tiếp tục xu hướng điều chỉnh, VN-Index đã có phiên giảm sâu hơn 68 điểm ngay đầu tuần, thậm chí có thời điểm đã “thủng” mốc 1.300. Tuy nhiên sau đó, thị trường đã có bắt đầu có dấu hiệu phục hồi. Có thể khẳng định rằng thị trường đã tạo đáy hay chưa và chuyên gia dự báo diễn biến của chỉ số trong tuần tới sẽ như thế nào?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco: Theo quan điểm của tôi, thị trường đang có những phiên hồi phục tích cực sau một đà giảm kéo dài nhưng để nhận định thị trường đã tạo đáy và tiếp tục đi lên trong thời gian sắp tới có lẽ là hơi sớm. Hiện VN-Index đã đánh mất các vùng hỗ trợ quan trọng, trong khi áp lực bán tại vùng cao vẫn còn hiện hữu. Vì vậy, phải có một lượng cầu đủ lớn để hấp thụ hết lượng hàng bán ra mới có thể khiến chỉ số tìm lại xu hướng tăng. Tuy nhiên, các phiên gần đây lại cho thấy dòng tiền bắt đáy đã không còn dồi dào như trước, thanh khoản trung bình tuần này chỉ đạt khoảng 18.000 tỷ, thấp hơn gần 25% so với 3 tuần trước đó.

Về đồ thị kỹ thuật, VN-Index hiện đang tiệm cận vùng kháng cự quanh 1.370-1.400 điểm, cây nến tuần dạng Pin Bar ngụ ý phe mua đang chiếm ưu thế khi kéo giá lên lại gần giá mở cửa. Tuần sau cũng trùng với thời điểm cục dự trữ liên bang Mỹ (Fed) công bố mức điều chỉnh lãi suất, có thể sẽ những tác động lên thị trường chứng khoán trong nước. Do đó, tôi dự báo VN-Index tuần tới sẽ dao động trong vùng 1.320-1.420 điểm.

Ông Bùi Văn Huy, Giám đốc môi giới Công ty Chứng khoán TP.HCM (HSC): Để đưa ra dự báo diễn biến trong tuần này, trước tiên cần phân tích lại bối cảnh.

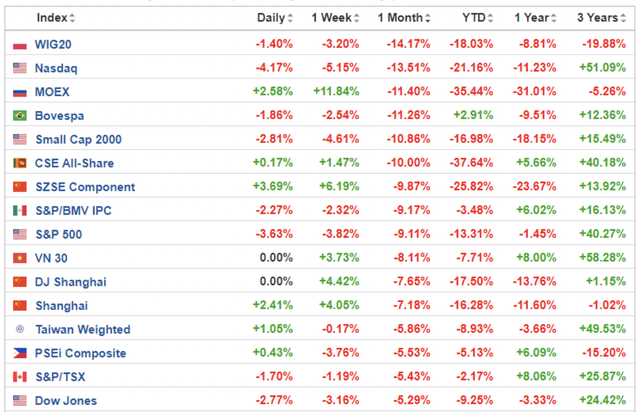

Về bối cảnh thế giới, thực sự khó có thể phủ nhận, bối cảnh thị trường thế giới đang nhiều gam màu tiêu cực hơn là tích cực. Cụ thể tâm điểm những thông tin lớn đang tác động đến thị trường bao gồm: (1) lạm phát toàn cầu và quá trình nâng lãi suất của FED, (2) Xung đột ở Ukraine chưa có dấu hiệu hạ nhiệt và luôn là ẩn số lớn, (3) Chính sách Zero Covid của Trung Quốc và những nỗi lo ngại về đứt gãy chuỗi cung ứng toàn cầu. Những vấn đề trên chưa có nhiều sự thay đổi trong thời điểm hiện tại. Trong khi đó, thị trường chứng khoán thế giới tiếp tục giảm sâu, và mức giảm -8,11% trong tháng Tư của VN30 chưa phải là quá tồi tệ.

Là người quan sát thường xuyên thị trường thế giới, tôi vẫn cho rằng các thị trường tài sản nói chung và chứng khoán nói riêng trên toàn cầu có mối liên hệ đến nhau và khi có những vấn thường như đã nêu, cần phải quan sát cẩn trọng. Cụ thể, FED sẽ là tâm điểm trong tuần tới với kỳ họp trong tuần tới vào ngày 03-04/05.

Về bối cảnh trong nước, tôi cho rằng thực sự không có gì quá xấu, tuy nhiên có thể nói thị trường thiếu thông tin hỗ trợ mang tính “cụ thể” và có tiềm năng tạo “xúc tác” cao trong ngắn hạn. Các thông tin tích cực về sự phục hồi của nền kinh tế hậu Covid, triển vọng tăng trưởng lợi nhuận của các ngành, doanh nghiệp… chưa đủ là một câu chuyện hay. Trong trạng thái “bình thường mới” và nền lãi suất có xu hướng tăng trở lại, dòng tiền phần nào rút ra và chảy vào các kênh khác, cũng như các hoạt động sản xuất là điều bình thường. Do đó không thể dùng diễn biến vĩ mô, triển vọng lợi nhuận, định giá… để lý giải và dự báo diễn biến của thị trường trong ngắn hạn. Theo tôi, diễn biến trên là chấp nhận được trong bối cảnh áp lực lạm phát lớn từ thế giới.

Từ phân tích nêu trên, có thể thấy bối cảnh chưa có nhiều cải thiện, thậm chí bối cảnh thế giới thậm chí có nhiều tín hiệu xấu đi. Do đó, diễn biến sắp tới khả năng tiếp tục yếu, thị trường có thể tiếp tục phục hồi vì đã giảm quá nhanh và mạnh trong tháng Tư, tuy nhiên bối cảnh hiện tại khiến dòng tiền vẫn còn rất thận trọng. Song, thanh khoản sẽ không được cải thiện nhiều sau kỳ nghỉ lễ, với thanh khoản như vậy, việc chinh phục các ngưỡng kháng cự phía trên sẽ rất khó khăn.

Tôi vẫn bỏ ngỏ cho kịch bản có thể tiếp tục giảm trở lại. Ví dụ thị trường Mỹ, cũng đã phục hồi để lấy lại phân nào số điểm phiên giảm mạnh nhưng sau đó quay trở lại giảm điểm và hiện giao dịch ở mức thấp nhất trong khoảng 1 năm trở lại đây.

Tuy nhiên, cơ hội đầu tư, đương nhiên luôn có với nhà đầu tư dài hạn – dựa trên định giá doanh nghiệp, tuy nhiên trên khía cạnh trading ngắn hạn, cơ hội hiện tại không quá nhiều. Nhiều dấu hiệu cho thấy thị trường đang trong thị trường giá xuống (bear market).

Thanh khoản sụt giảm mạnh bất chấp chỉ số giảm sâu, chuyên gia đánh giá như thế nào về hiện tượng này?

Ông Tô Quốc Bảo, Trưởng nhóm chiến lược thị trường, CTCK Dầu khí (PSI): Việc thanh khoản “biến mất” có thể được coi là diễn biến bình thường trong nhịp hồi phục kỹ thuật của thị trường sau một chuỗi giảm điểm sâu. Theo đó các nhà đầu tư đang trở nên thận trọng và hoài nghi hơn, bên bán thì chán không muốn bán sau khi cổ phiếu đã rơi sâu kể từ đỉnh, bên mua thì lo ngại không muốn mua đuổi giá cao. Tiết cung cùng lực cầu không còn lớn và thận trọng hơn sau khi hàng loạt nhà đầu tư rơi vào trạng thái bị bán giải chấp đã dẫn đến thanh khoản dường như “mất hút” trên thị trường tuần vừa qua.

Ngoài ra thị trường tuần qua đứng trước một kì nghỉ lễ dài, các nhà đầu tư đều tỏ ra thận trọng hơn trong giao dịch nhằm phòng ngừa rủi ro thông tin. Hiện tượng nghỉ lễ thanh khoản thấp cũng diễn ra trước Tết Nguyên Đán. Thị trường đang trong giai đoạn thận trọng với dòng tiền phân hóa mạnh, chỉ số VN–Index sẽ cần nhiều hơn những phiên kiểm nghiệm lại vùng hỗ trợ trước khi dòng tiền có thể yên tâm quay trở lại.

Ông Bùi Văn Huy, Giám đốc môi giới Công ty Chứng khoán TP.HCM (HSC)

Ông Bùi Văn Huy: Thanh khoản sụt giảm thể hiện tâm lý dè dặt của cả bên mua và bên bán, bên mua tâm lý yếu và đang tổn thương nhiều, bên bán tiết cung vì giá giảm quá nhanh và lỗ sâu. Điều này xuất phát từ bối cảnh thế giới nhiều biến động và bối cảnh trong nước không có thông tin hỗ trợ đủ mạnh như kể trên. Đặc biệt kỳ nghỉ lễ dài 4 ngày cũng là nguyên nhân đóng góp thêm vào điều này.

Vậy dự báo thanh khoản có quay trở lại sau lễ hay không? Cá nhân tôi nghĩ là có thể tăng ít nhiều do không phải lo ngại hàng T+ không về kịp khi nghỉ lễ dài, tuy nhiên bối cảnh vẫn còn chưa được cải thiện, do đó thanh khoản khó mà tăng mạnh trở lại được. Trong tháng Năm, giá trị giao dịch khớp lệnh của HOSE khó xác lập mặt bằng trên 20.000 tỷ/phiên trở lại.

Nhóm cổ phiếu trụ cột vẫn đang chịu áp lực bán khá mạnh, trong khi bên mua tỏ ra chưa sẵn sàng càng khiến các mã không thể có động lực bứt phá. Liệu tới đây, dòng tiền có thể chảy vào bluechips hay không, thưa chuyên gia?

Ông Nguyễn Anh Khoa: Hiện tại mặt bằng định giá P/E của thị trường đang rơi vào khoảng 14,x là mức khá hấp dẫn so với tiềm năng tăng trưởng của các doanh nghiệp trong năm 2022. Vì vậy, tôi đánh giá nhóm cổ phiếu bluechips có nền tảng tốt sẽ sớm phục hồi khi tâm lý thị trường ổn định trở lại. Ngoài ra, sau những đợt điều chỉnh mạnh này, dòng tiền thường có xu hướng thận trọng hơn trong việc lựa chọn cổ phiếu. Thay vì chọn “ăn xổi” nhóm cổ phiếu đầu cơ vốn hoá vừa và nhỏ, nhà đầu tư có thể chọn ăn chắc, mặc bền với nhóm cổ phiếu đầu ngành có vốn hoá lớn và tiềm năng tăng trưởng tốt trong năm 2022.

Cổ phiếu dính líu đến tin tức tiêu cực như FLC, Louis, Trí Việt.. – sau chuỗi ngày giảm sâu – đã bắt đầu có những phiên phục hồi, thậm chí tăng “tím trần” trong tuần này. Đây có phải dấu hiệu của một con “sóng” mới có thể quay trở lại?

Ông Tô Quốc Bảo: Việc xuất hiện những nhịp phục hồi sau chuỗi rơi “không thanh khoản” là điều hoàn toàn bình thường khi tâm lý các nhà đâu tư lúc này là tâm lý bắt đáy, lướt sóng ngắn hạn. Không thể khẳng định đây là một con “sóng” mới vì cho dù đã phục hồi đáng kể kể từ đáy, tuy nhiên nhóm cổ phiếu này vẫn đang ghi nhận mức rơi hơn 30% kể từ đỉnh, lớn hơn rất nhiều so với mức rơi của thị trường chung cũng như các mã cổ phiếu cơ bản khác. Ngoài ra rủi ro thị trường cũng như áp lực bán của các nhà đầu tư “kẹt hàng” sẽ gia tăng mạnh khi cổ phiếu quay trở lại vùng kháng cự trên.

Ông Nguyễn Anh Khoa: Quan sát lịch sử nhóm đầu cơ giai đoạn trước đó, thực tế luôn xuất hiện “sóng” hồi miễn là giá cổ phiếu giảm đủ sâu để kích hoạt dòng tiền bắt đáy. Bên cạnh đó, với tâm lý “gỡ lại những gì đã mất” của các nhà đầu tư, thì sự hồi phục của nhóm cổ phiếu này trong những phiên vừa qua là điều hoàn toàn dễ hiểu. Tuy nhiên, theo tôi giá cổ phiếu nhóm này vẫn ở mặt bằng rất cao so với giá trị vì vậy tôi không đánh giá cao nhịp hồi phục này và tôi dự báo nhóm này có thể sẽ xác lập đáy sau thấp hơn đáy trước trong 1-2 tháng tới.

Tuần mới sẽ là tuần giao dịch đầu tiên của tháng 5. Như thường lệ, tâm lý nhà đầu tư sẽ chịu ảnh hưởng bởi câu ngạn ngữ “Sell in May and go away” (Bán hết cổ phiếu vào tháng 5 và đi chơi). Theo chuyên gia, với bối cảnh thị trường vừa trải qua nhịp điều chỉnh mạnh, câu chuyện “Sell in May” sẽ diễn biến như thế nào?

Ông Tô Quốc Bảo, Trưởng nhóm chiến lược thị trường, CTCK Dầu khí (PSI)

Ông Tô Quốc Bảo: Tại Việt Nam, hiệu ứng “Sell in May” chưa rõ nét do thị trường chứng khoán chưa cho phép bán khống đồng thời áp đặt những quy định nhằm ổn định biên giao dịch. Do đó việc lo ngại thị trường bị ảnh hưởng bởi câu nói “Sell in May and go away” là không cần thiết.

Ngoài ra việc thị trường đã ghi nhận mức giảm kỉ lục trong tháng 4 hơn 8.4% đã mở ra nhiều cơ hội đầu tư cổ phiếu giá rẻ mới cho các nhà đầu tư giá trị và các nhà đầu tư dài hạn.

Hiện tại VN–Index đang được giao dịch ở mức P/E 12 tháng là 14,7 lần, đây là mức thấp nhất kể từ tháng 9 năm 2020, thấp hơn so với mức P/E trung bình 10 năm là 15,0 lần. Việc thị trường điều chỉnh sâu trong thời gian qua đã giúp cho định giá của thị trường chứng khoán Việt Nam đang trở nên hấp dẫn hơn.

Ông Nguyễn Anh Khoa: Thông thường, sau khi trải qua các tháng đầu năm sôi động, thị trường trong tháng 5 thường khá trống thông tin. Vì vậy, đây thường là thời điểm gặp áp lực chốt lời khi nhiều cổ phiếu đã tăng điểm kể từ đầu năm. Tuy nhiên, hiệu ứng “Sell in May” không phải lúc nào cũng chính xác, theo thống kê trong vòng 15 năm gần đây, tính từ năm 2007, có 8/15 năm đều ghi nhận sự tăng điểm của chỉ số trong tháng 5. Đặc biệt, 2 năm gần đây nhất là năm 2020 và 2021, VN-Index còn có mức tăng trưởng ấn tượng lần lượt là 12,4% và 7,15% so với tháng trước đó. Vì vậy, tôi cho rằng thị trường trong tháng 5 có thể diễn ra tích cực hơn so với những lo ngại của dòng tiền. Thay vì bi quan và lựa chọn bán hết cổ phiếu trong tháng 5 và đi chơi, nhà đầu tư có thể tận dụng thời gian này để gom cho mình các cổ phiếu tốt với mức giá hấp dẫn.

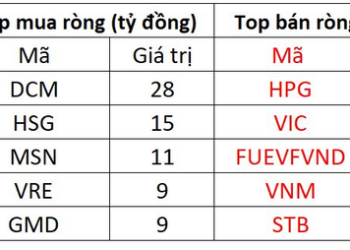

Khối ngoại tiếp tục mua ròng mạnh trong những phiên đầu tuần, ngay cả khi thị trường giảm mạnh, có thể hy vọng về dòng vốn ngoại quay trở lại thị trường không, thưa chuyên gia? Nếu không, nhà đầu tư ngoại sẽ còn rút ròng đến khi nào?

Ông Bùi Văn Huy: Trước tiên cần nhận định rõ rằng dòng vốn ngoại hiện tại chiếm chưa đến 20% tổng khối lượng giao dịch toàn thị trường. Năm 2020-2021 cũng cho thấy dòng vốn nội là động lực chính của thị trường và là dòng vốn quyết định xu hướng. Dòng vốn nội vẫn cân vốn ngoại dẫn dắt đà tăng mạnh mẽ.

Trong tháng Tư, khối ngoại mua ròng trở lại 4.200 tỷ – giá trị này tương đối nhỏ so với số bán ròng trước đó và tập trung ở một số mã cụ thể như MWG, VNM, Chứng chỉ quỹ VNDiamond, GEX, DGC… thực sự cũng khó có thể kết luận làn sóng khối ngoại đã trở lại mua ròng mạnh mẽ đã thực sự quay trở lại hay chưa.

Trong những nhịp giảm mạnh, khối ngoại thường hay mua ròng, điều này hay thường được viện dẫn là khối ngoại bình tĩnh hơn trước những biến động. Nhưng đó cũng chỉ là một phần câu chuyện. Một phần quan trọng khác là khối ngoại thường là nhà đầu tư tổ chức và không thể có được sự linh hoạt như nhà đầu tư cá nhân nội khi hoạt động với những quy tắc nhất định. Do đó, nếu xảy ra giảm mạnh bất thường, khối ngoại cũng khó ra quyết định bán ngay, vì vậy rất hiếm khi có đà bán theo giá giảm trong bối cảnh thị trường rơi sâu. Kết quả, họ thường ghi nhận mua ròng khi thị trường giảm là như vậy.

Dòng tiền sẽ hướng về nhóm cổ phiếu nào trong ba phiên giao dịch của tuần sau, thưa chuyên gia?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco

Ông Nguyễn Anh Khoa: Khả năng tăng điểm của VN-Index trong các phiên tới là không cao. Tuy nhiên cơ hội vẫn có thể xuất hiện tại một số nhóm cổ phiếu theo các số liệu vĩ mô vừa được công bố như (1) nhóm bất động sản khu công nghiệ; (2) nhóm cổ phiếu xuất khẩu và (3) nhóm cổ phiếu ngành bán lẻ.

Ông Tô Quốc Bảo: Tôi cho rằng việc dòng tiền và tâm lý của các nhà đầu tư trên thị trường đang khá yếu vào giai đoạn này sẽ là cơ hội cho dòng tiền dần dịch chuyển về nhóm cổ phiếu bluechips với mức tăng trưởng mạnh và ổn định cũng như các doanh nghiệp thuộc nhóm ngành phòng thủ như ngành điện và nước khi đây là các nhóm ngành phát triển bền vững nhưng dường như đã bị “bỏ quên” trong thời gian qua.

Ngoài ra dòng tiền có thể tìm đến các nhóm ngành được dự báo sẽ có sự tăng trưởng tốt trong tương lai như nhóm ngành bán lẻ, dược phẩm… khi mà trong giai đoạn khởi đầu của lạm phát, các doanh nghiệp sản xuất sẽ gặp nhiều khó khăn khi giá nguyên liệu đầu vào tăng mạnh, giá đầu ra chưa tăng tương ứng do sức cầu còn yếu, tuy nhiên trong dài hạn thì đây sẽ là nhóm các doanh nghiệp được kì vọng sẽ có sự tăng trưởng tốt khi nhu cầu tiêu dùng quay trở lại. Đây sẽ là nơi trú ẩn an toàn cho dòng tiền trong giai đoạn này của thị trường khi vừa qua đã chứng minh được đây là nhóm cổ phiếu ít chịu tác động của các thông tin tiêu cực trên thị trường.

Ông Bùi Văn Huy: Thị trường có thể tiếp tục hồi nhưng khó tiến xa với thanh khoản hiện tại. Do đó cơ hội giao dịch không phải là quá nhiều lúc này.

Về những nhóm ngành dễ có sóng, các cổ phiếu có thanh khoản vừa phải, thuộc các nhóm ngành có mức độ phòng thủ nhất định và có triển vọng tốt trong thời gian tới như Bán lẻ, Tiện ích, Công nghệ, Thủy sản, Cảng biển, Hóa chất, Dệt mày… sẽ dễ có sóng hơn cả. Lưu ý yếu tố thị trường vì như chúng ta đều thấy, nếu thị trường rơi mạnh, hầu như rất ít cổ phiếu kháng được đà giảm.

Đặc biệt, các nhà đầu tư dài hạn một cách bài bản luôn xem đây là cơ hội để mua cổ phiếu với giá tốt. Tuy nhiên, điều này sẽ đòi hỏi tư duy đầu tư nghiêm túc, thời gian nắm giữ dài và vị thế đủ an toàn để đối mặt với những rủi ro biến động giá của thị trường.