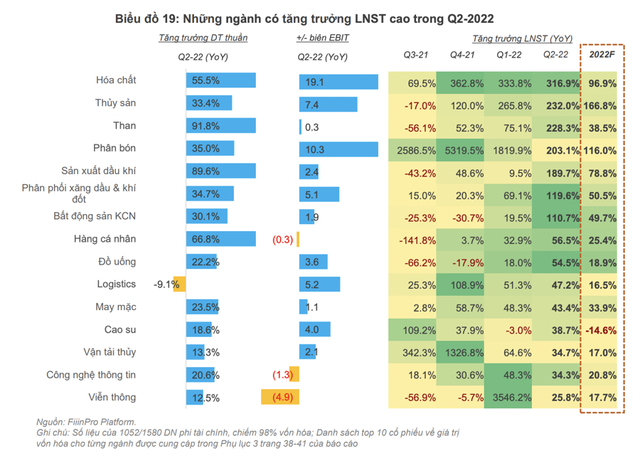

Nhiều ngành có lợi nhuận bứt phá trong quý 2 có thể gặp áp lực trong các quý tới

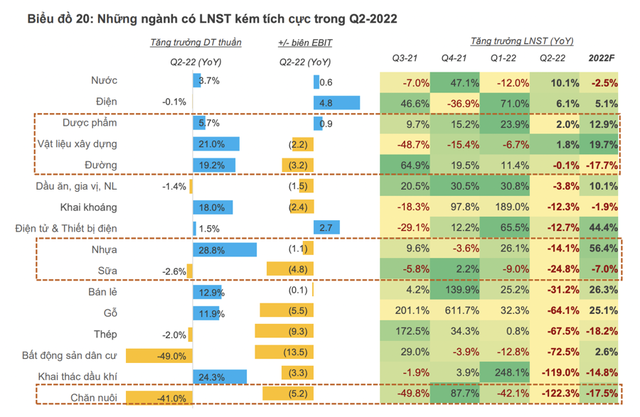

Trong báo cáo nửa cuối năm, FiinGroup đánh giá sự giảm tốc về LNST chủ yếu chịu tác động bởi ngành Bất động sản và Tài nguyên cơ bản với biên EBIT giảm mạnh so với cùng kỳ do hoạt động kinh doanh kém thuận lợi trong bối cảnh cơ quan quản lý đang nỗ lực kiểm soát chặt hơn hoạt động phát hành trái phiếu doanh nghiệp và cho vay (đối với BĐS dân cư) và giá nguyên liệu tăng cao cũng như nhu cầu giảm (đối với nhóm Thép).

Nếu loại trừ Bất động sản và Tài nguyên Cơ bản, LNST các nhóm ngành còn lại tiếp tục bứt phá với mức tăng trưởng ấn tượng 64,2%, đóng góp phần lớn bởi nhóm ngành liên quan đến xuất khẩu (bao gồm Hóa chất, Hàng & Dịch vụ công nghiệp và Thực phẩm) và hưởng lợi từ nhu cầu tiêu dùng hồi phục sau khi bị kìm nén trong giai đoạn Covid (bao gồm Hàng cá nhân & Gia dụng và Du lịch & Giải trí).

Theo đội ngũ phân tích, phần lớn các ngành có tăng trưởng cao trong quý 2 dự kiến tăng chậm lại trong nửa cuối năm 2022. Theo đó, Hóa chất, Thủy sản, Phân bón, Logistics, Vận tải thủy, May mặc, Cao su dự kiến sẽ khó duy trì đà tăng trưởng cao trong những quý tới trong bối cảnh xuất khẩu đang kém tích cực và giá hàng hóa giảm mạnh.

Bên cạnh đó, tăng trưởng ngành Hàng cá nhân cũng sẽ gặp trở ngại khi lạm phát, dù hạ nhiệt, nhưng phần nào vẫn tác động tiêu cực lên sức mua trang sức nửa cuối năm nay. Với Công nghệ Thông tin, rủi ro lạm phát và suy thoái tại các nền kinh tế lớn (Mỹ, Châu Âu) có thể hạn chế nhu cầu về phần mềm toàn cầu. Đây có thể là rủi ro đối với tăng trưởng LN của FPT bởi thị trường nước ngoài đóng góp khoảng 37% LNTT quý 2/2022 của DN đầu ngành CNTT này.

Ngành nào có cơ hội trong nửa cuối năm?

Ngược lại, các ngành có lợi nhuận giảm mạnh trong quý 2 nhưng đang có cơ hội hồi phục. Đơn cử như ngành Sữa, Biên lợi nhuận các DN sữa này đã giảm về mức rất thấp trong quý 2/2022 và được kỳ vọng cải thiện từ quý 3 nhờ giá sữa nguyên liệu giảm. Chỉ số Global Dairy Trade giảm 30% so với đỉnh hồi tháng 3 vừa qua và về mức thấp nhất từ đầu 2021 đến nay.

Tương tự, các DN ngành Chăn nuôi bị ảnh hưởng tiêu cực bởi giá thức ăn chăn nuôi tăng cao và giá bán lợn hơi giảm mạnh. Với giá ngô và khô đậu nành đang giảm mạnh, chúng tôi tin rằng lợi nhuận ngành Chăn nuôi sẽ hồi phục tốt trong nửa cuối 2022.

Bên cạnh đó, FiinGroup cho rằng có một số ngành được kỳ vọng có lợi nhuận tăng tốc trong nửa cuối năm 2022. Đơn cử, các doanh nghiệp Sản xuất ống nhựa (BMP, NTP) dự kiến có LNST tăng tích cực trong quý 2 (+77% ) nhờ biên EBIT cải thiện vì giá hạt nhựa PVC giảm hơn 50% so với đỉnh tháng 10/2021. Xu hướng này sẽ tiếp tục do giá hạt nhựa dự kiến vẫn giảm tiếp cùng với diễn biến giá dầu nửa cuối 2022.

Bên cạnh đó, ngành Dược phẩm cũng được dự báo tích cực khi Bộ Y tế tổ chức đấu thầu trở lại thuốc và vật tư y tế sau nhiều tháng tạm dừng là thông tin hỗ trợ tích cực cho tăng trưởng LN của nhóm DN tập trung phân phối qua kênh bệnh viện (ETC).

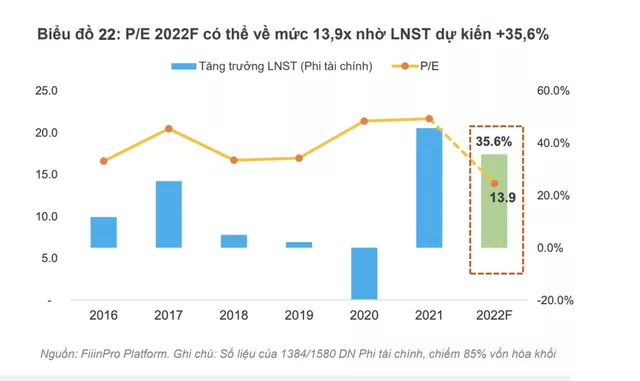

Về mặt định giá, theo FiinGroup, khối Phi tài chính hiện có định giá 16,6 lần lợi nhuận 4 quý gần nhất, giảm -27,3% từ đầu năm nhờ giá cổ phiếu điều chỉnh mạnh giảm 15% từ đầu năm trong khi lợi nhuận 6 tháng đầu năm tăng 37,4%. Mức định giá này tương đương với trung bình giai đoạn 2011 đến nay nhưng cao hơn mức trung bình của giai đoạn 2015-2016 (13,3x) và giai đoạn 2011-2012 (12,1x).

Định giá P/E dự báo cho năm 2022 của khối Phi tài chính có thể về mức 13,9x dựa trên ước tính về triển vọng lợi nhuận năm 2022. Trong kịch bản thận trọng, FiinGroup cho rằng LNST năm 2022 có thể tăng +35,6% nhờ mức tăng trưởng cao nửa đầu năm. Tăng trưởng LNST nửa cuối 2022 có thể đạt +32,3% trên nền thấp của cùng kỳ 2021.

Nhìn sang năm 2023, đội ngũ phân tích cho rằng xu hướng tăng trưởng lợi nhuận sẽ giảm tốc vì (1) nền cao của năm 2022 và (2) bối cảnh vĩ mô kém thuận lợi, bao gồm rủi ro tăng trưởng kinh tế trong nước chậm lại trước áp lực tăng lãi suất và giải ngân vốn đầu tư công chưa thực sự đột phá.