Sau nhiều lần trì hoãn, đầu tháng 8 vừa qua, Chứng khoán TP HCM (HSC, HoSE: HCM ) đã tổ chức thành công cuộc họp ĐHĐCĐ thường niên 2022. Thông thường, các công ty sẽ phải tổ chức cuộc họp thường niên 4 tháng sau khi kết thúc năm tài chính và không quá 6 tháng trong trường hợp gia hạn, tức là với HSC là 30/6. Tại đại hội, vấn đề đáng chú ý nhất được ban lãnh đạo trình bày là nút thắt liên quan đến phương án tăng vốn khiến cuộc họp không thể diễn ra theo đúng kế hoạch ban đầu cũng như những khó khăn mà doanh nghiệp gặp phải khi bị chậm trễ tăng vốn.

HSC vẫn chưa thể sử dụng phần vốn góp thêm của HFIC trong đợt tăng vốn hoàn tất cuối năm trước.

Rào cản HFIC

Vào cuối năm trước, HSC công bố đã phát hành thành công 152,5 triệu cổ phiếu với giá 14.000 đồng/cp, giá trị thu về 2.135 tỷ đồng. Tuy nhiên, một phần lớn số tiền trong đó cho đến nay vẫn nằm ở tài khoản phong tỏa chưa. Đây là số tiền mà cổ đông Nhà nước là Công ty đầu tư tài chính Nhà nước (HFIC) góp thêm.

Ban đầu, HFIC muốn bán toàn bộ gần 73 triệu quyền mua, tương đương với số lượng cổ phiếu được mua thêm gần 36,5 triệu đơn vị. Tuy nhiên, công ty chỉ bán được 7,38 triệu quyền mua, tương đương 3,69 triệu cổ phiếu. Điều này khiến HFIC sau đó phải đăng ký mua lại gần 32,8 triệu đơn vị đã bỏ quyền trước đó, tương đương chi ra 459 tỷ đồng. Dù vậy, do chủ trương ban đầu của TP HCM là thoái vốn khỏi HSC nên việc góp thêm vốn cho đến kỳ họp ĐHĐCĐ thường niên 2022 vẫn chưa được Chính phủ chấp thuận.

Lãnh đạo HSC bày bỏ đây thực sự là bài toán khó với HĐQT cũng như ban điều hành doanh nghiệp. HĐQT quản trị đã phải tổ chức 52 cuộc họp trong năm 2021 để giải quyết vấn đề tăng vốn, tương đương mỗi tuần 1 cuộc họp. Ông Trịnh Hoài Giang, Tổng giám đốc chia sẻ HSC là đơn vị khởi động kế hoạch tăng vốn đầu tiên trên thị trường nhưng đến cuối năm 2021 mới thực hiện được và đến nay còn vướng mắc.

“Phần vốn góp của HFIC bị treo, doanh nghiệp đã phải 2 lần hủy họp ĐHĐCĐ thường niên. HĐQT và Ban Tổng giám đốc đã làm tất cả giải pháp để có sự tự tin nhất định khi tổ chức cuộc họp lần này. Trong những tháng còn lại của năm, kỳ vọng phần vốn góp của HFIC được giải phóng giúp gia tăng hiệu quả kinh doanh”, ông Johan Nyvene, Chủ tịch HĐQT cho biết.

Trao đổi bên lề đại hội với Người Đồng Hành, ông Trần Quốc Tú, Thành viên HĐQT HSC – người đại diện vốn HFIC khẳng định việc đầu tư được thực hiện hoàn toàn phù hợp với quy định pháp luật và khả năng cao được Chính phủ chấp thuận.

Dù phương án tăng vốn 2021 gần như được giải quyết xong thì rào cản tăng vốn của HSC vẫn còn đó. Tại đại hội, những vấn đề liên quan đến tăng vốn như trả cổ tức cổ phiếu, ESOP và chào bán cổ phiếu cho cổ đông chỉ thông qua với tỷ lệ đồng thuận 65-67% và ghi nhận 33-34% ý kiến phủ quyết. Đại diện HFIC phát biểu do có chủ trương thoái vốn nên sẽ không tham gia góp vốn thêm đồng thời mong muốn được trả cổ tức tiền mặt thay vì cổ phiếu.

HSC có kế hoạch tăng vốn từ 4.581 tỷ đồng lên 7.712 tỷ đồng thông qua chào bán 229 triệu cổ phiếu cho cổ đông hiện hữu giá 10.000 đồng/cp, 16 triệu cổ phiếu ESOP giá 10.000 đồng/cp và gần 69 triệu đơn vị trả cổ tức. Ông Johan Nyvene dự báo phương án tăng vốn có thể được hoàn tất vào giữa 2023 và nguồn vốn huy động có thể được phát huy hiệu quả trong năm sau.

Đánh mất vị thế vì chậm tăng vốn

Chứng khoán TP HCM là công ty lớn thứ 2 thị trường chứng khoán giai đoạn 2020 trở về trước với thị phần môi giới trên 10%. Tuy nhiên, sang 2021 và nửa đầu năm nay, công ty bị đẩy lùi xuống vị trí thứ 4 với thị phần môi giới tại HoSE còn gần 6-7%.

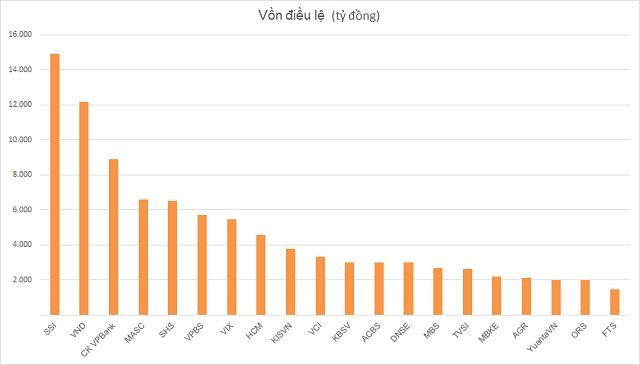

Đồng thời, HSC từng nằm trong top 3 thị trường về quy mô vốn điều lệ nhưng cũng đã bị nhiều đơn vị vượt mặt như VNDirect, Chứng khoán VPBank, Chứng khoán SHS, Chứng khoán VIX… Hiện nay, HSC có vốn điều lệ 4.581 tỷ đồng, bằng 30% vốn công ty lớn nhất thị trường (SSI) và bằng 38% đơn vị đứng thứ 2 (VNDirect).

HSC dần bị đẩy xa trong bảng xếp hạng vốn điều lệ của các CTCK

Chủ tịch HĐQT công ty cho biết việc tăng vốn chậm đã khiến HSC tụt lại phía sau. Trên thị trường chứng khoán, doanh nghiệp nào vốn lớn thì lấy được thị phần. Công ty đã bị mất rất nhiều khách hàng lớn vào tay các đối thủ có vốn mạnh hơn.

Ông Trịnh Hoài Giang, Tổng giám đốc khẳng định tăng vốn là vấn đề sống còn với HSC, chỉ có tăng vốn công ty mới đi vay nhiều hơn, tuân thủ được các hạn mức cho vay và bảo lãnh phát hành cũng như có nguồn phân bổ vào hoạt động cho vay ký quỹ, thực hiện hoạt động tự doanh, phát hành chứng quyền nhiều hơn.

Bên cạnh huy động vốn bằng chào bán cổ phiếu tăng vốn, công ty có kế hoạch đẩy mạnh tìm kiếm nguồn vay trong và ngoài nước với chi phí hợp lý, mục tiêu tổng vay nước ngoài dự kiến 250 triệu USD. Cùng với đó, công ty lên kế hoạch phát hành trái phiếu để chủ động trong sử dụng vốn, da dạng hóa cơ cấu nguồn vốn.

HSC dự kiến quy mô tổng tài sản tính đến cuối năm nay đạt 25.050 tỷ đồng, tăng 3% so với đầu năm. Công ty sẽ phát hành 1.000 tỷ đồng trái phiếu HSC và tăng vốn chủ sở hữu từ lợi nhuận tích lũy. Tại thời điểm cuối quý II, tổng tài sản giảm từ 24.369 tỷ xuống 19.180 tỷ đồng do giảm nợ vay ngắn hạn từ 15.040 tỷ đồng về 10.302 tỷ đồng.

Về hoạt động kinh doanh, HSC lên kế hoạch doanh thu 3.593 tỷ đồng, tăng 7% so với thực hiện năm trước. Trong đó, hầu hết các nguồn thu đều tăng trừ hoạt động môi giới. Lợi nhuận sau thuế tăng 5% đạt 1.202 tỷ đồng. Nửa đầu năm, công ty đạt 2.255 tỷ đồng doanh thu, gần như đi ngang; lãi sau thuế 562 tỷ đồng, giảm 7% và thực hiện 47% kế hoạch năm.