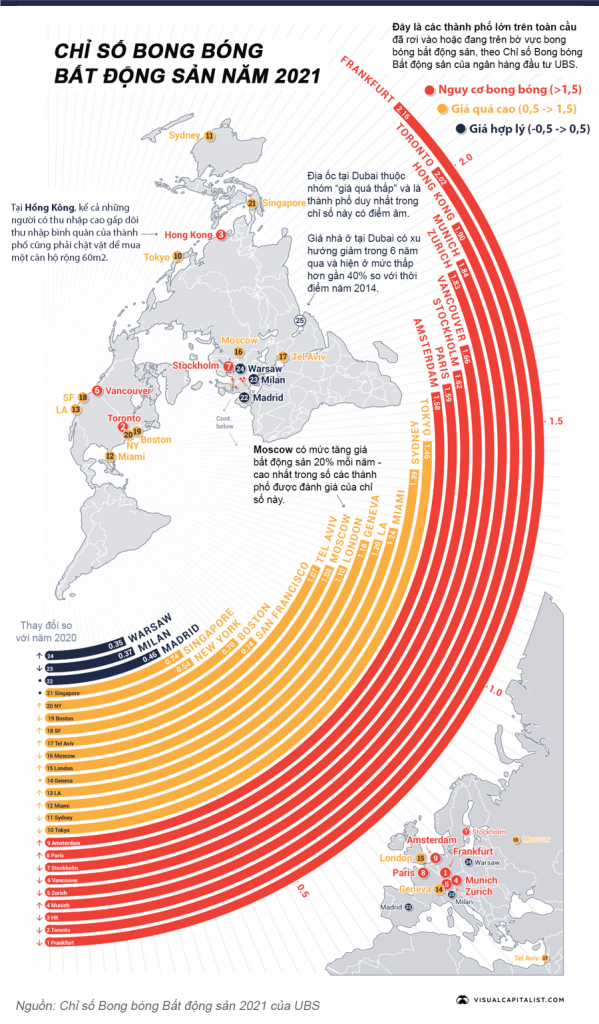

Theo Chỉ số Bong bóng Bất động sản năm 2021 của UBS, châu Âu là nơi có nhiều thành phố đang đứng trước nguy cơ bong bóng địa ốc lớn.

Châu Âu lo lắng bong bóng bất động sản

Chỉ số Bong bóng Bất động sản thường niên của ngân hàng đầu tư UBS được xem như một hệ thống cảnh báo sớm, trong đó đánh giá và chấm điểm các thành phố trên toàn cầu dựa trên nguy cơ xảy ra bong bóng bất động sản.

Các thị trường có chỉ số bong bóng trên 1,5 có rủi ro về bất động sản rất cao; Ở mức 0,5 đến 1,5 đang bị định giá quá cao; Mức -0,5 đến 0,5 là định giá hợp lý; Mức -1,5 đến -0,5 là định giá thấp.

Cụ thể, dẫn đầu chỉ số bong bóng bất động sản năm 2021 là Frankfurt (Đức). Trung tâm tài chính của Đức chứng kiến giá nhà thực tế tăng bình quân 10% mỗi năm kể từ năm 2016 – cao nhất trong tất cả thành phố được đánh giá.

Tại châu Á, bất chấp ảnh hưởng của dịch bệnh và các vấn đề chính trị, Hồng Kông (Trung Quốc), vẫn giữ vị trí thứ hai trong danh sách chỉ số bong bóng bất động sản năm nay.

Ở chiều ngược lại, Dubai (Các tiểu vương quốc Ả Rập thống nhất) là thành phố duy nhất có số điểm âm trong danh sách, được xếp vào nhóm “giá quá thấp”. Giá nhà ở tại Dubai có xu hướng giảm trong 6 năm qua và hiện ở mức thấp hơn gần 40% so với năm 2014.

Theo UBS, không dễ để phân biệt bong bóng bất động sản trong thực tế bởi các nhà đầu tư phải đánh giá xem liệu thị trường có phản ánh chính xác những gì sẽ xảy ra trong tương lai hay không.

Dù vậy, vẫn có một số dấu hiệu cần lưu ý. Trong đó, một trong những dấu hiệu phổ biến nhất là sự chênh lệch giữa thu nhập và tiền thuê nhà của người dân địa phương. Ngoài ra, sự mất cân đối trong nền kinh tế thực, như hoạt động xây dựng và cho vay quá mức cũng có thể cảnh báo về một bong bóng địa ốc đang được hình thành.

Nguyên nhân là do đâu?

Bloomberg cho biết, nguyên nhân khiến rủi ro bong bóng bất động sản bùng lên khắp châu Âu là nhu cầu chi tiêu mở rộng không gian sống vì Covid-19 và các ngân hàng trung ương đưa ra các gói kích thích mạnh mẽ.

Không giống cuộc khủng hoảng tài chính toàn cầu hồi 2008, các thành phố của Mỹ lại nằm ngoài vùng nguy hiểm. Moscow và Stockholm chứng kiến mức tăng rủi ro bất động sản lớn nhất, trong khi Tokyo và Sydney cũng gia tăng khi thị trường bất động sản bùng nổ.

Tại tất cả thành phố được theo dõi, tốc độ tăng giá bất động sản đã tăng lên 6% theo điều kiện lạm phát được điều chỉnh từ 2020 đến giữa 2021. Đây là mức tăng cao nhất trong 7 năm. Khi các hộ gia đình đi vay càng nhiều để bắt kịp đà tăng giá nhà, tốc độ tăng của nợ thế chấp và tỷ lệ nợ trên thu nhập cũng tăng nhanh, đặc biệt ở Canada, Hong Kong và Australia.

Giá nhà toàn cầu trong năm qua đã tăng vọt do chi phí đi vay giảm xuống mức rất thấp và người mua sẵn sàng trả giá cao cho những căn nhà rộng rãi, có nhiều không gian xanh.

“Nhìn chung, rủi ro bong bóng đã tăng lên trong năm ngoái, cũng như mức độ nghiêm trọng tiềm ẩn của việc điều chỉnh giá nhà của nhiều thành phố trong chỉ số này”, nhóm nghiên cứu của UBS nhận định. Theo đó, khả năng chi trả kém hơn, việc cho vay thế chấp không bền vững và sự phân hoá ngày càng tăng giữa chi phí và tiền thuê nhà từng là nguyên do của các cuộc khủng hoảng nhà ở.

Bên cạnh đó, một yếu tố khác xuất hiện trong đại dịch là giá cả ở các khu vực ngoại ô đang tăng nhanh hơn so với các thành phố lần đầu tiên kể từ những năm 1990. Điều đó làm giảm khả năng giá nhà tiếp tục leo thang ở các thành phố lớn khi các doanh nghiệp, nhân viên cân nhắc biện pháp làm việc linh hoạt hơn.