Hệ số NIM “Net Interest Margin” (hay còn gọi là biên độ lãi ròng) là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Định nghĩa: NIM là gì – What is NIM

Biên lãi ròng hay NIM biểu thị sự chênh lệch giữa thu nhập từ lãi thu được và lãi do ngân hàng hoặc tổ chức tài chính trả so với các tài sản sinh lãi của nó như tiền mặt. Nhờ được sử dụng thường xuyên, nó trở thành một phần của từ điển tài chính ngân hàng.

Mô tả “Net Interest Margin”

Biên lãi ròng = (Lợi nhuận đầu tư – chi phí lãi vay) / thu nhập bình quân trên tài sản

NIM đo lường hiệu quả của các quyết định đầu tư của một công ty, đặc biệt là đối với các tổ chức tài chính. Ví dụ, giả sử một ngân hàng cho vay 100 triệu đô la trong một năm, tạo ra 5,5 triệu đô la thu nhập từ lãi suất. Trong cùng năm, ngân hàng đã trả 2,5 triệu đô la tiền lãi cho những người gửi tiền.

Biên lãi ròng của ngân hàng có thể được tính theo công thức sau: biên lãi ròng = (5,5 triệu đô la – 2,5 triệu đô la) / 100 triệu đô la = 0,03, hay 3%.

Biên lãi ròng không giống như thu nhập lãi ròng . Thu nhập lãi ròng là tử số trong phương trình tỷ suất lợi nhuận ròng, nhưng mẫu số là tổng tài sản của ngân hàng và con số đó có thể thay đổi theo tỷ lệ không được phản ánh trong tử số.

Tỷ suất lợi nhuận ròng cũng không giống như tỷ suất sinh lời. Hầu hết các ngân hàng cũng có thu nhập đáng kể từ phí và phí dịch vụ các loại, và những khoản này không được phản ánh trong biên lãi ròng.

Đối với một ngân hàng, nếu tài sản kém hiệu quả (NPA) đang tăng lên, tiền lãi kiếm được sẽ giảm và NIM sẽ giảm. Trong trường hợp nhu cầu tiết kiệm tăng lên so với nhu cầu vay vốn, NIM sẽ giảm xuống.

Trong khi đó, NIM cao hơn sẽ làm tăng lợi nhuận của người cho vay. NIM âm cho thấy người cho vay đã không thể sử dụng tài sản của mình một cách hiệu quả, do lợi nhuận thu được từ các khoản đầu tư không bù đắp được chi phí lãi vay.

Do đó, NIM là một chỉ số quan trọng về sự ổn định tài chính của một bên cho vay. Các tổ chức cho vay lớn ở Ấn Độ, chẳng hạn như SBI, ICICI Bank, HDFC Bank và Punjab National Bank, đã báo cáo NIM dao động từ 3% đến 4,5% cho năm tài chính 15.

NIM cũng có một số hạn chế. Chỉ số hiệu suất không thể bị nhầm lẫn với khả năng sinh lời, vì nó không tính đến các khoản phí và thu nhập ngoài lãi mà ngân hàng tạo ra thông qua các dịch vụ liên quan đến môi giới và tài khoản tiền gửi. Ngoài ra, NIM của hai ngân hàng không thể so sánh được vì hoạt động của họ có thể khác nhau do quy mô tài sản, cơ cấu khách hàng, cho vay lĩnh vực ưu tiên và các yếu tố khác.

Công thức – Cách tính

NIM= (IR-IE)/ Tài sản thu nhập trung bình

Ở đó:

IR= Lợi nhuận đầu tư

IE= Chi phí lãi vay

Cách tính NIM

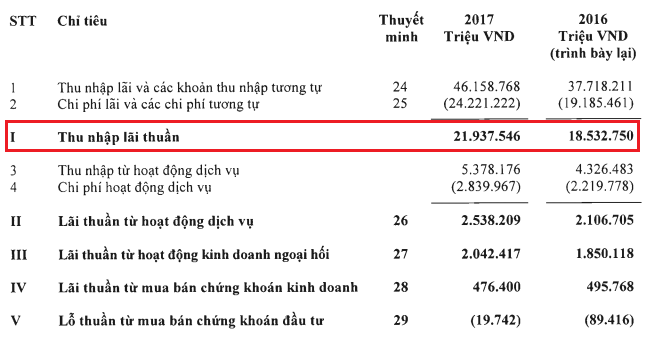

Thu nhập lãi thuần là chênh lệch giữa chênh lệch giữa “thu nhập lãi và thu nhập tương tự” và “chi phí lãi và chi phí tương tự” được lấy trên bảng Kết quả hoạt động kinh doanh (I)

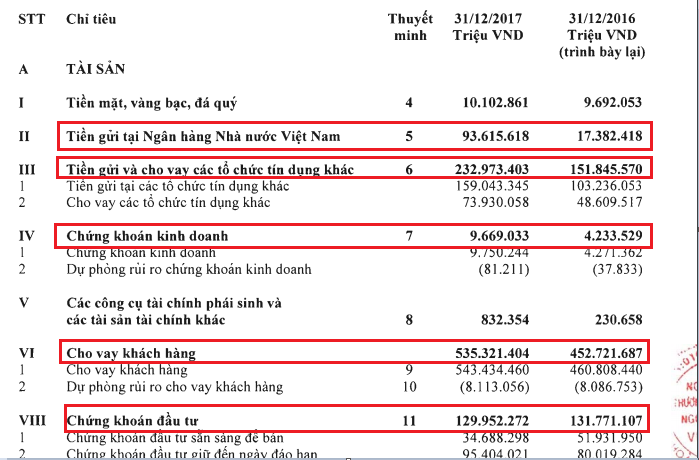

Tài sản sinh lãi = Tiền gửi tại NHNNVN + Tiền gửi lại các TCTC khác (không bao gồm dự phòng rủi ro) + Chứng khoán đầu tư (không bao gồm dự phòng giảm giá) + Cho vay khách hàng (không bao gồm dự phòng rủi ro); Mua nợ (không bao gồm dự phòng rủi ro), các số này được lấy trên bảng cân đối tài chính (I, II, III, IV)

Chỉ số này tính theo năm hoặc Tổng 4 quý liên tiếp

+ Theo Năm: Thu nhập lãi thuần theo năm, Tài sản sinh lãi là Trung bình cộng của số đầu năm và cuối năm

+ Theo (x) Quý: Tổng Thu nhập lãi thuấn (x) quý, Tài sản sinh lãi là là trung bình cộng của số (x) quý

Ví dụ: tính NIM của VCB năm 2017

Phần thu nhập lãi thuần lấy từ báo cáo kết quả kinh doanh năm 2017 của VCB, là 21,937.55 tỷ đồng

Phần tài sản sinh lãi được lấy từ bảng cân đối kế toán năm 2017 là tổng của 93,615.61 + 232,973.40 + 9,750.24 + 543,434.46 + 129,952.27 = 1,001,531.73 tỷ đồng, sau đó cộng với số tương tự năm 2016 và chia 2 = 879,743.01 tỷ VND

(Lấy số chưa trích dự phòng nhé)

Vậy hệ số NIM của VCB năm 2017 = 21,937.55/ 879,743.01 = 2.49%