Novaland (NVL) trong thông báo mới nhất vừa công bố tài liệu xin ý kiến cổ đông bằng văn bản. Dự kiến, việc xin ý kiến thực hiện từ ngày 10/3 đến hết ngày 21/3/2023.

Novaland dự kiến phát hành hơn 975 triệu cổ phiếu riêng lẻ

Novaland muốn cổ đông thông qua việc ủy quyền cho HĐQT quyết định việc thực hiện tái cấu trúc Công ty bao gồm việc thương lượng và triển khai phát hành mới cổ phiếu, trái phiếu chuyển đổi, các công cụ khác để tăng vốn hoạt động kinh doanh, tái cấu trúc tài chính (bao gồm cả hoán đổi cổ phần, hoán đổi nợ thành cổ phiếu hoặc tài sản).

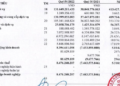

Tại phương án phát hành cổ phiếu mới, Novaland dự kiến phát hành hơn 975 triệu cổ phiếu riêng lẻ với giá không thấp hơn 10.000 đồng/cp. Như vậy số tiền thu về nếu chào bán thành công 100% lượng cổ phiếu không dưới 9.750 tỷ đồng.

Số tiền thu về sẽ được dùng để đầu tư góp thêm vốn vào công ty con để tái cơ cấu nơ và thanh toán các khoản nợ phải trả đến hạn; thực hiện các dự án mà công ty con là chủ đầu tư; thanh toán các khoản thuế và phải nộp Nhà nước của công ty con và bổ sung vốn lưu động. Đối tượng phát hành là nhà đầu tư chứng khoán chuyên nghiệp và nhà đầu tư chiến lược.

Novaland đồng thời dự kiến chào bán thêm 1,95 tỷ cổ phiếu cho cổ đông hiện hữu, tương ứng tỷ lệ thực hiện là 1:1 (cổ đông sở hữu mỗi 1 cổ phiếu sẽ có quyền mua 1 cổ phiếu mới), giá bán không thấp hơn 10.000 đồng/cp. Như vậy, nếu thành công chào bán 100% phương án, Novaland tối thiểu có thể thu về 19.500 tỷ đồng.

Công ty dự kiến sử dụng số tiền thu về nhằm tái cơ cấu nợ và thanh toán các khoản nợ đến hạn của Công ty; thanh toán chi phí lương cho cán bộ nhân viên; thanh toán chi phí vận hành chung và thực hiện các dự án do Công ty làm chủ đầu tư.

2 phương án trên đều được thực hiện trong năm 2023 hoặc theo quyết định của HĐQT sau khi UBCKNN cấp giấy chứng nhận đăng ký chào bán thêm cổ phiếu ra công chúng.

Trong trường hợp cả hai phương án phát hành đều được thông qua và thực hiện thành công 100%, vốn điều lệ của Novaland sẽ tăng gấp khoảng 2,5 lần, từ gần 19.500 tỷ lên 48.700 tỷ đồng và trở thành 1 trong những doanh nghiệp có vốn điều lệ lớn nhất trên sàn chứng khoán Việt Nam.

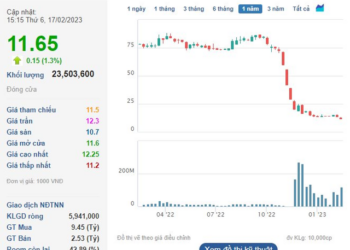

Cổ phiếu NVL kết phiên 10/3 đạt 10.650 đồng/cp

Novaland dự kiến phát hành cổ phiếu ESOP

Ngoài ra, Novaland còn dự kiến phát hành cổ phiếu theo chương trình lựa chọn cho người lao động năm 2023 (ESOP), số lượng tối đa 1,5% số cổ phần đang lưu hành của Công ty tại thời điểm phát hành với giá không thấp hơn 10.000 đồng.

Đối tượng chào bán bào gồm Thành viên HĐQT và người lao động theo danh sách được HĐQT phê duyệt. Mục đích nhằm thu hút nhân tài và tăng sự gắn kết lợi ích của Thành viên HĐQT và người lao động với Novaland.

Cổ đông Novaland cũng được lấy ý kiến thông qua việc miễn nhiệm 2 Thành viên HĐQT là ông Bùi Xuân Huy và bà Hoàng Thu Châu đã nộp đơn từ nhiệm trước đó, đồng thời thông qua quy chế bầu cử Thành viên HĐQT nhiệm kỳ 2021-2026, cụ thể sẽ tiến hành bầu bổ sung 2 Thành viên HĐQT cho nhiệm kỳ 2021– 2026.

Một số nội dung quan trọng khác là ủy quyền cho HĐQT quyết định việc thương lượng, điều chỉnh các điều kiện, nội dung liên quan đến các khoản huy động vốn, cơ cấu lại các khoản huy động đã thực hiện và việc thực hiện mua bán tài sản, hoán đổi tài sản. Thêm vào đó, công ty xin ý kiến về việc thông qua bảo lãnh thanh toán cho các công ty con, công ty liên kết có khoản phải trả.

Về việc xử lý các khoản nợ trái phiếu trong nước, trong bức tâm thư công bố ngày 24/2, ông Bùi Thành Nhơn cho biết hiện đã có hàng trăm trái chủ đồng ý hoán đổi trái phiếu bằng các sản phẩm BĐS trong thời gian qua khi phía công ty đưa ra các đề xuất nêu trên. Công ty bên cạnh đó cũng đang nỗ lực đàm phán, thỏa thuận với các bên cho vay về các khoản nợ.

Mới đây, Novaland đã công bố thông tin về việc đạt được thỏa thuận với Dallas Vietnam Gamma Ltd. Nhà đầu tư này theo đó sẽ nhận một phần vốn góp/cổ phần trong 2 công ty thành viên của Novaland là Công ty TNHH Đầu tư Địa Ốc Thành Nhơn và Công ty Cổ phần Đầu tư Tổng Hợp Mũi Né để đổi lấy việc hủy bỏ một số lượng Trái phiếu và Chứng quyền tương ứng mà Công ty đã phát hành cho nhà đầu tư.